Tack och hej, Recipharm!

Det här är en personlig betraktelse av hur jag ser på framväxten av Recipharm som ett av de ledande bolagen inom kontraktstillverkning av läkemedel, tillvaron på börsen, avnoteringen och lite om resan som de tålmodiga aktieägarna missar. Men jag önskar de nya ägarna all lycka och hoppas att Recipharm återvänder till börsen längre fram. I den här artikeln finns aspekter kring bolaget, budprocesser och ett synsätt som är något längre än aktiemarknaden normalt brukar lägga störst vikt vid.

Recipharm har sitt ursprung i en fabrik som Pharmacia skulle lägga ned, men Thomas Eldered och Lars Backsell räddade både fabriken och arbetstillfällena. Det blev grunden till det som är Recipharm idag.

Genom en kombination av organisk tillväxt och förvärv har bolaget vuxit inom kontraktstillverkning av läkemedel och Recipharm är nu en internationellt betydande CDMO-spelare (Contract Manufacturing and Manufacturing Organization).

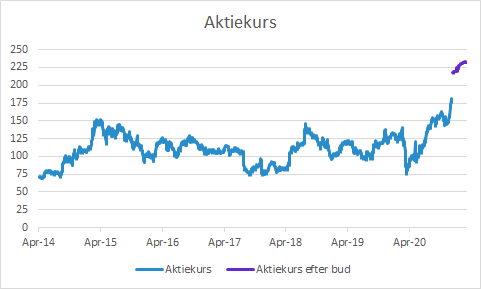

Den starka tillväxten tog fart efter börsintroduktionen 2014. Aktien gick starkt under det första året, men handlades i stort sett horisontell med betydande volatilitet under en period av fem år.

Efter ett stort förvärv i början av 2020, ett par stora kapitalanskaffningar och inte minst effekterna av covid-19 höll tillbaka aktiekursutvecklingen. Men under hösten tog sig aktien ur det där femåriga intervallet och det såg ut som aktieägarna äntligen skulle få utdelning för deras tålmodighet.

Så blev det inte. Den 14 december lade de båda grundarna och storägarna tillsammans med EQT ett bud på bolaget. Efter en höjning gick budet igenom cirka 30% högre än aktien stängde på fredagen innan budet lades. Fredagen den 5 mars 2021 hade bolaget sin sista handelsdag på börsen.

Murgata har aldrig haft officiell analysbevakning av Recipharm. Då får jag enligt Murgatas policy inte publicera estimat, värdera bolaget eller publicera motiverade värden (eller riktkurser). Men eftersom Recipharm numera är avnoterat kan jag vara lite mer frispråkig kring vad jag tycker om de olika aspekterna.

Jag har delat in den här texten i sex delar som inte kommer i kronologisk ordning. Jag hoppas att den ger en inblick i hur bolaget byggdes upp och resan från börsnotering till avnotering från börsen. Dessutom några avslutande tankar om hur bolagets närmaste resa kan tänkas se ut.

Fast varför blicka bakåt när aktiemarknaden är framåtblickande?

Det här är lika mycket minnesord över ett fint företag som har lämnat börsen som personliga minnesanteckningar. Som investerare och analytiker bör man då och då ta ett steg tillbaka och fundera på hur utvecklingen varit och varför. Nu får du möjlighet att titta över axel och samtidigt läsa några av mina personliga tankar.

Är det inte lite väl makabert att skriva “Välkommen åter” på en gravsten?

Nej, jag tror att Recipharm mycket väl skulle kunna göra en comeback som börsbolag. Som jag skriver nedan tror jag nämligen att bolaget kommer vara dubbelt så stort om bara några år. EQT kommer inte äga Recipharm för evigt och jag hoppas att de väljer börsen som nästa anhalt på bolagets resa.

Del 1: Processen från bud till avnotering

Måndagen den 14 december lade grundarna Thomas Eldered och Lars Backsell tillsammans med EQT ett bud på Recipharm. Thomas Eldered var VD och Lars Backsell styrelseordförande. Före budet kontrollerade de 74.7% av rösterna och 25.7% av aktierna.

07.00: Pressmeddelandet från EQT skickades ut (länk till pdf).

07.06: Recipharms styrelse (den oberoende utan budgivare) kommenterade budet.

07.34: Jag skickade ut min första kommentar på Twitter om att det lät som ett snålt bud (budpremien jämfört med fredagens stängningskurs var 22.9% och inte 22% som jag först skrev).

EQT tillsammans med grundarna Thomas Eldered (VD) och Lars Backsell (ordf) lägger ett kontant bud på Recipharm som uppgår till SEK 220 per aktie.

Den oberoende styrelsen kommer utvärdera budet.

Premien är 22% jämfört med fredagens stängningskurs, vilket spontant låter snålt.

— Murgata.se (@MurgataER) December 14, 2020

I den tråden samlade jag även ytterligare pressmeddelanden från olika håll och hur den här typen av processer brukar gå till. När VD och ordförande som dessutom är storägare ligger bakom budet kan de inte representera övriga aktieägare. De är ju snarare motparter i budprocessen och därmed medverkar de inte i styrelsens arbete kring budet.

Jag skrev även att aktieägarna har tid att fundera och att bolaget så klart kan fortsätta sin resa som börsnoterat bolag även om de ska göra “betydande och långsiktiga investeringar”. Det är ju precis det bolaget hade gjort fram tills dess och det är snarare nu det börjar bli skördetid, även om det säkerligen finns potential för ytterligare värdeskapande förvärv och interna investeringar.

Jag tycker att det vore tråkigt om ännu ett fint bolag lämnar börsen.

Det är egentligen skitsnack att inte bolaget kan göra "betydande och långsiktiga investeringar" när det är på börsen.

Och jag får erkänna att jag tycker att den här typen av processer är jättespännande. 😇

— Murgata.se (@MurgataER) December 14, 2020

Aktien stängde på SEK 218.2 per aktie samma dag som budet offentliggjordes. Uppgången blev således 21.9% till en nivå 0.8% under budkursen.

Aktien handlades över budnivån

Allt fler insåg att budet var för lågt och aktiemarknaden började gradvis prisa in en höjning av budet.

Den 8 januari började aktien på allvar handlas över budnivån och jag kommenterade det på Twitter.

Noterar att Recipharm handlas över budnivån på 220 kr nu.

Jag har förvånats över att aktien har handlats under budkursen med undantag för några avslut.

Men nu kanske marknaden börjar prisa in ett höjt bud?

Vi får se… 😇

Disclaimer: Äger aktien privat.@RecipharmAB $RECI

— Murgata.se (@MurgataER) January 8, 2021

I den här typen av situationer säljer en del för att ta hem vinsten och investera i annat, medan nya och ofta specialiserade aktörer köper aktier för att spekulera i en budhöjning.

Den 20 januari tittade jag på ägardata från årsskiftet. Budgivarna behövde komma över 90% för att kunna tvångsinlösa resten av aktieägarna. Kombinationen av att aktien handlades över budnivån och hur ägarbilden såg ut då gjorde att jag ansåg det osannolikt att budet på SEK 220 skulle gå igenom.

Jag ansåg att budnivån var satt med en förhållandevis låg premie för att det var meningen att budet skulle kunna “sockras” (=höjt bud). När Murgata inte har officiell bevakning av ett bolag tillämpas principen att inte offentliggöra estimat, värdering och syn på aktie. Därmed var jag inte riktigt så tydlig på Twitter.

Recipharm $RECI @RecipharmAB

Intressant med data från Holdings ("visa custodians").

Inte konstigt att aktien handlas över budnivån (220). Men de kommer få höja betydligt mer än 2.5% om de vill ha igenom budet.

Risk: Att det dras tillbaka

Äger privat.https://t.co/GYrd9oH7ag

— Murgata.se (@MurgataER) January 20, 2021

Höjt bud till SEK 232 (220) per aktie

Torsdagen den 28 januari höjdes budet till SEK 232 per aktie och samtidigt meddelade budgivarna via EQT att det inte kunde höjas ytterligare. Länk till pressmeddelandet här.

Jämfört med stängningskursen handelsdagen före budet var budpremien 29.6%, vilket är en mer normal budpremie än den ursprungliga (22.9%). Aktiemarknaden är inte så sofistikerad som många förutsätter. Hade de lagt ett första bud med 30% budpremie är jag inte så säker på att det hade gått igenom, men genom först lägga ett bud på ca 23% och sedan höja till ca 30% fick det tillräckligt acceptans.

Den 15 februari hade 95.1% av aktiekapitalet och 98.3% av rösterna (och samtliga konvertibelinnehavare) accepterat budet. Därmed förklarades erbjudandet ovillkorat och budgivaren meddelade att resterande aktier skulle tvångsinlösas och att de avsåg avnotera aktien. Acceptperioden förlängdes för att de som inte accepterat budet skulle få möjlighet att sälja. Se pressmeddelandet här.

Efter den förlängda perioden hade 96.4% av aktiekapitalet och 98.8% av rösterna accepterat (pressmeddelande).

Varför kunde man sälja över budnivån när den inte kunde höjas?

Nu undrar väl vän av ordning varför i hela friden inte alla accepterade. De kommer ju ändå bli tvångsinlösta, så varför binda upp kapitalet i en tidsödande tvångsinlösenprocess? Dels kan det vara en och annan som missat budet och har aktien i någon bortglömd depå. Men det kommer också in en annan typ av aktörer i det här skedet.

Det är nämligen så att de som blir tvångsinlösta kommer få budnivån (SEK 232) som alla andra, men de kommer också kompenseras med ränta. Jag är inte insatt i alla detaljer kring det, men jag tror att den brukar ligga på Riksbankens referensränta plus två procentenheter. Särskilt vid dagens låga räntor är det en attraktiv placering för den som vill placera kapital räntebärande till låg risk. Det förklarar att det sista avslutet på börsen den 5 mars var SEK 232.60 (0.26% högre än budnivån).

Del 2: Bolagets grundande och börsnoteringen 2014

1995 skulle Pharmacia lägga ned sin anläggning i Årsta som tillverkade tabletter. Recipharms VD Thomas Eldered var fabrikschef och nuvarande ordförande Lars Backsell var chef för Pharmacias egenvårdsläkemedel. De bildade bolaget Recip som förvärvade anläggningen i Årsta plus ett antal läkemedelsprodukter. Därmed kunde de 140 anställda behålla sina jobb samtidigt som grunden till Recipharm lades.

Verksamheten bestod dels av uppdragstillverkning och dels försäljning av läkemedel. 2001 fick affärsområdet för uppdragstillverkning namnet Recipharm och 2007 renodlades verksamheten genom att läkemedelsprodukterna som då låg i bolaget Recip AB såldes.

Köpare av Recip AB var Meda och förvärvet blev ett mycket viktigt steg i uppbyggnaden i av det bolaget under ledning av den numera bortgångne Anders Lönner. Meda avnoterades den 23 augusti 2016. Det är en separat historia, men det där utköpet 1995 var alltså viktigt för två börsnoterade bolags framväxt. Pressmeddelandet från Meda vid förvärvet av Recip kan läsas här.

Uppbyggnaden av Recipharm fortsatte och det fanns då (och finns fortfarande) en stark trend i outsourcing av läkemedelstillverkning till särskilt specialiserade CDMO-bolag (“Contract Manufacturing and Manufacturing Organization”). För Recipharms del innebär det dels att de kan få i uppdrag att tillverka läkemedel och dels att de kan förvärva produktionsanläggningar som läkemedelsbolagen inte längre vill driva.

Våren 2014 var det dags för Recipharm att ta steget till börsen. I prospektet angavs prisintervallet 72-86 SEK per aktie och priset fastställdes till SEK 78 per aktie.

Aktien började handlas den 3 april 2014 och stängde samma dag på SEK 83.75 motsvarande en uppgång på 7.4% från teckningskursen.

Del 3: Aktien dubblades första året – sedan sidledes i fem år

Grafen ovan är justerad för emissioner och därför ser introduktionskursen ut att vara lägre än SEK 78. Efter introduktionen i april 2014 fördubblades aktiekursen från cirka SEK 75 till cirka SEK 150 enligt ovanstående justerade skala. Det får betraktas som en stark introduktion. Med tanke på att det tog så pass lång tid och den initiala uppgången (7.4% första dagen) var så pass måttlig förefaller introduktionskursen trots allt ha varit väl avvägd.

Efter det första året handlas däremot aktiekursen i princip sidledes i fem år. I stort sett handlades aktien i intervallet 75-150 SEK, men med en betydande volatilitet.

Aktiemarknaden är inte alls så kvartalsfokuserad som det hävdas, även om kvartalsrapporterna är avstämningspunkter som ibland får en betydande kurspåverkan när den långsiktiga synen på bolag förändras. Aktiemarknaden försöker ta hänsyn till bolags långsiktiga utveckling, men min personliga uppfattning är att den i det här fallet inte lyckats särskilt väl med den uppgiften.

Efter fem års ökenvandring för aktieägarna såg det ut som aktien äntligen såg ljuset i tunneln trots (och delvis tack vare) situationen med covid-19, ett stort förvärv och de största kapitalanskaffningarna i bolagets historia. Efter det breda börsfallet följt av återhämtning tog sig Recipharms aktiekurs äntligen över de där SEK 150 som legat som ett lock på aktiekursen.

Aktien handlades upp och nådde nya toppnoteringar. Som högst nådde den SEK 185 före budet och på fredagen samma vecka stängde kursen på SEK 179. På måndagen lades alltså budet som blev början till slutet för Recipharm som börsnoterat bolag.

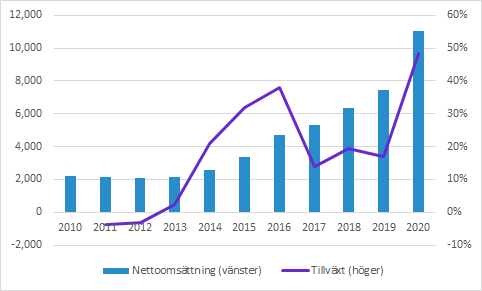

Del 4: Kraftig tillväxt och imponerande vinstutveckling

Efter börsnoteringen 2014 fick Recipharm tillräckliga finansiella muskler att bygga upp bolaget. Förvärv har varit en viktigt komponent i den strategin och det är av naturliga skäl kapitalkrävande.

Under perioden genomfördes omfattande investeringar och förvärv samtidigt som bolaget tog in ungefär SEK 4bn från aktiemarknaden varav SEK 2.5bn så sent som under 2020. En riktad emission och en företrädesemission genomfördes under corona-pandemin. Teckningskursen i företrädesemissionen sattes till SEK 70 per aktie och den slutfördes i juni 2020.

Förvärvade Consort Medical konsoliderades från februari 2020 och tillförde intäkter på SEK 3,844m under året (SEK 3,511m om konsolideringen skett vid årsskiftet). Det lyfte alltså försäljningen med nästan 50% och förutom engångskostnader kommer det även finnas olika typer av synergier.

Det vore inte konstigt om VD, ordförande och EQT har bättre förståelse än aktiemarknaden som helhet av vad detta kan tänkas innebära för bolagets operationella utveckling och dess värdeutveckling. Det gäller så klart inte enbart det här förvärvet.

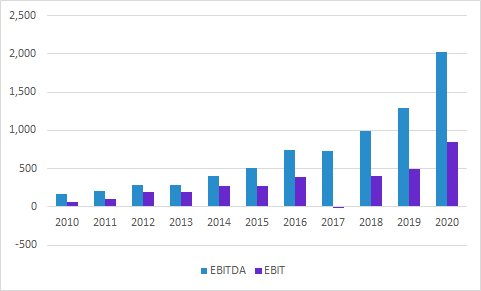

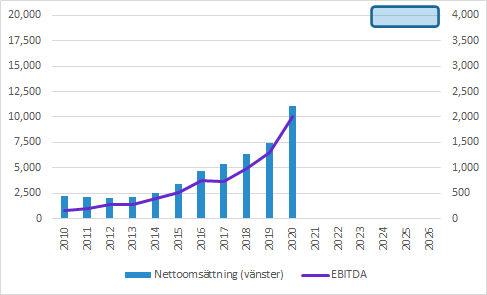

Förutom den imponerande tillväxten av intäkter har även EBITDA-marginalerna förbättrats i takt med att bolaget utvecklats. Siffrorna nedan är ojusterade och innehåller alltså även engångseffekter. Nedgången 2017 förklaras framför allt av engångskostnader på SEK 240m på grund av att två anläggningar i Sverige lades ned.

Investeringarna i ökad produktionskapacitet leder momentant till högre avskrivningar när de har slutförts även om de initiala kapacitetsutnyttjandet är lägre. Det gör att EBIT påverkas mer än EBITDA och därmed pressas särskilt EBIT-marginalen innan produktionsvolymerna kommit upp på normala nivåer.

God tillväxt och allt starkare marginaler har resulterat i en imponerande vinstutveckling. Jag tror att bolaget kommer fortsätta den goda utvecklingen framöver. Investeringarna som tyngt EBIT har hållit tillbaka den rapporterade vinstutvecklingen. Att enbart titta på EBITDA blir inte heller rättvisande om man inte samtidigt tar hänsyn till investeringarna.

Aktiemarknaden har däremot en tendens att inkludera avskrivningar från investeringar i exempelvis EBIT eller vinst per aktie och värdera med EV/EBIT respektive P/E samtidigt som den bekymrar sig över investeringar (CAPEX). Därmed blir man så att säga bekymrad över investeringar två gånger.

Det är så klart inte heller bra att enbart titta på EV/EBITDA och inte ta hänsyn till CAPEX (investeringar). Som analytiker och investerare bör man ta hänsyn till helhetsbilden och inte enbart låsa sig vid vissa nyckeltal, men aktiemarknaden tenderar att vara ganska osofistikerad kring den här typen av dynamik.

Del 5: Fallande värdering trots den starka utvecklingen

Man kanske skulle kunna hävda att det är inte så givande att gå på djupet med värdering av bolag som avnoterats, men låt oss i alla fall skrapa lite på ytan!

Kort för dem som inte är så bevandrade i EV-multiplar:

Enterprise value (EV) är börsvärdet plus nettoskulden (räntebärande skulder minus kassan). Ibland talas det om nettokassa och det är helt enkelt nettoskulden med omvänt tecken. Om bolaget tar in en miljard kronor höjs börsvärdet (teoretiskt) med lika mycket, men enterprise value är oförändrat eftersom bolagets kärnverksamhet är värd lika mycket. Och det räcker inte med att bara justera kassan för EV ska inte heller påverkas av att ett bolag exempelvis lånar en miljard och därmed får en miljard extra i kassan.

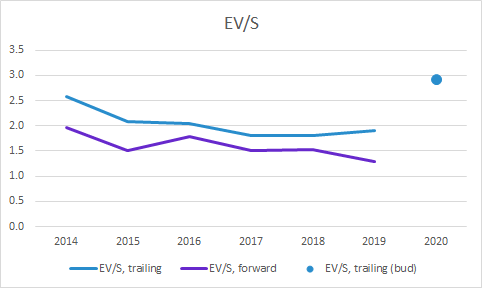

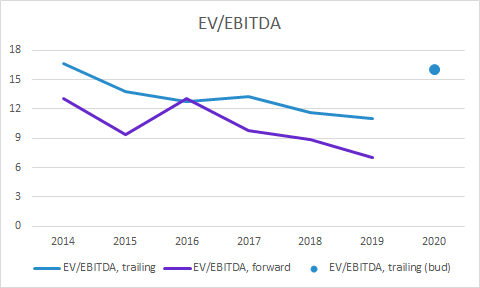

Jag har tagit med två varianter. Den ena är EV vid årsskiftet dividerat med försäljningen (S) respektive EBITDA för året som just avslutats. Det benämns trailing (“släpande”) i figurerna nedan. Den andra varianten är att använda EV vid årsskiftet och istället räkna med det kommande årets försäljning respektive resultat (“forward”). Den blå punkten för 2020 speglar värderingen vid den slutliga budkursen SEK 232 per aktie.

Ska man vara petig finns det en hel del problem med det här, även om det är en vanlig metodik. Aktiekursen vid årsskiftet speglar en situation när varken resultat eller nettoskuld för det gångna året är känd (Q4 rapporteras i slutet av januari eller under februari). Och framåtblickande speglar definitivt inte det som är känt vid den tidpunkten. Att använda sig av consensus framåtblickande estimat är vanligt, men jag anser att det egentligen är en väldigt problematisk approach. I synnerhet om man använder sig av consensus estimat (analytikernas genomsnittsprognoser). Men låt oss inte fastna på sådana detaljer i den här översiktliga genomgången.

Oavsett om man använder sig av “trailing” eller “forward” kan man konstatera att värderingen blivit allt lägre om man tittar på EV/S. På vanlig svenska har alltså varje försäljningskrona blivit mindre värd. Det hade kunnat vara motiverat om tillväxten avtar eller marginalerna förväntas bli lägre.

Men tittar vi på marginalgraferna längre upp kan vi konstatera att marginalerna under perioden snarare expanderat (=blivit högre). Därmed har EV/EBITDA fallit mer än EV/S. Enkelt uttryckt är det ju EV/S dividerat med marginalen, till exempel EV/EBITDA = (EV/S) / (EBITDA/S).

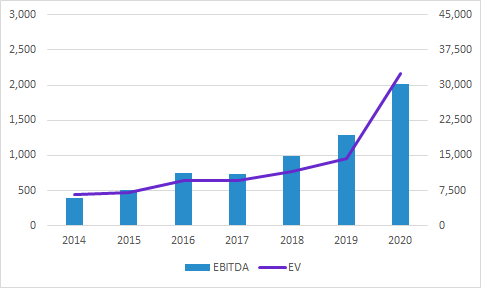

Tittar vi på EV/EBITDA har alltså värderingen fallit betänkligt under de senaste åren. Aktiekursen stod still inom intervallet på ca 75-150 SEK samtidigt som bolaget vuxit på intäktsraden och expanderat marginalerna. Den där slutliga budnivån var förvisso ca 30% högre än aktiekursen innan budet, men även på den nivån var värderingen på ungefär samma nivå som 2014 om vi tittar på trailing EV/EBITDA.

Under den här perioden har dessutom värderingarna generellt på börsen kommit upp rejält, vilket delvis förklaras av att marknaden prisat in allt lägre långsiktiga räntenivåer. Det sänker avkastningskraven, vilket i sin tur höjer värderingen. Det har uppenbarligen inte haft någon effekt på Recipharms värdering.

Vi kan också ta samma data och se hur EBITDA och EV (med andra ord “trailing”) utvecklats sedan noteringen. I det här fallet har budnivån på SEK 232 per aktie använts för 2020.

Jag tror att de kommande blå staplarna (EBITDA) i det här diagrammet kommer utveckla sig på ett bra sätt under de närmaste åren. Ur det perspektivet anser jag att budnivån som motsvarade EV på 32.4bn (SEK 232 per aktie) inte var så attraktiv som aktiemarknaden uppenbarligen ansåg. Aktieägarna valde ju trots allt att sälja sina aktier.

Men låt oss leka lite med de tankarna i ett hypotetiskt scenario!

Del 6: Hypotetiskt scenario – mest för att det är kul!

Recipharm är numera onoterat, så det går ju inte att tjäna pengar på att handla aktien. Och just därför “får” jag vara mer frispråkig om vad jag anser. Förhoppningsvis kommer en del tycka att det är ett lärorikt exempel som man kan lära sig något av när man tänker lite mer långsiktigt på bolag.

I normala fall utgår analytiker från bolaget som det är och hur dess framtid ser ut. Ett positivt kassaflöde ökar kassan och det kan sedan användas för den befintliga verksamheten (investeringar, FoU, marknadsföring med mera), förvärv av andra bolag, utdelningar, återköp av aktier eller återbetalning av lån. Det är då i första hand kassaflödet som värderas och inte värdet som det i sin tur genererar. I det här fallet läggs den approachen åt sidan och fokus är på hur bolaget kan tänkas utvecklas oavsett om tillväxten kommer från förvärv eller organisk tillväxt (drivet av interna investeringar).

Till att börja med utgår jag från den rapporterade försäljningen för 2020 på SEK 11,069m (blå staplar i figuren nedan). Om inget väldigt oförutsett inträffar (eller de väljer att sälja en del av verksamheten) kommer tillväxten rimligen fortsätta under de närmaste åren. Vi väljer den jämna siffran SEK 20bn, vilket alltså nästan är en fördubbling av försäljningen.

Det motsvarar den blå rutan längst upp i högra hörnet i figuren nedan. Sedan frågar vi oss hur hög tillväxten måste vara för att de blå staplarna (försäljningen) ska hamna inom den rutan.

Svaret på den frågan är att det skulle krävas 15.9% årlig tillväxt (CAGR) för att nå SEK 20bn 2024 och 10.4% tillväxt för att nå den nivån 2026. Sedan noteringen har Recipharm rapporterat tillväxt från 14.0% (2017) till 48.4% (2020) med en CAGR 2014-2020 på 27.6%. Recipharm har ett mål om att växa tillväxten med minst 11% per år (CAGR).

För att de blå staplarna ska “träffa” den blå rutan kan alltså tillväxten under de närmaste åren blir de sämsta sedan noteringen. Växer bolaget i linje med sin målsättning som i alla fall hittills varit alldeles för lågt satt kommer bolagets försäljning ändå överstiga SEK 20bn i försäljning 2026. Med all sannolikhet har EQT, VD och ordförande mål som är avsevärt ambitiösare än så nu när de väljer att köpa ut bolaget från börsen.

Låt oss sedan fokusera på EBITDA som är den lila linjen i figuren ovan (höger skala). Skalan är anpassad till 20% EBITDA-marginal, vilket kan jämföras med den rapporterade marginalen på 18.2% för 2020.

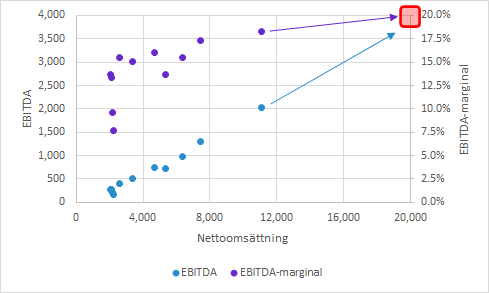

Tar vi samma data som ovan och plottar EBITDA som funktion av nettoomsättningen får vi de blå punkterna nedan. I övre högra hörnet är nettoomsättningen SEK 20bn och EBITDA SEK 4bn, vilket motsvarar diagrammets övre del i ovanstående figur (den blå rutan).

Rent visuellt kan man (med lagom mycket fantasi) se att det finns en operationell hävstång. Utan försäljning skulle så klart bolaget göra en förlust (eftersom bolaget har fasta kostnader). Uttryckt annorlunda tenderar marginalen att expandera när försäljningen växer. Den största avvikelsen från det mönstret var 2017 som alltså präglades av engångskostnader (nedanstående är ojusterade data). Det ser inte särskilt aggressivt ut att EBITDA-marginalen (lila punkterna) ska kunna expandera från 18.2% 2020 till 20% när försäljningen nästan fördubblas.

Så låt oss anta att Recipharm någon gång under de närmaste åren når SEK 20bn i försäljning, har 20% EBITDA-marginal och därmed rapporterar EBITDA på SEK 4bn. Då kan man gå vidare och bilda sig en uppfattning och vad bolaget skulle kunna tänkas vara värt då.

Approachen är helt enkelt att multiplicera lämpliga multiplar av EV/EBITDA och EV/S med EBITDA respektive nettoomsättningen (S) för att få fram EV baserat på multiplarna. Eftersom EV/S inte tar hänsyn till vinsten (och därmed marginalen) föredrar jag oftast EV/EBITDA. Genomsnittlig EV/EBITDA för 2014-2019 (enligt ovan) har till exempel varit 13.2x. Sedan subtraherar man nettoskulden vid den tidpunkten för att på så sätt komma fram till bolagsvärdet (motsvarande börsvärdet).

Beräkningen är enkel, men den bör inte göras riktigt så lättvindigt. Man behöver göra en ordentlig prognos över den här perioden och även följande åren med rimligt antal år. Det är nämligen så att nettoskulden beror på kassaflödena under perioden och multipeln man använder bör baseras på bolagets framtidsutsikter beträffande exempelvis tillväxt och lönsamhet. Ska man sedan beräkna ett aktiepris behöver man veta hur många aktier som finns vid den aktuella tidpunkten och det påverkas av om kapitaltillskott har skett genom lån eller nyemissioner.

Men allt det här gäller alltså bara om man ska göra det ordentligt, så lek gärna med siffrorna på egen hand!

Sammanfattande reflektioner

Jag tror att aktiemarknaden inte varit tillräckligt tålmodig och långsiktig i sin syn på uppbyggnaden av ett av världens ledande bolag inom kontraktstillverkning av läkemedel. Jag ser det som den främsta förklaringen till att Recipharm inte längre finns kvar på börsen.

När budet lades hänvisade budgivarna till att investeringar och förvärv innebär att “Recipharm skulle gynnas av att drivas som ett privat bolag under de kommande åren”. Dessutom uppgav de att det skulle vara en fördel att slippa kommunicera med kapitalmarknaden.

Det här är vanliga argument när bolag köps ut från börsen, men jag anser inte att det är särskilt starka argument för aktieägarna att sälja sitt innehav. Ungefär samma argument angavs nämligen som motiv vid börsintroduktionen 2014. Till exempel var möjligheter till förvärv och investeringar anledningar att notera bolaget och börsnoteringen skulle öka kännedomen, stärka varumärket, underlätta personalrekrytering med mera. När det gäller kommunikationen med kapitalmarknaden hade den så klart underlättats om de anställt en dedikerad IR-person, vilket bolag i den storleksklassen ofta har.

När insynspersoner köper aktier tolkas det ofta som en positiv signal. När VD och ordförande som är grundare och storägare tillsammans med ett private equity-bolag som EQT till och med lägger ett bud på bolaget anser jag att det positiva signalvärdet är ännu större. Uppenbarligen anser budgivarna att bolaget är felvärderat i förhållande till den potential bolagets värde har om man vidtar rätt åtgärder. Men som illustrerats i texten är bud speciella situationer där sannolikhet för att det går igenom bör vägas mot risken för att det dras tillbaka, att budet höjs, det läggs konkurrerande bud med mera.

Även om det inte anges är en av de viktigaste anledningarna till att lägga bud så klart att budgivarna räknar med att det kommer leda till en attraktiv avkastning för dem. När storägare är med i bud kan det också innebära att de på sikt kommer kunna sälja sina aktier på ett sätt som i praktiken är svårt att göra när bolaget är börsnoterat.

Jag önskar Recipharm och dess ägare all lycka framöver och hoppas att bolaget återkommer till den svenska börsen om ett antal år. De skulle mycket väl kunna vara det största bolaget i den svenska hälsovårdssektorn om man bortser från AstraZeneca. Jag ser fram emot det!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Disclaimer och kommentar kring aktieinnehav:

Murgata har aldrig erhållit ersättning från Recipharm och inte publicerat analyser om bolaget. Bolaget har inte läst den här texten innan publicering. Murgata äger inte aktier, men Björn har ägt aktier i Recipharm. När de initiala kommentarerna om budet publicerades på twitter den 14 december före öppning innehades inga aktier. Under förmiddagen köptes aktier, vilket meddelades i ett tweet klockan 11.14 samma dag. Det har sedan upprepats där det rimligen kan tänkas haft betydelse för läsaren. Murgata tar potentiella intressekonflikter på stort allvar. Läs mer om det i Murgatas disclaimer här.

Följ Murgata på sociala medier

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER).

På LinkedIn fokuserar vi inte lika mycket på enskilda bolag, men följ oss gärna där också (länk här)!

Passa även på att anmäla dig till våra mailutskick. Tanken är att de inte ska översvämma dem som prenumererar och att de ska vara läsvärda. Kommentarer osv är snabbare på Facebook och framför allt Twitter. Anmäl här:

Du behöver inte uppge ditt namn, adresserna säljs inte vidare och mailen är reklamfria. Prenumerationen kostar ingenting och man kan när som helst säga upp den. Är du tveksam så är det bara att testa!

Läs mer om:

- Fokusbolagen och andra bolag i hälsovårdssektorn på Bolagssidan

- Hälsovårdssektorn på Sektorsidan

- Aktier och investeringar på vår Börssida

- Här finns Murgatas Blogg