Arjo: Första rapporten som självständigt bolag

Arjo avknoppades från Getinge och särnoterades den 12 december. I den första rapporten som självständigt bolag sjönk försäljningen och marginalerna var lägre än förra året. Det finns dock goda förklaringar till en stor del av försäljningsminskningen och delningen av bolaget leder som väntat till negativa synergier på kostnadssidan. Bolaget räknar med att tillväxten 2018 ska komma in i den lägre delen av de 2-4% som är bolagets målsättning.

Försäljningen backade med 2% organiskt i Q4

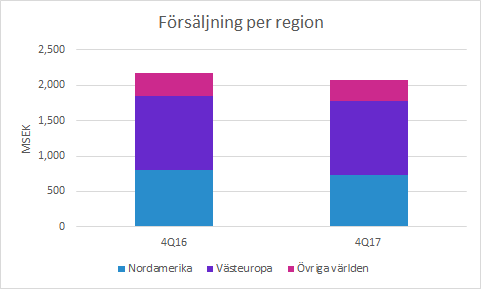

Arjos rapporterade försäljning minskade med 4.9% i Q4 (-1.8% organiskt). Samtliga tre regioner minskade sin organiska försäljningsutveckling och negativa valutaeffekter drog ner tillväxten ytterligare.

Nordamerika: -1.9%

I Nordamerika backade försäljningen med 8.9% till 731 (802) MSEK (-1.9% organiskt).

Produkterna för behandling av djup ventrombos (DVT) förklarar en stor del av nedgången, men det beror på att försäljningen var missvisande hög (40 MSEK) i jämförelsekvartalet. Bolaget har justerat för de felaktigt genererade kundfakturorna tidigare under året.

Om man väljer att justera för de felaktiga faktureringarna i förra årets Q4 ökade nettoomsättningen i Nordamerika med 4.4%.

Västeuropa: -1.6%

I Västeuropa minskade försäljningen med 0.3% till 1,042 (1,045) MSEK (-1.6% organiskt).

Bolaget lyfte fram att den statliga hälsovårdsmyndigheten NHS i Storbritannien haft lägre investeringar. Storbritannien är Arjos näst största marknad och vid telefonkonferensen uppgavs att försäljningen föll med 18% i Q4 och 7.4% för helåret 2017. Arjo skrev att de tagit fram en åtgärdsplan för att kunna bibehålla lönsamheten. Ledningen förväntar sig att försäljningen i Storbritannien håller sig på ungefär samma nivå 2018 som 2017.

Tillväxten var god på flera viktiga marknader i regionen, till exempel Frankrike, Nederländerna, Italien och Österrike.

Övriga världen: -1.9%

I Övriga världen sjönk försäljningen med 9.8% till 295 (327) MSEK (-1.9% organiskt). Bolaget förklarar nedgången med lägre försäljningsvolymer i Kina och Hong Kong. Marknader med god utveckling som bolaget lyfter fram är Australien och Nya Zeeland.

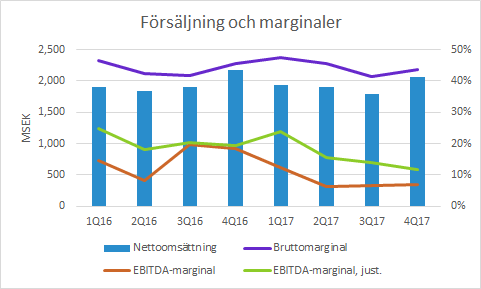

Lägre försäljning och negativa synergier sänkte marginalen i Q4

EBIT minskade till -34 (141) MSEK i Q4. Bruttomarginalen sjönk till 43.6 (45.5) procent.

Justerad EBITDA minskade till 240 (422) MSEK i Q4, vilket motsvarar EBITDA-marginal på 11.6 (19.4) procent. Försämringen beror på lägre försäljning (som alltså till en del var uppblåst av felaktig fakturering) i kombination med ökade rörelsekostnader. Samtidigt bör man inte dra alltför långtgående slutsatser av kostnadsstrukturen i de historiska kvartalen med tanke på att Arjo knoppats av från Getinge. Det är naturligt att det uppstår omvända synergier på grund av att bolaget delats upp.

Arjos utsikter och föreslagna utdelning

Den organiska försäljningstillväxten backade med 1.6 procent under 2017. Under rubriken “Utsikter 2018” skriver bolaget att “omsättningstillväxten för 2018 förväntas hamna i den lägre delen av målsättningen om 2-4 %”.

Av VD-ordet framgår:

“Det är nu det verkligen gäller för oss och jag ser mycket optimistiskt på våra möjligheter att nå tillväxt redan 2018.”

Styrelsen föreslår en utdelning på SEK 0.50 per aktie. Det är högre än den antagna utdelningspolicyn (30-50% av resultatet efter skatt), vilket förklaras av “koncernens finansiella ställning och framtida utvecklingsmöjligheter sammantaget.”

Sammantaget är den en rapport där många pilar pekar nedåt av olika anledningar, men där bolaget ser goda möjligheter att vända dem uppåt under året.

Murgata har för närvarande ingen analysbevakning av Arjo. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Arjo finns på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.