Boule: Återhämtning från nedtryckta nivåer

Boule Diagnostics växte med 34% justerat för negativa valutaeffekter, men det är jämfört med ett exceptionellt svagt kvartal under pandemins inledning. Boule rapporterade EBIT på 2.3 (-3.3) SEKm trots problem med försörjningskedjan och att försäljningen fortfarande är lägre än normalt. Bolaget nämner att orderingången varit god och att orderboken var större än normalt i slutet av kvartalet. Fortfarande är det en bit kvar till läget normaliseras och vi tror att det kommer dröja ett antal kvartal till innan läget normaliserats.

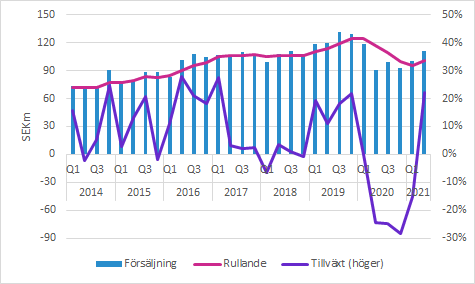

Försäljningen växte 34% valutajusterat i Q2

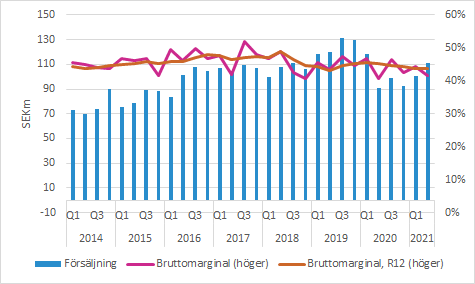

Boule Diagnostics växte försäljningen med 22.1% till 110.7 (90.6) SEKm, vilket justerat för motvinden från valutor motsvarade 33.9% tillväxt i lokala valutor. Jämförelsekvartalet var kraftigt påverkar av pandemin och försäljningen har fortfarande inte återhämtat sig till nivåerna som var normala innan pandemin. Sekventiellt ser det bra ut och Q2 kom in med den högsta försäljningen sedan pandemin började.

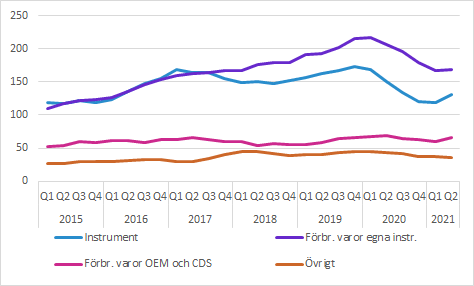

Försäljning per produktkategori

Instrumentförsäljningen backade ökade med 51% i Q2, men det är jämfört med ett kvartal som var extremt negativt påverkat. Sekventiellt har instrumenten ökat både i antal och försäljning samtliga kvartal sedan dess.

Förbrukningsvarorna ökade (egna instrument 6% och OEM/CDS-brand med 41%) jämför med Q2 föregående år. Förbrukningsvarorna för egna instrument är på en tydligt lägre nivå än innan pandemin och det beror sannolikt på att de rutinmässiga undersökningarna fortfarande är lägre och då körs färre tester.

Försäljningen av förbrukningsvarorna för OEM/CDS var alltså anmärkningsvärt stark i Q2 och ökade till 23.9 (16.9) SEKm. Under Q4 och Q1 var nivån SEK 12.9m och SEK 13.9m. Bolaget skriver i rapporten att avtalet som ingicks i augusti 2020 med en av bolagets större kunder “fullt implementerat och bidrog med betydande intäkter under andra kvartalet”. Det kom inga frågor på telefonkonferensen om huruvida detta är en ny normal nivå eller kvartalets försäljning bör betraktas som en ovanligt hög nivå på grund av exempelvis uppdämt behov.

Tittar vi på årstakten enligt nedan är det här fjärde kvartalet med negativ inverkan från covid-19. Som vi skrev i den förra rapportkommentaren möter bolaget från och med nu enklare jämförelsetal och att kurvorna därför bör vända upp. Det ser vi på instrumentsidan och om man tittar noga på OEM/CDS, men förbrukningsvarorna för de egna instrumenten fortsätter på en lägre nivå än innan pandemin.

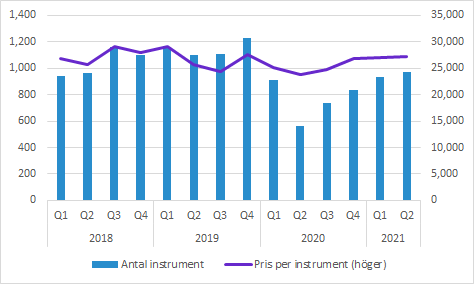

Antal instrument och pris per instrument

Antalet instrument återhämtar sig gradvis, men det är långt ifrån en normal nivå. Det är positivt att notera att priset per instrument har återhämtat sig.

Under telefonkonferensen nämnde VD att instrumentförsäljning till Indien var en viktig förklaring till att kvartalet kom in så pass starkt. Boule vann en större upphandling där tidigare (augusti 2018) och då var priserna låga. Därför är det särskilt glädjande att såväl priset per instrument som bruttomarginalen kom in så pass höga nivåer i kvartalet.

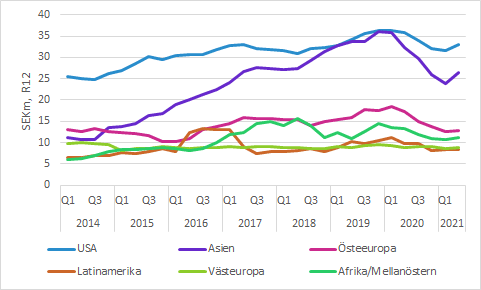

Försäljning per geografisk region

Återigen ser vi en graf med försäljningen i årstakt, vilket innebär att den nu inkluderar fyra covid-kvartal. USA och Asien pekat uppåt eftersom årstakten inte längre inkluderar Q2 2020, men försäljningen är fortfarande tydligt påverkad av pandemin. Utan att offentliggöra några estimat konstaterar vi att det kommer dröja ett antal kvartal till innan alla marknader återhämtat sig.

Bruttomarginalen pressad av flera faktorer

Bruttomarginalen förbättrades till 41.6 (40.8) procent, men det är sämre än under de tre föregående kvartalen. Bolaget uppgav i rapporten att produktmixen påverkade negativt (lägre andel förbrukningsvaror), att den geografiska mixen var ogynnsam (hög andel instrumentförsäljning till Asien) och att de pågående utmaningarna inom leveranskedjan (generellt på marknaderna just nu) påverkat negativt.

Under telefonkonferensen nämnde bolaget att aspekterna kring leveranskedjan påverkat marginalen negativt med cirka 2.7 procentenheter. Om man skulle justera för det, vilket vi inte gör, skulle bruttomarginalen hamna på 44.3%, vilket är nära nivån från Q1 (44.4%).

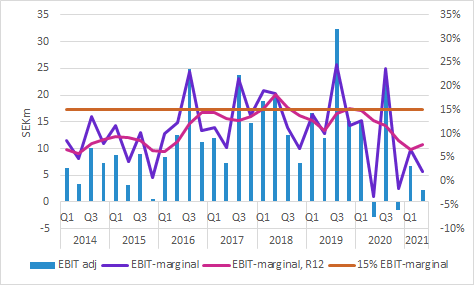

EBIT marginellt över noll

Rapporterad EBIT i Q2 var 2.3 (-3.0) SEKm, vilket motsvarar en EBIT-marginal på 2.1 (-3.3) procent. Boule aktiverade 13.1 (12.9) SEKm för utveckling i kvartalet. Det är alltså FoU-kostnader som inte syns i resultaträkningen förrän projektet (främst ny 5-partsinstrument) kommer börja skrivas av när den lanseras. Den lanseringen är planerad till slutet av 2022. I slutet av kvartalet uppgick de aktiverade utvecklingsutgifterna i balansräkningen till SEK 139.6m.

Övrigt

- Vårt sammantagna intryck är att förbättringen fortsätter, men det kommer ta lite tid innan läget normaliseras helt.

- Bolaget nämner att orderingången varit god och att orderboken var större än normalt i slutet av kvartalet.

- Vaccination påskyndar återhämtningen eftersom vårdkonsumtionen normaliseras. Situationen skiljer sig åt mellan olika länder och regioner. Nya “vågor” av pandemin, till exempel på grund av nya varianter, utgör en risk för återhämtningen.

Murgata har för närvarande ingen analysbevakning av Boule Diagnostics. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Boule Diagnostics finns på bolagssidan.

Annan information:

- Fokusbolagen och andra bolag i hälsovårdssektorn på Bolagssidan

- Hälsovårdssektorn på Sektorsidan

- Aktier och investeringar på vår Börssida

- Här finns Murgatas Blogg

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget samma dag efter publiceringen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.