GHP växte 6% och effektiviserar

Den organiska tillväxten justerad för nedlagda kliniker var 6% i Q3. Trots det var det säsongsmässigt svaga Q3 det sämsta kvartalet sedan 2013. GHP genomför ett omfattande kostnadsbesparingsprogram som väntas ge en nettoeffekt på cirka 20 MSEK per år. Olönsamma kliniker har lagts ned och man har tagit tag i en hel del utmaningar under de senaste kvartalen.

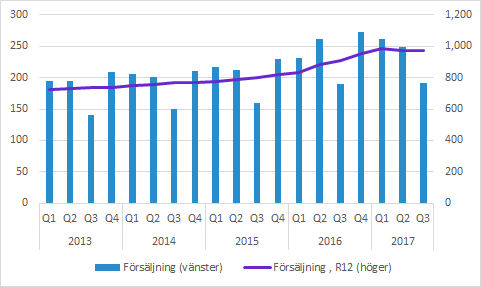

Försäljningen i Q3: +1.5%

GHP växte försäljningsintäkterna med 1.5% till 191.9 (189.1) MSEK. Det motsvarade en organisk tillväxt på 6.1% då klinikerna i Århus och Helsingfors avyttrades under Q2. Q3 är säsongsmässigt svagt på grund av den lägre aktiviteten under sommaren.

Norden

Försäljningen i Norden växte med 5.4% till 169.4 (160.8) MSEK. Sverige växte med 9.1% medan resten av Norden (en klinik i Danmark) backade på grund av de sålda klinikerna i Danmark och Finland.

International

International (sjukvård i Förenade Arabemiraten) krympte intäkterna med 34.6% till 14.3 (21.9) MSEK. Ersättningsmodellen har inneburit lägre intäkter under de senaste kvartalen. Bolaget har i dialog med kunden kommit överens om att den kvartalsvisa ersättningen kopplas tydligare till aktiviteterna i respektive kvartal medan en större del av den årliga ersättningen kommer i Q4. Svagheten i Q3 bör således åtminstone delvis kompenseras av ett starkt Q4.

Vårdsamverken

Vårdsamverkan växte intäkterna med 44.2% till 12.0 (8.3) MSEK. GHP hade ett samarbetet med Skandia och en stor del av ökningen jämfört med förra året beror på ett avtal tecknat med Trygg Hansa. GHP driver sedan 7 juli (nästan hela Q3) vårdplaneringen för alla Trygg Hansas kunder. Segmentet är relativt nytt och bolaget är aktiva med att hitta lösningar som är till fördel för patienter, betalare och vårdgivare.

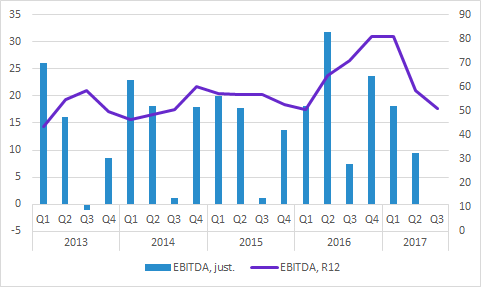

EBITDA starkt trots säsongsmässig svaghet

EBITDA minskade till -0.2 (7.4) MSEK i Q3. Låga intäkter som inte kompenseras av motsvarande lägre kostnader gör att kvartalet brukar ha sämst lönsamhet under året.

Trenden från det svaga Q2-kvartalet (som är justerat för engångskostnader) fortsätter och den marginella förlusten på EBITDA-nivå är det sämsta sedan Q3 2013.

Bolaget genomför nu ett omfattande kostnadsbesparingsprogram som väntas leda till årliga besparingar på cirka 20 MSEK utan att det ska behöva påverka försäljningen i nämnvärd utsträckning. Personal har sagts upp och det väntas inte leda till några större omstruktureringskostnader eftersom villkoren i anställningsavtalen tillämpas. Utan att göra några andra antaganden skulle dagens justerade EBITDA på 51 MSEK alltså ligga på drygt 70 MSEK efter besparingsprogrammet. Besparingarna väntas bli synliga i Q4, men få fullt genomslag i början av 2018.

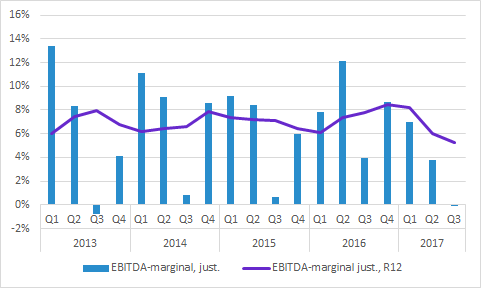

Utvecklingen för EBITDA-marginalen speglar EBITDA-utvecklingen väl. Förbättringen i slutet av 2016 har under 2017 vänts till en försämring.

Murgata har för närvarande ingen analysbevakning av GHP. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om GHP finns på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.