Arjo: Bra tillväxt och marginaler i Q3 med ljusa framtidsutsikter

Arjo växte organiskt med 5.1% i Q3 och dessutom har motvinden från valutor nästan helt upphört. EBIT kom in på 276 (208) SEKm, vilket motsvarar en marginal på 12.3 (9.9) procent. Den negativa påverkan från höga logistikkostnader och högre materialkostnader har kompenserats av fortsatta effektiviseringar som har pågått under en längre period. Samtidigt flaggar bolaget för att de kommer kompensera sig för det högre kostnadsläget, men det tar tid innan det får fullt genomslag. Sammantaget var det en bra rapport där det mesta talar för fortsatt stark försäljningsutveckling kombinerad med marginalexpansion.

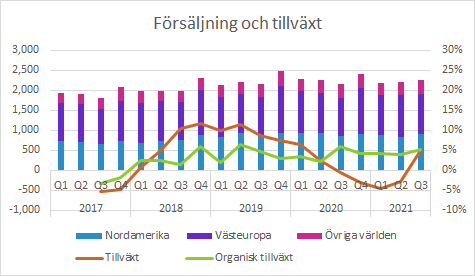

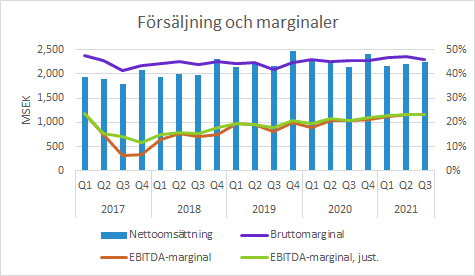

Försäljning och marginaler

Arjos försäljning i Q3 växte med 4.9% till 2,247 (2,143), vilket motsvarade en organisk tillväxt på 5.1% justerat för valutaeffekter.

Den organiska tillväxten har varit förhållandevis stabil, men bolaget har haft motvind från valutor under det senaste året. Den har avtagit och därmed får den underliggande tillväxten genomslag även i den rapporterade tillväxten.

Bruttomarginalen expanderade till 46.0 (45.4) procent, vilket bolaget förklarar med en gynnsam produktmix med höga volymer inom patienthantering, bra försäljning inom DVT (djup ventrombos) och uthyrningsverksamheten.

Höga transportkostnader och stigande komponentpriser har kompenserats genom högre effektivitet och “långsiktiga prishöjningar” som inte har fått fullt genomslag i kvartalet.

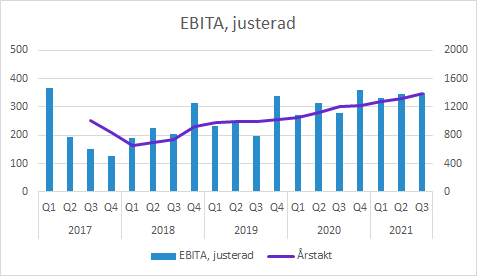

EBIT kom in på 276 (208) SEKm, vilket motsvarar en marginal på 12.3 (9.9) procent.

Justerad EBITDA i Q3 var 524 (448) SEKm och den justerade EBITDA-marginalen expanderade till 23.3 (20.9) procent.

Det är inte så stor skillnad på justerade och ojusterad EBITDA (SEK 5m i Q3) och vi konstaterar att bolaget rapporterat gradvis expanderande marginaler trots att försäljningsökningen inte varit särskilt spektakulär.

Arjo har helt enkelt varit duktigt på att effektivisera verksamheten trots den utmanande miljön. Vi noterar också att pandemin inte påverkat försäljning och marginaler på koncernnivå i någon större utsträckning trots att det periodvis förekommit omfattande störningar av delar av verksamheten i olika regioner. Vi ser det som en indikation på ledningens och bolagets förmåga att hantera agera flexibelt i en miljö som påverkat vissa delar positivt och andra negativt.

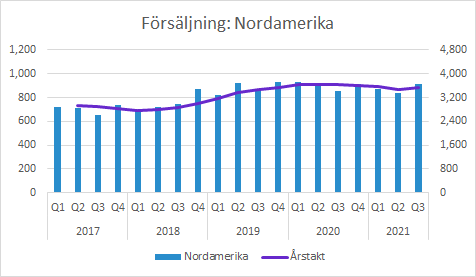

Försäljning per region

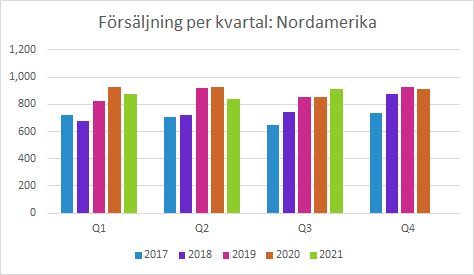

Nordamerika: 8.2% organisk tillväxt i Q3

Försäljningen i Nordamerika växt med 6.8% till 913 (855) SEKm, vilket motsvarar 8.2% organisk tillväxt. Båda USA och Kanada var starkt och både patienthantering och DVT utvecklades väl samtidigt som efterfrågan in om service och uthyrning ökade.

En våg av Covid under kvartalet hade en positiv inverkan på uthyrningen inom Critical Care.

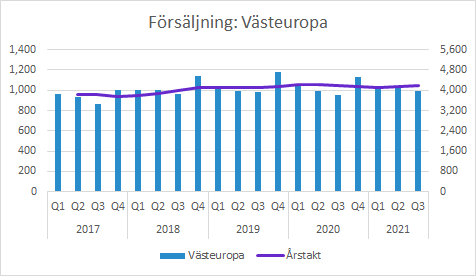

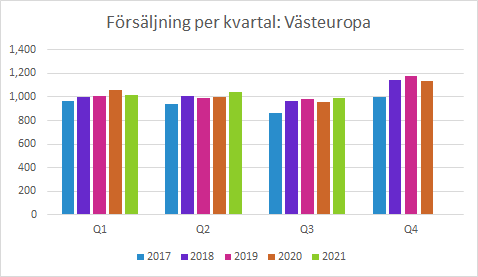

Västeuropa: 3.0% organisk tillväxt i Q3

Försäljningen i Västeuropa ökade till 991 (957) SEKm, vilket motsvarar 3.0% organisk tillväxt

Det var ett generellt bra kvartal och bolaget lyfter särskilt fram sina tre största marknader Storbritannien, Frankrike och Tyskland.

Motvinden från valutor som varit betydande under de fyra senaste kvartalen har nu övergått i en marginell medvind.

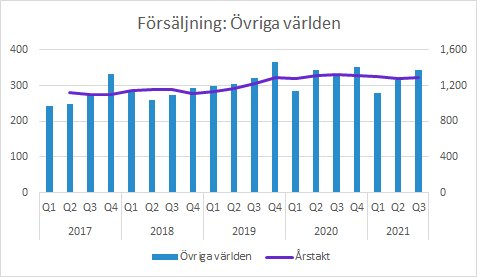

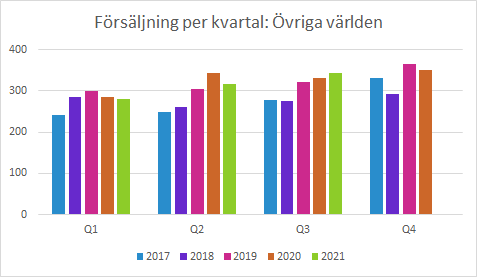

Övriga världen: 2.8% organisk tillväxt i Q3

Försäljningen i “Övriga världen” ökade till 343 (332) SEKm vilket motsvarar en organisk tillväxt på 2.8%.

Bolaget lyfter fram en god utveckling i för bolaget stora marknader Australien och Sydafrika. Samtidigt har de omfattande nedstängningarna i Indien lättats, vilket talar för en fortsatt återhämtning och normalisering.

Vårt intryck av rapporten

Försäljningen växte organiskt i alla tre geografiska regioner och ledningen ger en generellt ljus bild av framtiden. Delar av marknaderna är fortfarande påverkade av pandemin och det finns en potential till förbättring när tillståndet normaliseras. Samtidigt har en del verksamheter påverkats positivt (exempelvis uthyrning inom Critical Care).

Utmaningar inom logistik och höjda materialkostnader påverkar även Arjo. Den negativa inverkan har hanterats väl och kompenserats av effektiviseringar och flexibilitet.

Arjo höjer priserna för att åtminstone kompensera sig för de högre kostnaderna (kanske även överkompensera sig). Det påverkar inte de ordrar man redan har tagit och en hel del ramavtal prisjusteras i samband med årsskiftet eller i slutet av Q1. Arjo förväntar sig fullt genomslag på årsbasis i slutet av 2022.

Lagernivåerna är förhöjda på grund av osäkerhet och förlängda ledtider. Arjo vill säkerställa att man har leveranskapacitet för att möta kundernas efterfrågan och undvika egna flaskhalsar vid produktion med mera.

Arjo lyfter även fram att WoundExpress har fått sitt 510(k)-godkännande av FDA och att bolaget förbereder en marknadslansering i USA under Q1 2022.

Bolaget är också entusiastiskt till SEM-skannern och de kliniska resultaten som pekar på en stor potential att undvika trycksår med produkten. Det är en stor kostnad för vården och kan leda till allvarliga konsekvenser för patienten. Tanken är att Arjo och vården ska dela på kostnadsbesparingarna. Det tar tid att sälja in den modellen och kräver en viss pedagogisk finess att förklara hur vårdgivarnas budgetar påverkas.

Sammantaget var det ett bra kvartal och vi ser ett positivt momentum med en stark orderbok in i Q4 och 2022.

Murgata har för närvarande inte analysbevakning av Arjo. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Arjo finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.