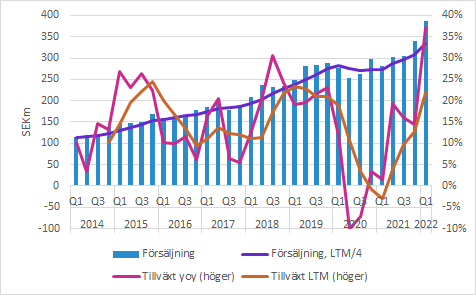

Biotage växte organiskt med 22% i Q1

Biotage uppvisade en imponerande tillväxt på 37.0% till 386 (281) SEKm. Det motsvarade 21.9% organisk tillväxt och samtliga geografiska regioner och produktområden växte. Marginalen var något lägre än förra året. Den justerade EBITA-marginalen kom in på 28.1 (29.1) procent, vilket kan jämföras med bolagets nya marginalmål från i januari på minst 25%. Sammantaget var det ett mycket starkt kvartal. Ledningen framhåller att alla stjärnor stod rätt i det här kvartalet med både försäljning och valutaeffekter. Det är en osäker omvärld med inflation, logistik och komponentbrist, men än så länge verkar bolaget ha läget under kontroll.

Biotage växte försäljningen med 37% till 386 (281) SEKm i Q1. Det motsvarade 21.9% organisk tillväxt. Det var en bred tillväxt med tillväxt för samtliga geografiska marknader och produktområden.

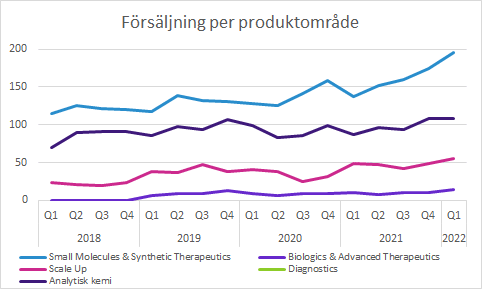

Försäljning per produktområde

Från och med den här rapporten förändrar Biotage sin redovisning av produktområden för att spegla vad kunderna använder dem till. Det är framför allt nya namn, men analytisk kemi delas upp i två delar och en del av verksamheten från ATDBio får ett eget produktområde.

- Small Molecules & Synthetic Therapeutics (tidigare “Organisk Kemi”) växte med 43% till 195 (137) SEKm.

- Biologics & Advanced Therapeutics (tidigare “Biomolekyler”) växte med 56% 14 (9) SEKm.

- Scale Up (oförändrat namn) växte med 14% till 55 (48) SEKm.

- Diagnostics (nytt område som kom från förvärvet av ATDBio) rapporterade försäljning på 14 (0) SEKm.

- Analytical Testing (tidigare del av “Analytisk kemi”) växte med 21% till 82 (68) SEKm.

- Water & Environmental Testing (tidigare del av “Analytisk kemi”) växte med 32% 26 (19) SEKm.

Biotage gav bara finansiell historik för jämförelsekvartalet, så än så länge vet vi inte hur fördelningen i Q2-Q4 för de båda områdena som tidigare var en del av “Analytisk kemi”.

I nedanstående figur visas den gamla indelningen där de två nya områdena slagits samman till “Analytisk kemi” enligt tidigare rapportering. Diagnostics som alltså är nytt hade försäljning på SEK 14m och är inte synligt i figuren.

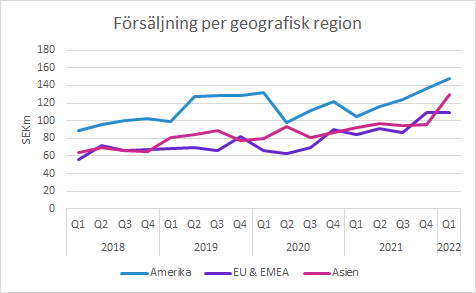

Försäljning per geografisk region

- Amerika växte med 41% till 148 (105) SEKm.

- EMEA växte med 28% till 108 (84) SEKm.

- APAC växte med 41% till 130 (92) SEKm.

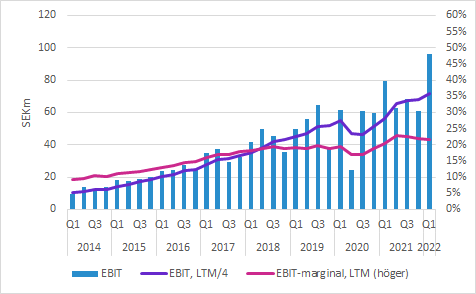

EBITA-marginalen över målet som sattes i januari

Bruttomarginalen försämrades något till 62.5 (63.1) procent.

EBIT kom in på 96 (79) SEKm, vilket motsvarar en EBIT-marginal på 24.9 (28.2) procent.

Resultatet inkluderar en tilläggsköpeskilling på SEK 5m och om man väljer att justera för den blir EBIT SEK 101m och den justerade EBIT-marginalen 26.3 (28.2) procent.

Bolagets tidigare finansiella mål var en EBIT-marginal på minst 20%, men i början av året förändrades det till en EBITA-marginal på minst 25%.

EBITA var SEK 103m och justerad EBITA SEK 108m. Motsvarande ojusterade marginal var 26.7 (29.1) procent och den justerade 28.1 (29.1) procent.

Källa: Biotage och Murgata Equity Research

Våra sammanfattande tankar

Kvartalet var starkt och följde efter ett förhållandevis starkt fjärde kvartal. Tillväxten var bred och över såväl produktområden som geografiska regioner.

Under telefonkonferensen ställde tre analytiker frågor om det verkligen inte var några engångsintäkter från några större ordrar som lyft försäljningen tillfälligt, men enligt ledningen fanns det inga sådana effekter av någon större dignitet.

Vår uppfattning är att de höga tillväxttalen i Q1 inte bör extrapoleras alltför långt, men att en del av förklaringen kan vara att aktiviteten ökar från att ha hållits nere under pandemin. Samtidigt har bolaget genomgått en sorts nystart med ambitiösa förändringar och satsningar. Vi tror också att förvärven börjar komma in i koncernen alltmer samtidigt som produktlanseringar tagits emot väl.

Omvärldsläget är utmanande även för Biotage, men bolaget har inte påverkats i någon större utsträckning under Q1. Däremot är det generellt höga inköpspriser och fraktkostnader, långa ledtider och generell brist på vissa insatsvaror. Vårt intryck är att utmaningarna är hanterbara och inte mer utmanande för Biotage än för många andra bolag. Samtidigt vore det inte förvånande om det uppstår tillfälliga problem av övergående natur för vissa produkter under den närmaste tiden.

En del av försäljningen har varit till vaccintillverkare och det är väl troligt att de volymerna kommer minska under de närmaste kvartalen. Men även om den försäljningen kommer minska är det endast en liten del av den breda tillväxten i Q1.

Bolaget konstaterade att det var ett kvartal då alla stjärnor stod rätt med försäljningsvolymer, valutaeffekter med mera och att det även hjälpte marginalen. Valutaeffekterna ser ut att fortsätta att vara positiva under den närmaste tiden och bolaget kommer även framöver ha en del bra och en del mindre bra kvartal.

Murgata har för närvarande ingen analysbevakning av Biotage. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Biotage hos Murgata

Mer information om Biotage finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube – prenumerera gärna här!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.