Boule: Fortsatt återhämtning i Q1 men förhöjd osäkerhet

Boule Diagnostics växte valutajusterat med 32% i Q1 till 132.5 (100.6) SEKm (23% valutajusterat). Bolagets återhämtning efter pandemin går bra, även om läget inte är normaliserat på alla marknader. Samtidigt finns det generella marknadsstörningar med utmaningar inom försörjningskedjan och högre kostnader som gör att osäkerheten är förhöjd just nu. Bolaget investerar i utveckling av nya produkter och de kostnaderna kommer fortsätta vara höga under resten av året. Vi anser att bolaget bör utnyttja mandatet att stärka balansräkningen för att säkerställa offensiva satsningar oavsett hur de närmaste kvartalen faller ut.

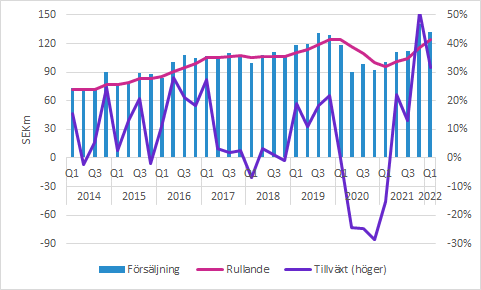

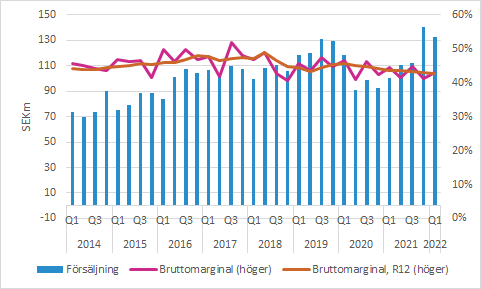

Försäljningen växte 32% valutajusterat i Q1

Boule Diagnostics växte försäljningen med 31.7% till 132.5 (100.6) SEKm, vilket motsvarar 23.3% valutajusterat. Den höga tillväxten bör ses i ljuset av att jämförelsekvartalet påverkades negativt av pandemin. Försäljningsnivåerna är tillbaka på ungefär samma nivå som före pandemin trots att det fortfarande finns en viss negativ inverkan på vissa marknader.

I praktiken tror vi att den totala försäljningen är en nettoeffekt av ovanligt låg försäljning på vissa marknader och förhöjd aktivitet på andra. Samtidigt uppger bolaget att komponentbrist mot slutet av kvartalet påverkade såväl produktion som försäljning.

Utan den effekten bör alltså försäljningen ha varit något högre, men blickar vi in i Q2 är det troligt att sådana effekter hämmar försäljningen. Under telefonkonferensen var ledningen lite svävande kring påverkan och hur länge den kan tänkas bestå. Dessutom finns det en kostnadsproblematik kring inköp som bolaget försöker kompensera sig för genom högre priser.

Hade situationen normaliserats eller det inte funnits någon risk för kommande kvartal hade ledningen rimligen uppgett det. Vår tolkning är att det fortfarande finns utmaningar så här en tredjedel in i Q2, men det återstår att se om och i så fall hur mycket Q2 kommer påverkas. Utmaningar i början av ett kvartal kan mycket väl kompenseras genom att produkterna levereras i slutet av kvartalet.

Samtidigt noterar vi att bolaget valt att ta upp ett lån på SEK 35m bara för någon vecka sedan, vilket förstärker bilden av osäkerhet. Osäkerheten inför Q2 är ovanligt stor med utfall som sträcker sig från fortsatt återhämtning till leveransproblem. Med ett lite längre perspektiv talar det mesta talar för att läget kommer stabiliseras inom något kvartal och att den goda utvecklingen kommer fortsätta. Stabilisering innebär inte nödvändigtvis att läget med exempelvis högre priser kommer återgå till tidigare nivåer, utan att marknaden anpassar sig till den nya situationen.

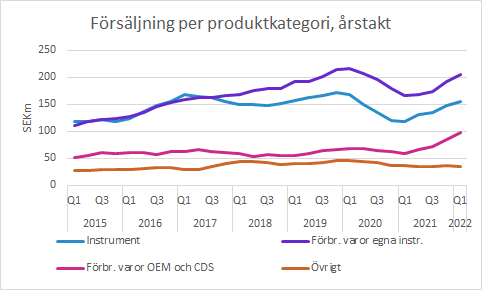

Försäljning per produktkategori

Instrumentförsäljningen växte med 20% i Q2 till 41.4 (34.5) SEKm. Det var sekventiellt lägre än den mycket starka försäljningen i Q4 (SEK 44.8m), men betydligt högre än under pandemin.

Förbrukningsvarorna till egna instrument växte med 29% till 53.9 (41.7) SEKm, medan dem för OEM och CDS-brand nästan fördubblades till 27.6 (13.9) SEKm. Återhämtningen av förbrukningsvaror under den här perioden speglar mer att användningen ökar (fler tester utförs) än att den installerade basen vuxit. Samtidigt har försäljningen till OEM/CDS under det senaste året ökat till betydligt högre nivåer än någonsin tidigare trots pandemin.

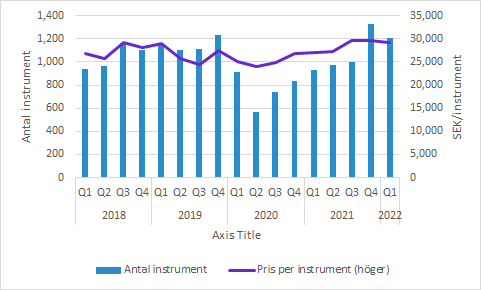

Antal instrument och pris per instrument

Försäljningen av instrument minskade kraftigt under pandemins början, men har ökat gradvis sedan dess. Q4 var exceptionellt starkt på grund av stora ordrar. Q1-försäljningen kom inte upp i den nivån, men följde den tidigare återhämtningen.

Priset per instrument ligger strax under 30,000 SEK, vilket är på ungefär samma nivå som innan pandemin. Boule har höjt priser och kommer fortsätta att göra det. Utmaningarna inom försörjningskedjan påverkar dels genom att det är brist på komponenter som gör att bolag kan ha svårt att leverera, men de höjer även kostnaderna för komponenter.

Det här är ett generellt problem och för att kompensera för kostnadsökningarna kompenserar sig bolagen genom att höja priserna. Även om många av de här effekterna är tillfälliga hör vi från många bolag att det både finns förståelse och acceptans för prishöjningar. Därmed bör priset per instrument kunna höjas ytterligare under de närmaste kvartalen. Det bör dock finnas en tröghet på grund av att upphandlingar och offerter som levereras kommer säljas till de priser som överenskommits när ordrarna lades.

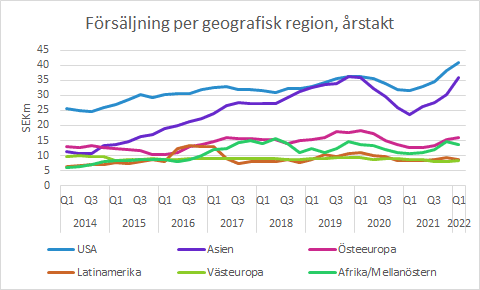

Försäljning per geografisk region

USA är den största marknaden för Boule. Tittar vi på årstakten (figuren nedan) har USA återvänt till ungefär samma trendlinje som tidigare efter att nedgången under pandemin.

Asien är nästan tillbaka på nivåerna före pandemin, men har en bit kvar till den tänkta trendlinjen från 2014-2019. Regionen är fortfarande drabbad av nedstängningar, så flera länder har en bit kvar till normalisering. Under telefonkonferensen uppgav bolaget att Indien är den viktigaste orsaken till regionens återhämtning. Sydostasien är fortfarande drabbat av restriktioner.

Östeuropa återhämtas enligt ungefär samma mönster som USA och Asien, men från en lägre nivå. Rysslands invasion av Ukraina leder till en förhöjd osäkerhet i regionen, även om restriktioner inte har en direkt inverkan på de här produkterna som är av humanitär karaktär.

Boule har också en fabrik i Ryssland med 11 anställda som nyligen tagits i bruk. Produkterna som tillverkas används för diagnostik och kan därmed anses vara av humanitär karaktär. Samtidigt klarade sig Boules kunder uppenbarligen utan produkterna från den ryska fabriken för bara något kvartal sedan. Bolaget skriver att sanktionerna kan påverka verksamheten om “banksystem och transporter inte fungerar tillfredsställande”.

Vi noterar att Boule tycks ha valt att fortsätta verksamheten som vanligt. Rysktillverkade produkter som säljs lokalt i Ryssland kan mycket väl ta betydande marknadsandelar när konkurrenter väljer att lämna Ryssland. Samtidigt ser vi en risk att den strategin kan få en negativ inverkan på försäljningen till andra länder.

Afrika/Mellanöstern har en förhållandevis låg försäljning, men Boule ökar sina egna aktiviteter i regionen samtidigt som bolaget har flera nya distributörer. Det talar för att regionens relativa betydelse kan komma att öka för Boule på längre sikt.

Västeuropa och Latinamerika har låg försäljning med stora kvartalsvariationer.

Bruttomarginalen försämrades

Bruttomarginalen försämrades till 42.9 (44.4) procent i Q1. I VD-ordet uppges att fördyrade insatsvaror (ca SEK 5m), ojämn beläggning i produktionen och högre transportkostnader sänkt bruttomarginalen med cirka fem procentenheter i kvartalet. Vi tror att även de närmaste kvartalen kommer påverkas negativt. Dessutom var produktmixen i Q1 ogynnsam med en hög andel instrumentförsäljning till Asien och en hög andel OEM-försäljning. Prishöjningar har bara delvis kompenserat för de ökade kostnaderna, men de bör få ett allt större genomslag framöver.

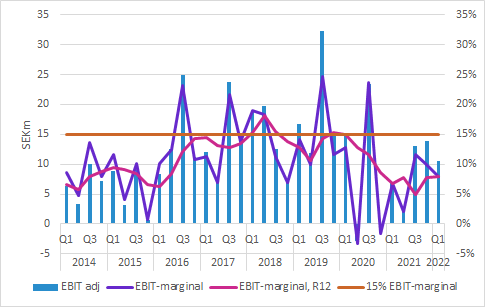

EBIT förbättrades men investeringarna ökar

EBIT kom in på 10.5 (6.8) SEKm i Q1. Det motsvarar en EBIT-marginal på 7.9 (6.8) procent.

Vi noterar att aktiveringarna ökat betydligt till 17.9 (13.0) SEKm och om de kostnaderna inkluderats i resultaträkningen skulle det resultatmåttet ha försämrats till -7.4 (-6.2) SEKm. Investeringarna är relaterade till Boules nya produktplattform. Under telefonkonferensen uppgav ledningen att de kommer ligga på ungefär den här nivån under resten av året.

Sammanfattande diskussion

Vår uppfattning är återhämtningen har gått starkt och att läget inte är normaliserat än. Samtidigt finns det en hel del osäkerhet under den närmaste tiden.

Situationen i Ryssland och Ukraina är en del som bidrar till osäkerheten och 13.2% av försäljningen 2021 kom från Östeuropa. Boule har dessutom nyligen startat tillverkning i Ryssland och det höjer risknivån ytterligare (se resonemanget under “Försäljning per geografisk region” ovan).

Antalet sålda instrument var ovanligt lågt under pandemiåren 2020-2021. Till en del kan det innebära att instrumenten behålls lite längre, men det bör även finnas ett visst uppdämt behov. Samtidigt kan andra investeringar vara mer angelägna för sjukhus och kliniker. Vi förväntar oss att en hel del ersättningsinvesteringar har fördröjts, medan nyinvesteringar genomförs i samband med att nya sjukhus och mottagningar öppnas.

En del länder är fortfarande drabbade av nedstängningar, vilket gör att antalet läkarbesök är lägre än normalt. Det gör att färre diagnosticeras, vilket i sin tur innebär att antalet tester som utförs är färre. Här finns det en potential till förbättring när läget normaliserats. Vi förväntar oss dock inte att det finns någon betydande effekt av uppdämt behov i det avseendet. Färre läkarbesök av det här slaget förra året leder knappast till fler besök i år.

Utdelning, kassa och kassaflöde

Styrelsen föreslår oförändrad utdelning på 0.55 (0.55) SEK per aktie, vilket motsvarar SEK 10.7m.

I slutet av Q1 hade Boule Diagnostics SEK 36.2m i kassan. Enligt bolagets definition var nettoskulden SEK 20.0m, men de räknar inte med de räntebärande skulderna relaterade belåningen av kundfordringarna som delvis garanteras av Exportkreditnämnden.

I rapporten upprepar bolaget att det planerar för en första lansering av den nya molnbaserade produktplattformen i slutet av 2022. Vi noterar att bolaget valt att ta upp ett lån på SEK 35m i slutet av april “för att säkerställa att kunna hålla en hög investeringstakt i den nya produktplattformen”.

Kassaflödet före finansieringsverksamheten var -20.6 SEKm i Q1. Att bolaget så sent som för någon vecka sedan valt att ta upp lån indikerar att kassaflödena kommer fortsätta att vara negativa eller åtminstone riskerar att vara det under närmaste tiden. Annars skulle Boule klara av att betala utdelningen och satsa på utveckling utan ytterligare kapital.

Vi anser att Boule Diagnostics bör överväga att genomföra en nyemission för att säkerställa att bolaget kan genomföra offensiva satsningar på såväl utveckling som marknadsaktiviteter även om det skulle uppstå störningar i verksamheten eller om läget försämras i omvärlden.

Under dagens stämma kommer styrelsen få mandat att genomföra en emission upp till 10% av de utestående aktierna. Det innebär att bolaget kan emittera drygt 1.9m aktier och tänker vi oss en emissionskurs på SEK 35 per aktier får bolaget in SEK 68m före emissionskostnader. Det bör vara ett fullt tillräckligt belopp. Boule har bra ägare och en riktad emission till några av dem och eventuellt några andra långsiktiga ägare skulle kunna ha en positiv inverkan på aktiekursen. Därmed bör den kunna genomföras till en låg rabatt.

Om det visar sig att det inte uppstår ett kapitalbehov kan bolaget stärka balansräkningen genom att minska sina skulder. Vi anser att det vore positivt ur ett aktieägarperspektiv med tanke på det osäkra marknadsläget, tilltagande inflation och högre räntor.

Murgata har för närvarande ingen analysbevakning av Boule Diagnostics. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Boule Diagnostics hos Murgata

Mer information om Boule Diagnostics finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube – prenumerera gärna här!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Murgata har inte erhållit ersättning från Bolaget för den här rapportkommentaren.

Björn Olander äger inte aktier i Bolaget. Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen och den följande handelsdagen. Läs mer om hanteringen av intressekonflikter med mera här.