Cellavision: Pandemin tyngde försäljningen i Q3

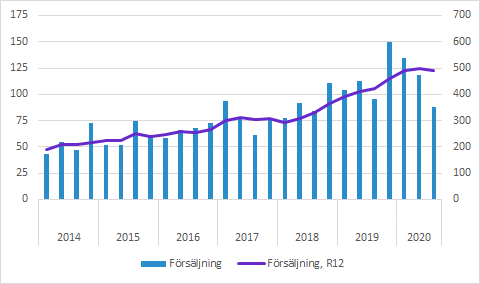

Cellavisions försäljning minskade med 8% till 88.0 (95.6) SEKm i Q3, men justerat för valutaeffekter och förvärv var nedgången 24% jämfört med med föregående år. Pandemin har påverkat såväl försäljningsprocesser som installationer. EBIT-marginalen försämrades till 18.9 (22.9) procent, men förvärvet av RAL i Q4 förra året påverkar jämförbarheten. Vi förväntar oss att tillväxten återkommer under de närmaste kvartalen när restriktionerna från pandemin minskar, DC-1 lanseras på de viktigaste marknaderna och produkterna från RAL börjar säljas i fler länder.

Cellavisions försäljning minskade med 8% till 88.0 (95.6) SEKm. Justerar man för valutaeffekter och förvärvet av RAL var den organiska minskningen 24% jämfört med Q3 föregående år.

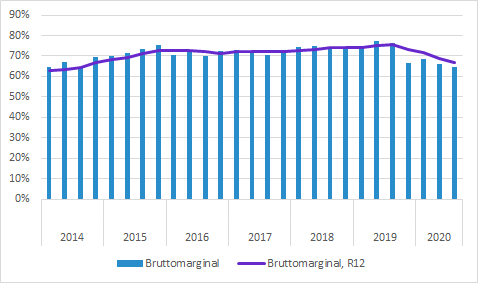

Marginaler

Bruttomarginalen i Q3 var 64.8 (76.1) procent. Förvärvet av RAL i Q4 förra året har sänkt bruttomarginalerna eftersom de produkterna har lägre bruttomarginal (cirka 35%). Valutaflukutationer påverkade negativt jämfört med förra året och dessutom har lanseringen av DC-1 medfört högre avskrivningar (aktiverade utvecklingskostnader).

Förvärvet av RAL slutfördes den 1 oktober 2019, så från och med Q4 kommer resultaten bli mer jämförbara med föregående år. Det innebär att bruttomarginalen bör blir mer stabil nära 65% istället för drygt 70% som före förvärvet.

Vi tror att det finns en potential för RAL att under de närmaste åren växa snabbare än resten av verksamheten, bland annat på grund av geografisk expansion. Det vore så klart positivt, men investerare bör i så fall vara beredda på att det rent matematiskt skulle sänka bruttomarginalen på grund av mixeffekten.

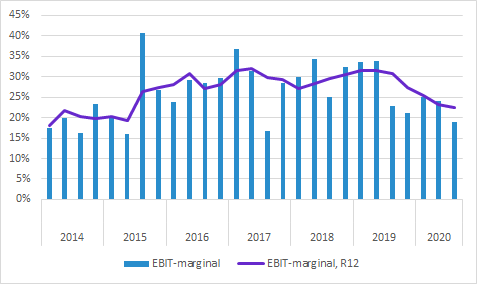

EBIT i Q3 minskade till 16.6 (21.9) SEKm och EBIT-marginalen kontraherade till 18.9 (22.9) procent.

De aktiverade utvecklingskostnaderna ökade till 5.5 (3.0) SEKm. Den största delen av kostnaderna är relaterade till applikationsutveckling, men en del kostnaderna var också för registreringsgrundande studier av DC-1 för marknaderna i USA och Kina. Avskrivningar på aktiverade utvecklingskostnader uppgick till 2.7 (1.5) SEKm.

De totala avskrivningarna var 8.0 (3.8) SEKm och förutom aktiverade utvecklingskostnader är det främst förvärvet av RAL som ökat avskrivningarna. Vi noterar även att bolaget tar en nedskrivning relaterad till RAL på SEK 0.7m som påverkar COGS. Detta förklaras inte närmare i rapporten, men bolaget nämnde under telefonkonferensen att det är relaterat till olika redovisningsprinciper för RAL jämfört med Cellavision. Vår tolkning är att Cellavision tillämpar en mer konservativ syn på intäktsredovisning (“revenue recognition”) än RAL gjort och att det justerats nu. Beloppet är förhållandevis litet, så vi är inte särskilt bekymrade över hur detta har redovisats historiskt.

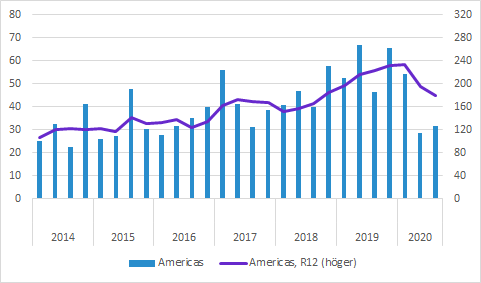

Försäljning per region

Americas: 31.5 (46.4) SEKm; -32% tillväxt

COVID-19 har inneburit att det under både Q2 och Q3 varit svårt att komma in på sjukhusen för att installera produkterna. Det är först när installationen är slutförd som Cellavision kan bokföra intäkterna och det har påverkat negativt. När installationerna återupptas kommer de “förlorade” intäkterna rimligen kunna bokföras.

Samtidigt har försäljningsprocesserna fördröjts och det vore inte så konstigt om den här typen av upphandlingar förskjutits något eller några kvartal. Det innebär att det kan ta en viss tid för verksamheten att normaliseras.

Samtidigt är det en stor förändring som sker just nu. Den nya produkten DC-1 som riktar sig till små och medelstora laboratorier fick sitt efterlängtade FDA-godkännande för en vecka sedan. Det innebär att produkten från och med nu får säljas i USA som är en av de viktigaste marknaderna för produkten.

Distributörerna i USA känner till produkten väl eftersom de redan säljer den i Kanada. Samtidigt tar det även när det inte är en pågående pandemi en viss tid innan försäljningsprocesserna leder till ordrar och framför allt slutförda installationer (=försäljning).

APAC: 16.1 (28.0) SEKm; -42% tillväxt

Det är normalt förhållandevis stora kvartalsfluktuationer i regionen. Q3 var ett svagt kvartal och man skulle kunna spekulera i om det till viss del förklaras av ett rekordstarkt Q2. Det finns en viss logik i att kunder tidigarelade beställningar om de ser en risk för leveransproblem på grund av exempelvis komponentbrist, tillverkning och logistik.

Registreringsprocessen för DC-1 i Kina uppges fortskrida enligt plan och under telefonkonferensen upprepade bolaget att den väntas bli godkänd nästa år.

EMEA: 40.4 (21.2) SEKm; 90% tillväxt (4% organiskt)

RAL som konsoliderats från och med Q4 2019 har en klar majoritet av försäljningen i EMEA och det syns tydligt i försäljningen under de senaste året. Ungefär hälften av försäljningen i regionen utgörs av reagenser från RAL.

Pandemins utveckling i olika länder påverkar försäljningen när installationer inte kan slutföras. Restriktioner avseende fysiska möten har också haft en negativ inverkan på försäljningen, men det har delvis kompenserats av virtuella möten. Den situationen har gradvis förbättrats. Vi får se vilka begränsningar andra vågen kommer få under Q4.

Vår övergripande bild

COVID-19 har påverkat bolagets verksamhet negativt under både Q2 och Q3. Försäljningsprocesser till nya potentiella kunder har drabbats, men det har delvis kunnat kompenseras av ett alltmer virtuella möten och demonstrationer.

Det har även haft en direkt inverkan på försäljningen eftersom försäljningen förutsätter installation av produkterna. Cellavisions samarbetspartners/distributörer har i många fall inte kunnat installera på sjukhus under pågående pandemi. När installationerna slutförs bör rimligen en hel del av den förlorade försäljningen kunna bokföras relativt snart.

En faktor som varit en fördel för många kliniker är att Cellavisions produkter lämpar sig väl för distansarbete. Det kan dels innebära andra sjukhus, men det möjliggör även arbete från hemmet. Det har kanske inte påverkat försäljningen så mycket, men understryker nyttan med ett flexibelt arbetsssätt.

DC-1 blev godkänd av FDA i förra veckan och nu återstår bara godkännandet i Kina som väntas nästa år. De tidigare produkterna vänder sig till stora laboratorier, medan DC-1 expanderar marknaden till små och medelstora laboratorier. Bolaget har sedan tidigare poängterat den stora potentialen i framför allt USA och Kina. USA kommer igång under Q4 och Kina om ytterligare något kvartal.

RAL som förvärvades för ett år sedan hade en stark position på en handfull marknader i Europa. Ambitionen är att gradvis föra ut produkterna till cirka 40-50 länder och sälja in dem till befintliga kunder och i samband med nyförsäljning. Eftersom det gått ett år sedan förvärvet kommer försäljningen definitionsmässigt bidra till den organiska tillväxten.

Den 29 maj meddelade bolaget att VD Zlatko Rihter sagt upp sig. Han slutar på Cellavision den 28 november för att bli VD på Investor-ägda Mölnlycke Health Care. Då blir CFO Magnus Blixt tillförordnad VD. Den 10 oktober meddelade ordförande Sören Mellstig att han inte ställer upp för omval. Det är så klart viktiga positioner, men vi förväntar oss inte att förändringarna får någon resultatpåverkan på kort sikt och tror att bolaget kommer hittar lämpliga efterträdare i båda fallen.

Murgata har för närvarande ingen analysbevakning av Cellavision. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Länkar till rapporten, presentationen och webcasten hittar du på här.

Mer information om Cellavision finns på bolagssidan.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.