Cellavision: Förvärvet lyfter försäljningen och sänker marginalerna

Cellavision hade en organisk tillväxt på 7% i Q4, men positiva valutaeffekter och framför allt förvärvet av RAL lyfte den rapporterade försäljningen med 35%. Förvärvet ökar kostnaderna och sänker marginalerna, men även utan förvärvet ökade kostnaderna betydligt. Vår bild är att bolaget investerar aggressivt i såväl försäljning som utveckling och det slår hårt mot marginalerna på kort sikt. Styrelsen föreslår oförändrad utdelning.

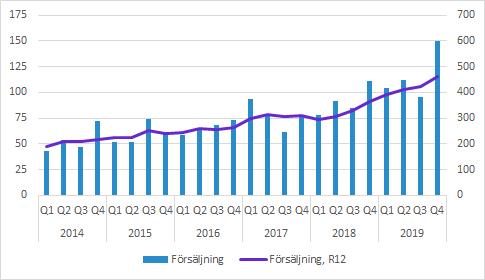

Cellavisions försäljning växte med 35% till 149.8 (111.0) SEKm i Q4. Den organiska tillväxten i lokala valutor var 7% om man justerar för positiva valutaeffekter och förvärvet av RAL som konsolideras från och med 1 oktober (hela Q4).

Försäljningen från RAL utgjorde SEK 25.35m av försäljningen i Q4 varav SEK 22.329m inkluderats i den för Cellavision nya produktkategorin Reagenser.

Försäljningen i Q4 hade således varit på rekordnivå även utan förvärvet.

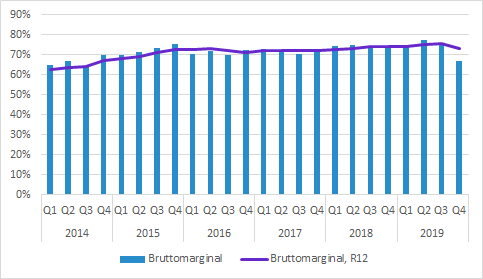

Marginaler

Bruttomarginalen i Q4 var 66.6 (73.9) procent. Den kraftiga nedgången beror på att produkterna från förvärvade RAL har en betydligt lägre nivå än koncernen.

Bruttomarginalen från RAL uppgick till 51% och om vi exkluderar RAL blir den underliggande bruttomarginalen för den resterande verksamheten 70%, vilket också är lägre än jämförelsekvartalet.

En förklaring är att avskrivningar för aktiverade utvecklingsutgifter (som påverkar kostnad för såld vara) ökat till 4.4 (1.1) SEKm. Justerar vi för det (vilket inte görs normalt) blir marginalen 73.4 (74.8) procent, vilket alltså också är en minskning jämfört med föregående år. Det är dock inom normala variationer som beror på faktorer som produktmix, geografisk mix, valutafluktuationer med mera.

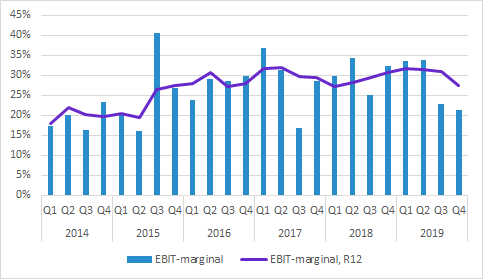

EBIT i Q4 minskade till 31.8 (35.8) SEKm i Q4 trots att bruttoresultatet förbättrades med nästan SEK 18m.

Försäljningskostnaderna ökade till 31.3 (22.8) SEKm, administrativa kostnader ökade till 21.2 (11.4) SEKm och FoU ökade till 15.6 (12.0) SEKm. Vi noterar även att aktiveringarna ökade till 5.1 (4.4) SEKm i Q4.

Förvärvet av RAL förklarar en stor del av kostnadsökningen (27%), men kostnaderna ökade även organiskt (20% högre). Det var även engångskostnader relaterade till förvärvet (due diligence etc). I rapporten förklaras den organiska kostnadsökningen med “satsningar för att bredda produktportföljen och öka marknadsnärvaron”.

EBIT-marginalen legat i närheten av 30% under de senaste åren. Målet är att den ska överstiga “20% över en konjunkturcykel”. I Q4 var EBIT-marginalen 21.2 (32.3) procent. Vi noterar även att bolaget från det här kvartalet väljer att fokusera mer på EBITDA-marginalen som kom in på 27.7 (33.6) procent.

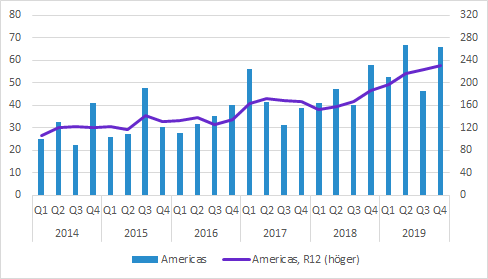

Försäljning per region

Americas: 65.6 (57.6) SEKm; 14% tillväxt

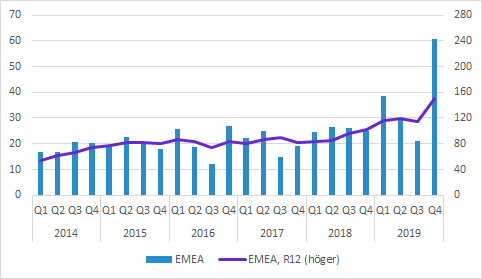

EMEA: 60.6 (25.1); 141% tillväxt (45% organiskt)

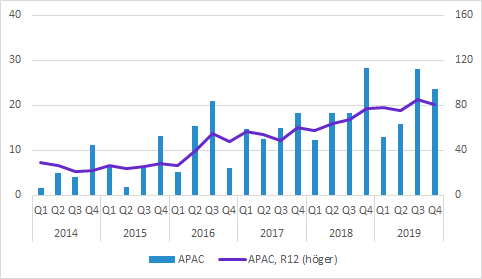

APAC: 23.6 (28.3) SEKm; -16% tillväxt

Övrigt

Styrelsen föreslår oförändrad utdelning om 1.50 (1.50) SEK per aktie.

Murgata har för närvarande ingen analysbevakning av Cellavision. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Cellavision finns på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.