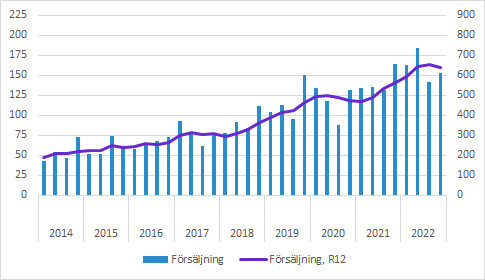

Cellavision: Försäljningen i Q4 minskade med 17% justerat för valutor

Cellavisions försäljning minskade med 7% till 152 (164) SEKm i Q4. Det motsvarade en minskning med 17% justerat för positiva valutaeffekter. EMEA rapporterade en försäljning på ungefär samma nivå som i Q4 föregående år. Försäljningen i Americas minskade med 9% trots kraftigt positiva valutaeffekter eftersom marknaden är avvaktande på grund av det osäkra ekonomiska läget. I APAC föll försäljningen med 21%, vilket delvis förklaras av nedstängningar på grund av covid på viktiga marknader. Bruttomarginalen påverkas negativt av högre inköpspriser, samtidigt som prisjusteringarna kom först vid årsskiftet. EBIT-marginalen påverkades negativt av satsningar på FoU. Styrelsen föreslår höjd utdelning till 2.25 (2.00) kronor per aktie.

Cellavisions försäljning minskade med 7.2% till 152.3 (164.2) SEKm, vilket motsvarar -17% organisk tillväxt justerad för de positiva valutaeffekterna.

Q4 är ofta säsongsmässigt starkt. Försäljningen var förvisso högre än det säsongsmässigt svaga tredje kvartalet, men det är en betydande avmattning sedan början av året. I grafen nedan bör man komma ihåg att valutaeffekter dessutom lyft försäljningen i Q4 med 10% jämfört med samma kvartal föregående år.

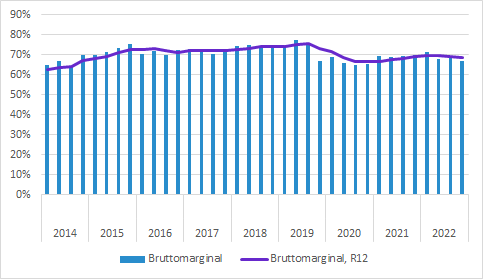

Marginaler

Bruttomarginalen i Q4 försämrades till 66.7 (69.7) procent. Minskningen med tre procentenheter förklaras främst med att materialkostnaderna har ökat. Då har ändå valutakursförändringarna påverkat bruttomarginalen i positiv riktning. Samtidigt har prishöjningarna än så länge varit begränsade, eftersom sådana justeringar görs årligen. Därmed bör de positiva förändringarna från prishöjningarna få effekt först i Q1.

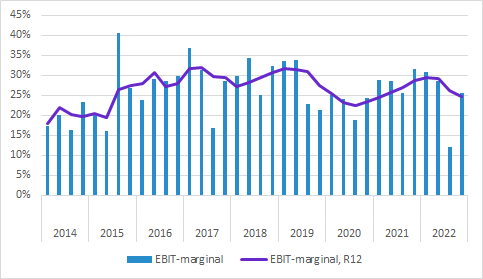

EBIT kom in på 39.1 (51.8) SEKm, vilket motsvarar en EBIT-marginal på 25.6 (31.5) procent. Marginalen kontraherade alltså med 5.9 procentenheter, varav 3.0 procentenheter förklaras av den lägre bruttomarginalen.

Av rörelsekostnaderna var det bara FoU-kostnaderna som ökade i absoluta termer och de kom in på 19.3 (16.5) SEKm i kvartalet. Då bör man även notera att utveckling på 16 (12) SEKm aktiverats i kvartalet, dvs rapporterats som en investering istället för att påverka resultaträkningen. Avskrivningarna på aktiverade utveckling var kvar på 2 (2) SEKm.

Vi noterar alltså att bolaget gör betydande satsningar på utveckling och även om det sänker marginalen på kort sikt anser vi att det är positivt att bolaget stärker sitt erbjudande inför framtiden. Förhoppningsvis kommer det leda till högre tillväxt om ett antal år.

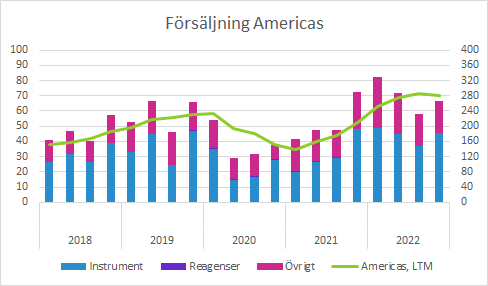

Försäljning per region

Americas försäljning: 67 (73) SEKm; -9% tillväxt

Bolaget skriver att ordrar från distributörerna har minskat på grund av det osäkra ekonomiska klimatet och trots intensifierade marknadsföringsaktiviteter. Fortfarande är det en god underliggande efterfrågan på produkterna som används hos större kunder, medan försäljningen av de icke-integrerade instrumenten minskat.

Vi kommenterade svagheten i Q3 och uppenbarligen har den fortsatt in i Q4.

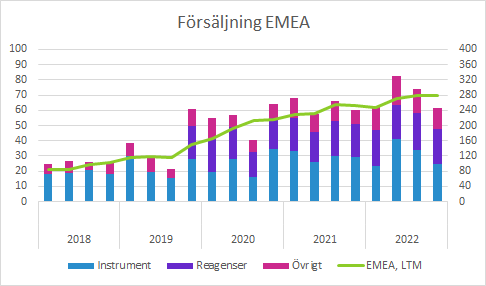

EMEA försäljning: 61 (60) SEKm; 1% tillväxt

Även i EMEA är det en förhöjd marknadsosäkerhet som gör att större ordrar skjutits upp. Som en följd av svagheten har distributörerna minskat sina lager. Däremot uppger bolaget att försäljningen av mjukvara var bättre.

Efterfrågan på reagenser, som främst säljs i EMEA, var god utom på huvudmarknaden Frankrike som även är det förvärvade bolagets hemmamarknad.

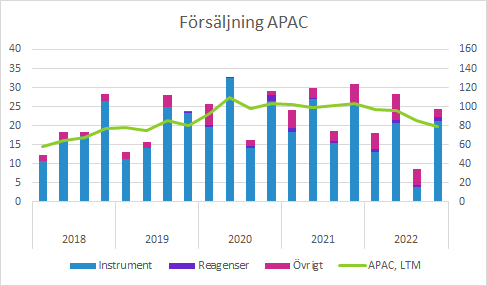

APAC försäljning: 24 (31) SEKm; -21% tillväxt

Cellavision skriver att försäljningsminskningen i regionen beror på att marknadsföringsaktiviteter och installationer påverkats negativt att covid-restriktioner. Det har särskilt drabbat viktiga marknader som Kina, Taiwan och Japan.

Samtidigt är det ett stort intresse för DC-1 i Sydostasien och i Australien. Försäljningen av reagenser är än så länge obetydlig, men nu har aktivitetsnivån höjts hos distributörerna. Försäljningen har till exempel börjat komma igång i Thailand.

Övriga punkter och sammanfattning

Cellavision tenderar att ha relativt stora kvartalsvariationer, men svagheten i Q3 har fortsatt in i Q4. Särskilt i Americas finns det en återhållsamhet hos kunder och distributörer på grund av osäkerheten i marknaden.

APAC drabbades av nedstängningar på viktiga marknader som Kina, Taiwan och Japan på grund av covid. Det försvårar såväl marknadsföringsaktiviteter som installationer och har därmed en direkt inverkan på försäljningen. Vi tror att den situationen redan har lättat och att Q1 inte kommer vara lika påverkat av just de faktorerna, men vår tolkning är att osäkerheten i övrigt är förhöjd även här.

Materialkostnaderna har stigit och prishöjningarna slog inte igenom förrän vid årsskiftet. I VD-ordet nämns att “trots att förhandlingarna resulterade i större prisökningar än tidigare år så kompenserar de inte fullt ut för inflationen”. Vi förväntar oss alltså att de aspekterna fortsätter att ha en negativ inverkan på bruttomarginalen, men inte lika negativ som i Q4. Samtidigt påverkas bruttomarginalen även faktorer som produktmix och valutakurser.

I samband med prishöjningar är det också vanligt att distributörer köper extra mycket, vilket kan ha en positiv inverkan på försäljningen i det föregående kvartalet. Med tanke på svagheten i Q4 är det inte uppenbart att så har skett, men det vore inte konstigt om åtminstone några ordrar tidigarelades till Q4.

När bolaget summerar året konstaterar de att 2022 inleddes med en stark utveckling och en optimism i marknaden, men däremot har den makroekonomiska utvecklingen haft en negativ inverkan under det andra halvåret. Bolaget har hanterat störningarna på ett bra sätt och de gör omfattande satsningar på utveckling.

Vår tolkning är att osäkerheten kommer bestå även i början av 2023, även om prishöjningar, lättade effekter från covid och ökade marknadsaktiviteter sannolikt kommer motverka en del av utmaningarna.

Styrelsen föreslår en utdelning på 2.25 (2.00) kronor per aktie.

Murgata har för närvarande ingen analysbevakning av Cellavision. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Cellavision finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nu finns Murgata även på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns i rapportkalendern.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Murgata har inte erhållit ersättning från Bolaget för den här rapportkommentaren.

Björn Olander äger inte aktier i Bolaget. Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen och den följande handelsdagen. Läs mer om hanteringen av intressekonflikter med mera här.