Elekta Q1: Bra kvartal, men osäker marknad

Elektas orderingång ökade med 1% i lokala valutor med god hjälp av en stororder i USA. Försäljningen minskade med 8% i lokala valutor. Vi betraktar det ändå som ett bra kvartal med tanke på utmaningarna som pandemin för med sig. Särskilt noterbart är att Kina som drabbades först nu har blivit i stort sett normalt. EBITA-marginalen expanderade kraftigt till 18.5 (13.9) procent. En del beror på att bruttomarginalen lyftes av en hög andel service, men en stor del berodde på ökade aktiveringar av FoU-kostnader. Elekta ger ingen guidance och understryker att osäkerheten i närtid är stor, även om det här kvartalet var bra.

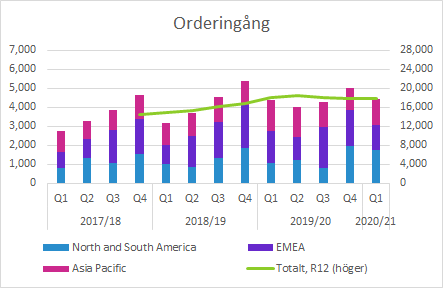

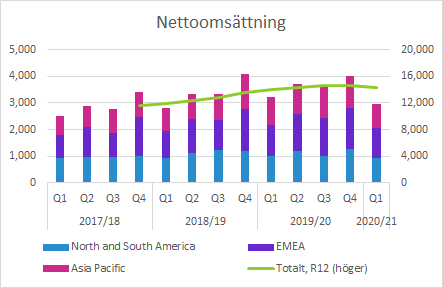

Orderingång och försäljning

Bruttoorderingången i Q1 ökade med 1% till 4,451 (4,390) SEKm, vilket motsvarade 4% i konstanta valutakurser. Nord- och Sydamerika lyfte orderingången rejält, medan de andra två regionerna minskade jämfört med föregående år.

Försäljningen minskade med 5% till 2,981 (3,228) SEKm, vilket motsvarade -8% i konstanta valutor. De båda regionerna “Nord- och Sydamerika” samt “Mellanöstern och Afrika” rapporterade marginella minskningar, medan Stillahavsregionen backade med 11%.

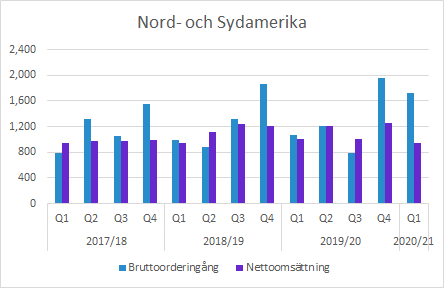

Nord- och Sydamerika

Orderingången växte med 66% valutajusterat och den kraftiga tillväxten förklaras framför allt av storordern till GenesisCare i USA, vilket var bolagets största någonsin. Det totala ordervärdet var ca USD 200m, varav ungefär hälften bokfördes i Q1. Sydamerika växte också i kvartalet.

Nettoomsättningen i Nord- och Sydamerika minskade med 6% i Q1 (-4% valutajusterat). Tillväxten på den amerikanska marknaden var något positiv trots utmaningarna med att installera under COVID-19. Elekta uppger att Mexiko och Argentina växte, medan Brasilien var mycket svagt.

Det är utmanande tider med COVID-19 när det gäller såväl försäljningsprocesser (vilket först syns i orderingången) och installationer (vilket påverkar rapporterad försäljning). Storordern nämndes redan i Q4-rapporten och sådant är nog snarare resultatet av en längre tids diskussioner.

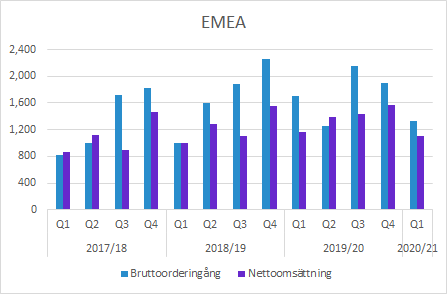

Europa, Mellanöstern och Afrika

Orderingången i EMEA minskade med 22% (-20% valutajusterat). Det var helt enkelt en låg orderaktivitet på stora marknader på grund av COVID-19, men länder som Nederländerna, Italien och Ryssland växte jämfört med föregående år. Från Marocko fick Elekta stora avtal för flera linacs och mjukvara.

Nettoomsättningen backade med 4% (-1% i lokala valutor). Storbritannien och Spanien var sämre än föregående år, medan exempelvis Italien, Tyskland och Frankrike växte.

Med tanke på situationen med COVID-19 och att Q1 är ett säsongsmässigt svagt kvartal för Elekta anser vi att det var ett bra kvartal i den här regionen. Möjligen kan en del av svagheten i Q4 (februari-april) har lyft upp Q1 (maj-juli) när vissa aktiviteter under den mest akuta fasen av pandemin fördröjts.

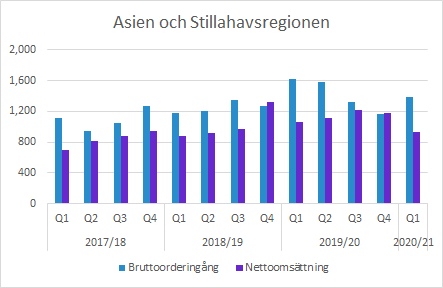

Asien och Stillahavsregionen

Orderingången i Asien och Stillahavsregionen minskade med 14% (-12% valutajusterat). Ordrarna från Kina var på ungefär samma nivå som föregående år och både Thailand och Japan växte. Däremot minskade orderingången i Australien betydligt, men det berodde till stor del på ett tufft jämförelsekvartal som inkluderade en stororder.

Försäljningen i regionen minskade med 13% (-11% valutajusterat). Kina rapporterade hela 18% tillväxt och den marknaden tycks i stort sett ha normaliserats. Taiwan och Bangladesh växte också, men övriga länder hade sämre försäljning än föregående år.

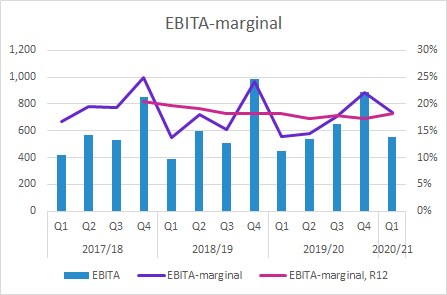

Kraftig expansion av EBITA-marginalen

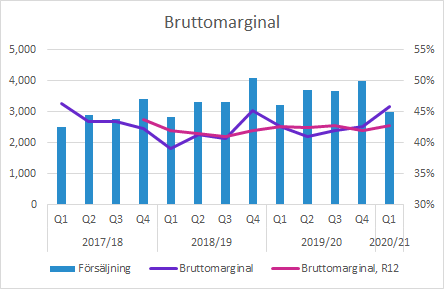

Bruttomarginalen förbättrades till 45.9 (42.6) procent i Q1. Det beror framför allt på en gynnsam produktmix med en större andel service.

Medan Produkter (såväl mjukvara som hårdvara) minskade med 14% i lokala valutor under Q1 växte Service med 7% i lokala valutor trots de utmanande tiderna. Andelen Service ökade till hela 48.0 (42.5) procent i Q1. Service är betydligt stabilare än produktförsäljning och eftersom bruttomarginalen är högre lyfter det även den totala bruttomarginalen.

EBITA förbättrades till 551 (448) SEKm i Q1, vilket motsvarade en imponerande marginalexpansion till 18.5 (13.9) procent. Högre bruttomarginal och lägre försäljningskostnader hjälpte till att lyfta marginalen, men vi noterar även att aktiverade utvecklingskostnader ökade till 149 (101) SEKm, medan avskrivningarna bara ökade marginellt till 185 (183) SEKm. Av EBITA-förbättringen på SEK 103m förklaras alltså nästan hälften av att Elekta aktiverar mer utvecklingskostnader nu är föregående år.

Guidance, utdelning och kassa

Elekta ger inga prognoser på grund av “den osäkerhet i ordervolymer och kunders installationsplaner som pandemin skapar”.

Styrelsen föreslår en utdelning om 0.90 (1.80) SEK per aktie vid dagens stämma, men framhåller att den kan kalla till extrastämma för att föreslå ytterligare utdelning.

Kassaflödet efter löpande investeringar uppgick till 26 (-784) SEKm trots de ökade aktiveringarna och att det är ett säsongsmässigt svagt kvartal.

Elekta hade en kassa på SEK 5,846m i slutet av kvartalet och nettoskulden var SEK 2,002m.

Våra reflektioner och kommentarer

Den 2 juni meddelade Elekta att Richard Hausmann lämnade posten som VD. Det var ett par dagar efter Q4-rapporten. Vi hittar inget i rapporten som ger någon ytterligare förklaring till VD-bytet utöver det som bolaget redan kommunicerat. Rekrytering av en ersättare pågår och vi hade inte förväntat oss att någon ny VD skulle meddelas nu. Gustaf Salford är tillförordnad VD och förväntas återgå till rollen som CFO när en ny VD tillträder.

Siemens Healthineers har lagt ett bud på huvudkonkurrenten och Elekta ser positivt på konsolideringen för deras del. Elekta har samarbeten med många andra och ser det som en styrka att inte vara bunden till en enskild aktör, men det kommer så klart påverka industrins dynamik. Den här typen av sammanslagningar kan leda till störningar och det är något som kan gynna Elekta under den närmaste tiden. Men som vi ser det är det inte just de faktorerna som kommer ha störst inverkan på hur de närmaste kvartalen kommer att bli.

Q1 var ett bra kvartal, men ledningen underströk den begränsade visibiliteten under den närmaste tiden. De flaggade för att orderingången i Q2 var osäker, vilket man skulle kunna tolka som att den kan bli ganska svag. Kvartalet sträcker sig dock över augusti-oktober, så det är än så länge ganska tidigt och osäkerheten är stor.

Försäljningen av gammaknivar och Unity förutsätter installation som genomförs av globala team. Det innebär att sådan försäljning i praktiken påverkas kraftigt av reserestriktioner till respektive sjukhus.

Flera analytiker ställde frågor under telefonkonferensen som indikerade att de ansåg att bolaget borde kunna ge guidance i det här läget. Vi anser att det är bra att bolaget är transparenta, men avstår från att ge guidance som är osäker. Det är bättre att marknaden och analytikerna lägger sina egna prognoser än att bolaget ska behöva begränsa sin flexibilitet eller riskera sin trovärdighet på grund av den osäkra omvärlden.

Elektas MR-linac Unity har äntligen gått i mål med de där 75 enheterna som Elekta guidade för. I förra veckan blev Unity godkänd i Kina. Efter åratal av alltför stort fokus på hur många enheter av Unity i orderingång, orderstock, försäljning och olika tidpunkter för installation är det dags för bolaget och marknaden att blicka längre fram. Därmed kommer det förhoppningsvis ses mer som en integrerad del av verksamheten istället för att se Unity som en separat del och den “underliggande” som en helt annan del.

När det gäller utdelningen som alltså föreslås halveras jämfört med föregående år ser vi inte någon anledning för styrelsen att kalla till extrastämma för att dela ut mer. Få äger Elekta på grund av utdelningen. Däremot är det positivt att bolaget har finansiella muskler att kunna klara störningar i verksamheten och dessutom kunna satsa framåt med såväl egen utveckling som potentiella förvärv som skulle kunna bli aktuella.

Murgata har för närvarande ingen analysbevakning av Elekta. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Elekta finns på bolagssidan.

Länkar till rapporten, presentationen, webcasten med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.