Elekta Q1: Svagt kvartal med tecken på återhämtning

Elektas första kvartal brukar vara säsongsmässigt svaga, vilket bland annat beror på lägre aktivitet under sommaren och att det följer på det säsongsmässigt starka fjärde kvartalet. Elektas underliggande försäljningsutveckling bottnade för nästan ett år sedan, men det syns inte så tidigt i de rapporterade siffrorna på grund av motvinden från valutor. Samtidigt befinner sig bolaget, liksom många andra bolag, i en ogynnsam kostnadssituation relaterad till transporter, råvaror och även begränsningar relaterade till pandemin. I någon mån tyngs försäljningen av att installationsprocesser är utmanande under pandemin. Vi tror att återhämtningen kommer fortsätta, motvinden från valutor avta och kostnadsläget normaliseras. Det bör driva såväl tillväxt som lönsamhet framöver, även om alla utmaningar inte kommer försvinna till nästa kvartal.

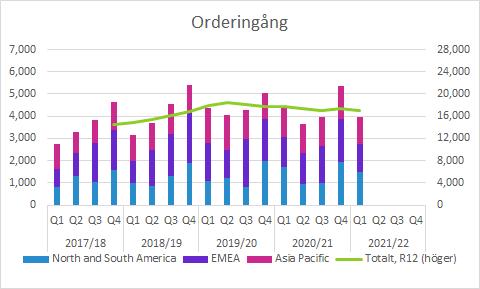

Orderingång och försäljning

Orderingången minskade med 4% i lokala valutor jämfört med föregående år. I den rapporterade orderingången inkluderas de negativa valutaeffekterna och den rapporterade orderingången minskade med 11% till 3,980 (4,451) SEKm.

Elekta framhåller att jämförelsekvartalet var tufft eftersom det inkluderade bolaget största order någonsin. Det var en order på ca USD 100m och om den hade exkluderats skulle orderingången ha ökat med 17% i lokala valutor. Vi noterar dock att EMEA var oförändrat i lokala valutor och APAC minskade med 4% trots att regionerna inte påverkades av den stora ordern.

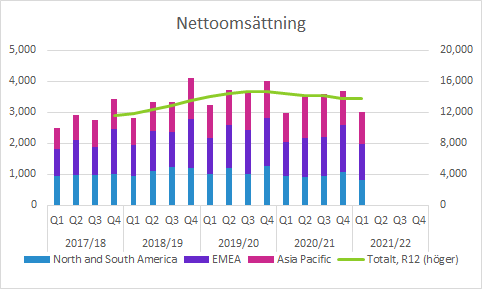

Försäljningen i Q1 ökade med 8% i lokala valutor. Trots de negativa valutaeffekterna växte den rapporterade försäljningen med 1% till 3,009 (2,981) SEKm. Både APAC och EMEA växte såväl organiskt som rapporterat, medan Americas minskade med 4% i lokala valutor (-12% rapporterat).

Q1 är ett säsongsmässigt svagt kvartal på grund av den låga aktiviteten under sommaren och att Q4 är ett så pass starkt kvartal för Elekta. Det gäller såväl orderingång som försäljning, även om Elekta aktivt försöker minska kvartalsvariationerna. Valutan slår dessutom negativt mot rapporterad försäljning och orderingång.

Tittar vi istället på rullande 12 månader, vilket jämnar ut kvartalsvariationerna, kan vi konstatera att orderingången varit i stort sett oförändrad med en lätt nedåtlutning sedan två år tillbaka. Motsvarande tendens syns i försäljningen som, på grund av fördröjning mellan ordrar och försäljning, snarare minskat under 1,5 år.

Med tanke på pandemin och de utmaningar den fört med sig även för Elekta och strålterapibranschen i stort är det inte så konstigt att utvecklingen inte tagit fart. Det är snarare med en imponerande stabilitet Elekta tar sig igenom pandemin. Samtidigt är det viktigt för bolaget och aktien att utvecklingen vänder uppåt. I rapporten uttrycker sig bolaget optimistiskt redan om Q2 som vi är inne i nu.

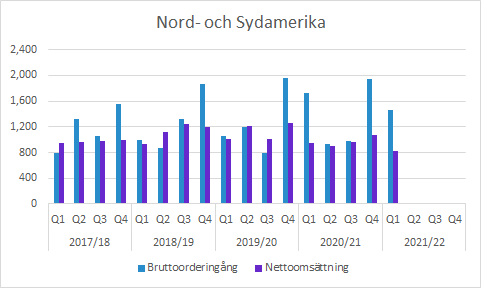

Nord- och Sydamerika (Americas)

Den rapporterade orderingången i regionen minskade med 15% till 1,466 (1,728) SEKm, vilket motsvarade en minskning med 7% i lokala valutor. Om man däremot leker med tanken på att man exkluderar föregående års rekordorder (USD 100m) växte orderingången med 80%, vilket främst förklaras av en stark orderingång i USA även i årets Q1. Värt att notera är att Elekta uppger att återhämtningen i regionen var starkast under första delen av kvartalet, medan den sista månaden var försiktigare på grund av att virusets Delta-variant spred sig. Det brutna räkenskapsårets första kvartal sträcker sig över perioden (maj-juli). Med tanke på svagheten i juli vore det intressant att höra hur marknadsläget varit i augusti som nästan avslutats.

Nettoomsättningen minskade alltså med 12% till 827 (945) SEKm, vilket motsvarar -4% i lokala valutor. Elekta uppger att de flesta länderna i regionen minskade försäljningen, vilket främst förklaras av utmanande förutsättningar för installation av system. Det är i sin tur ett kriterium för att Elekta ska få bokföra försäljning. Bolaget skrev i rapporten att de största utmaningarna med installationer finns i södra delen av Americas, men restriktionerna för social distansering skärptes i USA mot slutet av kvartalet.

Sammantaget är det negativt att tendensen till utmanande installation förvärrades mot slutet av kvartalet. Det bör rimligen innebära att åtminstone början av Q2 blir utmanande, särskilt beträffande försäljning. Samtidigt noterar vi att orderingången i Q1 visserligen inte nådde upp till jämförelsekvartalets höga nivå, men att orderingången legat betydligt högre än försäljningen. Det är en god indikator på stark försäljning framöver, även om det kanske inte slår igenom så tydligt i Q2. Samtidigt bör det poängteras att ordrar även inkluderar försäljning längre fram i tiden, så man bör inte förvänta sig att all orderingång blir försäljning under de närmaste kvartalen.

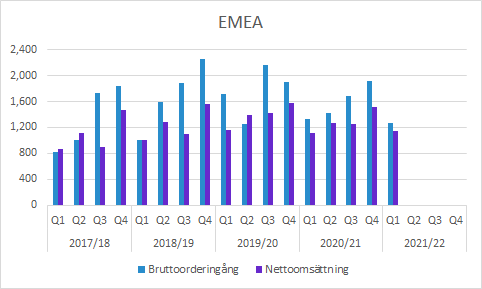

Europa, Mellanöstern och Afrika (EMEA)

Orderingången i EMEA minskade med 5% till 1,263 (1,331) SEKm, vilket motsvarade oförändrat justerat för de negativa valutaeffekterna. Europa växte tvåsiffrigt, medan orderingången i Mellanöstern och Afrika minskade. Bolaget lyfter särskilt fram marknadsförhållandena i Afrika som utmanande.

Försäljningen i EMEA växte med 3% i Q1 till 1,143 (1,108) SEKm, vilket motsvarade 7% tillväxt justerat för negativa valutaeffekter. Precis som för orderingången minskade försäljningen i Mellanöstern och Afrika. Elekta lyfte särskilt fram den starka utvecklingen i de tysktalande länderna.

Källa: Murgata och Elekta

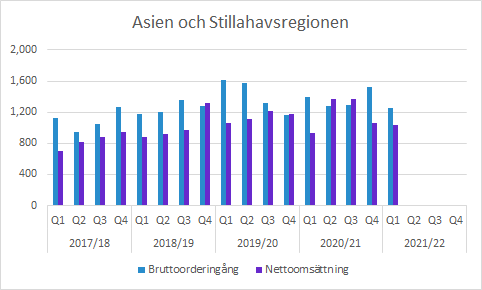

Asien och Stillahavsregionen (APAC)

Orderingången i APAC minskade med 10% till 1,251 (1,392) SEKm, vilket motsvarade -4% i lokala valutor. Det var framför allt viktiga marknader som Kina och Indien som drev tillväxten, medan mindre mogna östasiatiska marknader var utmanande. Japan minskade på grund av återhållsam budget för den offentliga sjukvården och det var även ett starkt jämförelsekvartal.

Försäljningen var desto starkare i regionen och med en tillväxt på 12% nådde Elekta en försäljning på 1,039 (927) SEKm, vilket motsvarade 20% tillväxt i lokala valutor. Tillväxten var särskilt god i Kina och Japan, där installationer av såväl gammaknivar som Unity i Japan lyftes fram som viktiga faktorer i landet.

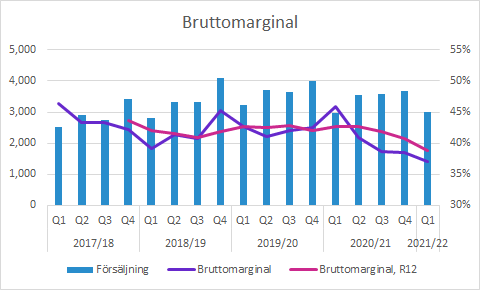

Bruttomarginalen tyngdes av flera faktorer

Bruttomarginalen har varit svag under de senaste kvartalen och den försämrades ytterligare under Q1. Bruttomarginalen i Q1 kom in på 37.1 (45.9) procent, vilket var den tredje sekventiella minskningen jämfört med föregående kvartal. Ungefär fem procentenheter förklaras av högre kostnader inom leverantörskedjan, logistik och service. Elekta skriver i rapporten att huvuddelen av den negativa effekten förklaras av pandemin och bedöms vara tillfällig. Valutor påverkade negativt med cirka 1.4 procentenheter och mixen mellan produkter och service påverkade ytterligare cirka 0.8 procentenheter.

Det är visserligen bekymmersamt att bruttomarginalen är så pass svag, men det mesta talar för att den kommer vända uppåt närmaste kvartalen. Det återstår dock att se om och hur långt tid det tar att återhämta sig till mer normala nivåer. Vi noterar att pressen på bruttomarginalen inte tyckt bero på sänkta priser. Högre kostnader påverkar hela marknaden och det verkar inte ske några betydande förändringar av marknadsandelar eller konkurrens, vilket är viktigare än de kortsiktiga effekterna logistikstörningar och valutafluktuationer.

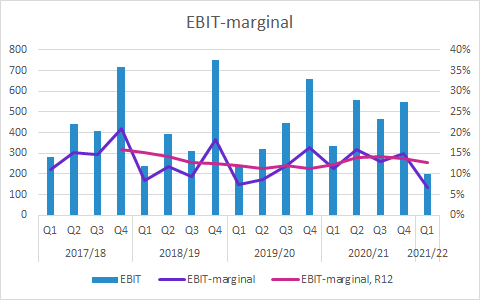

EBIT kom in på 201 (335) SEKm i Q1. EBIT-marginalen kontraherade till 6.7 (11.2) procent. Det motsvarar 4.6 procentenheters försämring, men bruttomarginalen minskade med hela 8.8 procentenheter. Elekta hade högre försäljningskostnader, något lägre marknadsföringskostnader som kompenserade för något högre FoU-kostnader (netto). De lägre operationella kostnaderna i förhållande till försäljningen förklaras främst av lägre “övriga rörelseintäkter och rörelsekostnader” och valutakursdifferenser.

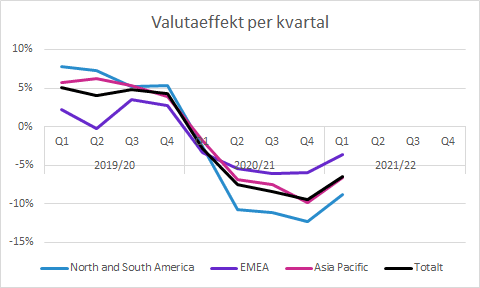

Försäljningstillväxt i lokala valutor och valutaeffekter

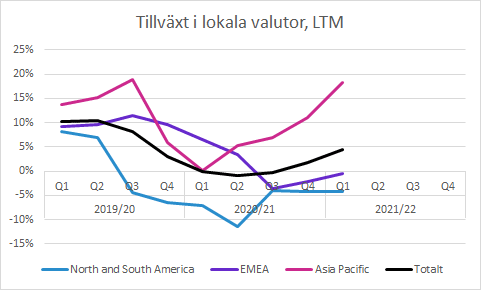

Elekta har betydande kvartalsvariationer och dessutom har valutorna haft kraftig påverkan på Elekta under de senaste åren. För att kunna titta mer renodlat på hur det egentligen går för Elekta inom respektive region föredrar vi att titta på årstakt utan valutaeffekter. Det är precis vad som visas i nedanstående figur.

Vi kan konstatera att Asia Pacific (APAC) som normalt är en tillväxtmarknad med förhållandevis hög tillväxt tog rejält med stryk i pandemins början, men regionen som helhet håller på att återhämta sig. Man bör dock notera att den starka tillväxten till stor del beror på svagheten för ett år sedan, men regionen var faktiskt inte nere på minus.

I EMEA var förloppet mer fördröjt, även det är en region med olika förutsättningar som påverkats i olika utsträckning. Där finns det fortfarande en bit kvar på återhämtningen.

I Nord- och Sydamerika (NASA) gick det till en början ned kraftigt och regionen har haft en utmanande situation under en längre period. Fortfarande backar försäljningen totalt sett, men även om det finns en kortsiktig osäkerhet räknar vi med att tillväxten återkommer. Det bör rimligen finnas ett uppdämt behov när vi väl kommer ur pandemins utmaningar.

Totalt sett är utvecklingen betydligt jämnare (svarta linjen). Det ser ut som tillväxten bottnade nära noll i Q2 2020/21 (nästan ett år sedan) och att vi sedan dess befunnit oss i en återhämtningsfas.

Återhämtningen rent operationellt har dock dolts av motvind från valutor och effekten är att den rapporterade försäljningen tyngts. Det är förvisso “riktiga pengar” som går förlorade (även om valutasäkringar kompenserar till en del), men tittar man på den rapporterade försäljningen är återhämtningen inte alls lika uppenbar.

Med fortsatt återhämtning, som vi alltså sett under nästan ett år, samtidigt som motvinden från valutor väntas minska tror vi att försäljningstillväxten kommer se betydligt mer attraktiv ut framöver. Cancerfallen påverkas inte av pandemin och behovet att behandla är lika stort.

Vi räknar med att det kan bli kortsiktiga utmaningar på kort sikt (något kvartal), att det snarare finns ett uppdämt behov om man blickar framåt (något år) och att behovet av den här typen av cancerbehandlingar kommer försätta växa under lång tid framöver.

Guidance och kassa

Elekta upprepade sin “prognos på medellång sikt”:

- Genomsnittlig nettoomsättningstillväxt på mer än 7 procent till 2024/25

- Ökad EBIT-marginal till 2024/25

- Utdelning på minst 50 procent av årets resultat

Kassan uppgick till SEK 3,652m och nettoskulden var SEK 1,183m i slutet av kvartalet.

Elekta höll sin årsstämma idag. Styrelsen omvaldes och den föreslagna utdelningen på SEK 2,20 fördelat på två tillfällen med vardera SEK 1,10 fastställdes.

Murgata har för närvarande ingen analysbevakning av Elekta. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Elekta finns på bolagssidan.

Länkar till rapporten, presentationen, webcasten med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.