Elekta Q4: Tillväxt men fortsatt marginalpress

Elekta hade en underliggande försäljningstillväxt på 5% i Q4 som med hjälp av positiva valutaeffekter lyfte försäljningen med 16% till 4,239 (3,667) SEKm. Orderingången ökade med 10%, vilket motsvarade 2% i lokala valutor. EBIT kom in på 570 (545) SEKm, vilket innebär att EBIT-marginalen försämrades till 13.4 (14.9) procent i kvartalet. Hela den försämringen förklaras av att bruttomarginalen minskade till 37.0 (38.5) procent på grund av utmaningar med inflation, logistik, försörjningskedjan och även negativa mixeffekter. En hel del av de faktorerna har fortsatt att påverka Q1. Elekta är tydliga med att det finns en hel del utmaningar och osäkerheter inför Q1, men förväntar sig en gradvis förbättring under det nyligen påbörjade räkenskapsåret.

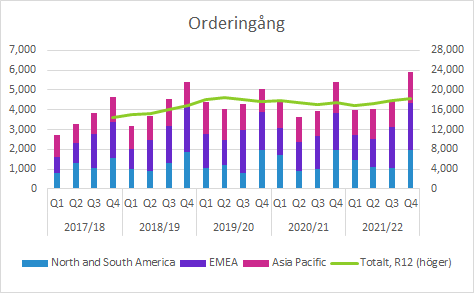

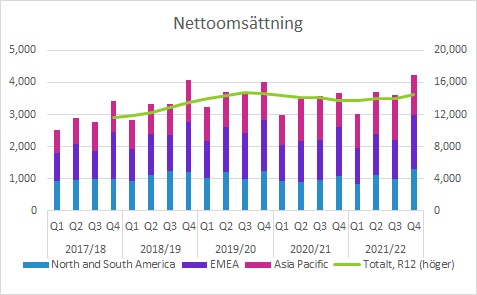

Orderingång och försäljning

Orderingången i Q4 (februari-april) växte med 10% till 5,897 (5,379) SEKm, vilket motsvarar 2% i lokala valutor. EMEA växte med 16% i lokala valutor, medan Americas och APAC minskade med 6% respektive 5% i Q4.

Försäljningen i Q4 växte med 16% till 4,239 (3,667) SEKm, vilket motsvarade 5% justerat för positiva valutaeffekter. EMEA lyfte 10% med hjälp av valutaeffekter, medan både Americas (NASA) och APAC växte organiskt och dessutom gynnades av valutaeffekter.

Q4 är ett säsongsmässigt starkt kvartal för framför allt ordrar, men även försäljning. Jämförelsekvartalets försäljning var däremot

Förra årets Q4 var däremot ovanligt svagt försäljningsmässigt på grund av att försäljningen i regionen APAC var ovanlig svag. Med ett oförändrat EMEA (i lokala valutor) och ett APAC som växte 8% i lokala valutor jämfört med ett svagt jämförelsekvartal betraktar vi Americas som den starkaste regionen just nu.

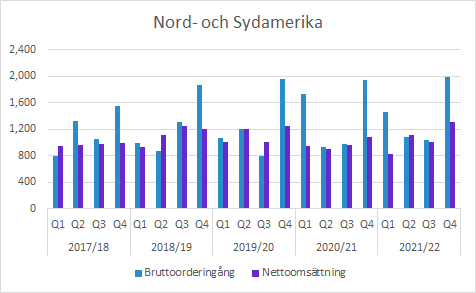

Nord- och Sydamerika (Americas)

Den rapporterade orderingången i regionen minskade med 6%, men ökade 2% justerat för positiva valutaeffekter. Elekta skriver i rapporten att orderbeslut skjutits upp i Sydamerika på grund av den ekonomiska utvecklingen och på grund av att valutakurser förändrats.

Försäljningen växte med 11% i lokala valutor, vilket med hjälp av positiva valutaeffekter gav en rapporterad tillväxt på 22%. Tillväxten var tvåsiffrig i både Nord- och Sydamerika.

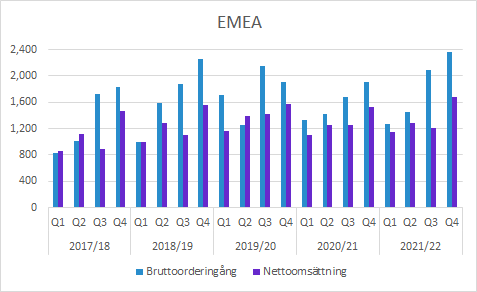

Europa, Mellanöstern och Afrika (EMEA)

Orderingången i EMEA växte med imponerande 16% i lokala valutor och 24% rapporterad tillväxt. Ett stort offentligt anbud i Spanien kom in i orderingången i Q4. Elekta uppgav i rapporten att Mellanöstern och Afrika fortsatte sin starka tillväxt och Egypten och Turkiet lyftes fram som de främsta tillväxtmotorerna i regionen.

Försäljningen var oförändrad i lokala valutor, men den rapporterade tillväxten lyftes till 10% med hjälp av valutaeffekter. Elekta uppger att installationerna fortsatt i god takt trots utmaningar orsakade av kriget i Ukraina. Mellanöstern och Afrika hade en god tillväxt i kvartalet.

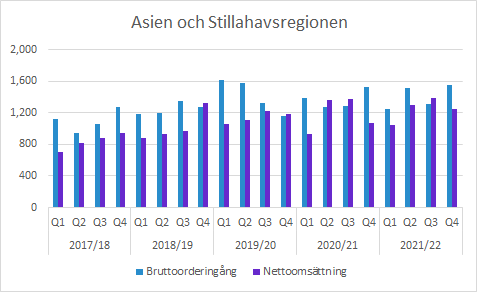

Asien och Stillahavsregionen (APAC)

Orderingången i APAC minskade med 5% i lokala valutor, men växte med 2% med hjälp av positiva valutaeffekter. Bolaget lyfter särskilt fram den starka ordertillväxten i Australien och att Filippinerna där Elekta nyligen öppnat försäljningskontor hade en god tillväxt. Elekta uppgav att de fortsätter att vara marknadsledare i Kina, men att den totala marknaden minskat.

Att de inte skriver att de behållit marknadsandelen kan möjligen tolkas som att konkurrenter tagit fler ordrar i Kina än Elekta. I förra rapporten nämnde de också marknadssvagheten i Kina, men då poängterade de att de tagit marknadsandelar. Man bör dock inte dra alltför långtgående slutsatser av hur orderingången fluktuerar över kvartalen. Det gäller särskilt i Kina som fortfarande påverkas av nedstängningar på grund av pandemin.

Försäljningen växte med 8% i lokala valutor och rapporterade 17% tillväxt inklusive valutaeffekter. Försäljningen i Kina växte tvåsiffrigt och tillväxtmarknaderna Indien och länder i Östasien hade enligt Elekta en god tillväxt. I Japan minskade däremot försäljningen jämfört med förra året.

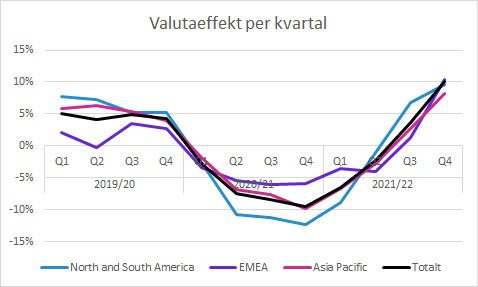

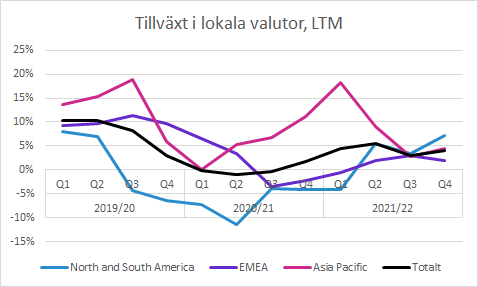

Medvind från valutor

Elekta gynnas just nu av positiva valutaeffekter som lyfter den rapporterade försäljningen med cirka 10 procent. För ett år sedan påverkade valutorna negativt med ungefär 10%. Det är ett så klart ett betydligt gynnsammare läge med 10% medvind istället för 10% motvind.

Tittar vi på försäljningstillväxten i lokala valutor i årstakt kan vi konstatera att den under de senaste två åren legat i intervallet 0-5%. Störst har variationen varit i Asia Pacific. Med tanke på pandemins omfattande påverkan på världen generellt, men även på sjukvårdssystemen och inte minst sjukhusens tillgänglighet är det ändå förhållandevis måttlig inverkan på försäljningen på aggregerad nivå.

Vi tycker att det mesta tyder på att förhållandena i alla tre regionerna håller på att förbättras, även om Q1 är ett säsongsmässigt svagt kvartal. Medvinden från valutor ser ut att fortsätta ett tag till och det talar för en god rapporterad tillväxt även framöver, även om det fortfarande finns utmaningar med pandemin.

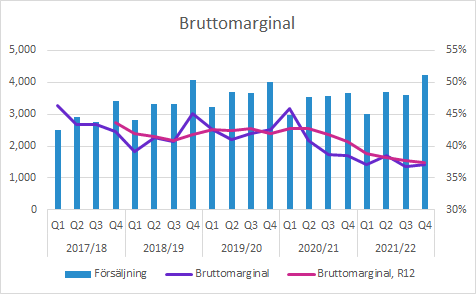

Bruttomarginalen fortfarande under press

Bruttomarginalen minskade till 37.0 (38.5) procent i Q4. Elekta uppger att högre komponentpriser och inflation sänkt marginalen med cirka 300 baspunkter. Mixen mellan dels olika produkter och dels service/produkter sänkte marginalen med ytterligare 110 baspunkter. Samtidigt har försäljningstillväxten påverkar positivt med 200 baspunkter och valutan med 60 baspunkter. Nettoeffekten blir således cirka 150 baspunkter negativ inverkan jämfört med föregående år och det är just den inverkan vi ser i den rapporterade bruttomarginalen.

En hel del av de effekterna kommer fortsätta att påverka bruttomarginalen i Q1 och de följande kommande kvartalen. Samtidigt bör högre priser med tiden kunna kompensera för en hel del av de strukturella effekterna. Med tanke på de långa tiderna från offert/upphandling som sedan blir ordrar och slutligen försäljning är det en ledtid från några kvartal till ungefär ett år till sådana initiativ får fullt genomslag på försäljning och marginaler.

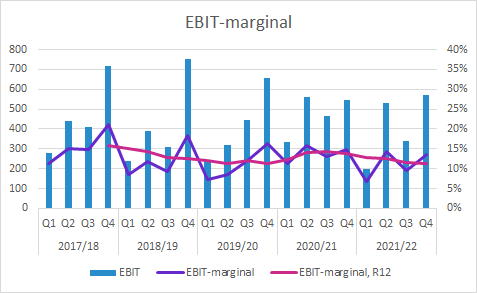

EBIT i Q4 kom in på 570 (545) SEKm, vilket motsvarar en EBIT-marginal på 13.4 (14.9) procent. Nedgången på 1.4 procentenheter motsvarar nedgången i bruttomarginalen. Elekta har också reserverat SEK 18m (bokfört som försäljningskostnader) relaterade till kriget i Ukraina. Samtidigt påverkade en omvänd köpeskilling resultatet (bokfört som övriga rörelseintäkter) med SEK 48m.

Utdelning, guidance och kassa

Styrelsen föreslår en utdelning på 2.40 (2.20) SEK per aktie som ska delas ut vid två tillfällen. Det motsvarar en utdelningsandel på 79 (67) procent jämför med målet om minst 50%.

Som tidigare meddelats har den nya gammakniven Esprit lanserats.

VD-ordet avslutas med:

“För det första kvartalet 2022/23 ser vi ingen förändring i makromiljön med fortsatt inflation och utmaningar inom leverantörskedjorna som påverkar våra installationer, kostnader och marginaler.”

Under telefonkonferensen upprepade Elekta sin “prognos på medellång sikt”:

- Genomsnittlig nettoomsättningstillväxt på mer än 7 procent till 2024/25

- Ökad EBIT-marginal till 2024/25

- Utdelning på minst 50 procent av årets resultat

De antagandena bygger på att marknaden växer mellan 6-8% i genomsnitt under perioden.

Kassan uppgick till SEK 3,077m och nettoskulden var SEK 1,532m exklusive leasingskulder och SEK 2,618m inklusive leasingskulder.

Murgata har för närvarande ingen analysbevakning av Elekta. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Elekta hos Murgata

Mer information om Elekta finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.