Getinge: Stark försäljning och svag orderingång

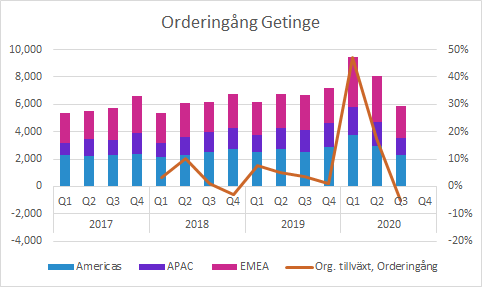

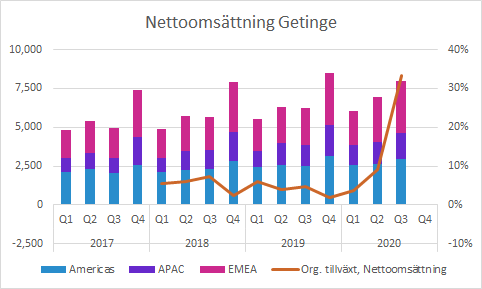

Getinge växte försäljningen organiskt med hela 33%, men orderingången minskade med 5% organiskt. Den starka försäljningen i Q3 beror till stor del på stark orderingång i Q1 och Q2. Justerad EBITA tripplades till 2,028 (677) SEKm på grund av hög tillväxt och höga marginaler. Osäkerheten kring pandemin har ökat under senare tid. Vissa segment har påverkats positivt av COVID-19 och andra har påverkats negativt. Den svaga orderingången i Q3 talar för lägre tillväxt framöver, men samtidigt har bolaget en stark orderstock och vi har just kommit in i det säsongsmässigt starka fjärde kvartalet.

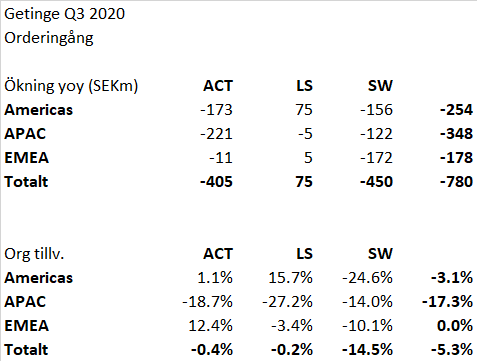

Orderingången minskade med 5% i lokala valutor

Den organiska tillväxten i orderingång blev -5.3% i Q3. Surgical Workflows backade mest och inom det affärsområdet minskade orderingången inom alla tre regionerna tvåsiffrigt. Både Acute Care Therapies och Life Science låg marginellt på minussidan.

Tittar vi på de geografiska regionerna kan vi konstatera att APAC var svagast med en organisk minskning med 17.3% jämfört med föregående år. Americas minskade med 3.1% och EMEA var oförändrat.

Det generella intrycket är att orderingången var svag i alla tre affärsområdena och i alla tre regionerna. Att APAC är så pass svagt är oroväckande eftersom regionen hittills legat före resten av världen under pandemin.

Det finns olika tänkbara förklaringar till den svaga orderingången. Den starka orderingången i Q1 och Q2 kan till en del skett på bekostnad av svagare Q3. Osäkerhet kring pandemins utveckling, leveranskapacitet med mera kan ha inneburit att kunder tagit det säkra före det osäkra och lagt ordrar under årets två första kvartal som med facit i hand tidigarelagt en del av den normala Q3-efterfrågan.

En annan effekt är att pandemin inneburit att elektiva procedurer (operationer som inte är akuta) skjutits på framtiden. Därmed är efterfrågan på produkter som inte är direkt relaterade till pandemin minskat. Under rapportpresentationen illustrerades det av bolaget med att resonera kring olikheterna i orderingång mellan Getinges olika delar. Totalt ökade orderingången med 19% under årets tre första kvartal och det har drivits av ventilatorer, patientmonitorering, ECMO med mera. Men exkluderas de kategorierna har orderingången minskat med cirka 15% under de tre första kvartalen.

En tredje effekt är att ekonomiska restriktioner tvingar sjukhusen att fokusera på produkterna som är nödvändigast just nu. Under telefonkonferensen nämnde bolaget att det möjligen kunde finnas en viss sådan effekt på vissa sjukhus i USA, men det verkar inte vara en betydande orsak till svagheten vi ser just nu.

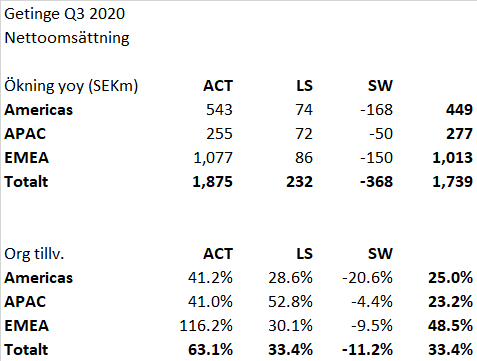

Försäljningen växte med 33% i lokala valutor

Försäljningen i Q3 ökade med 33.4% i lokala valutor. Efter stark orderingång under årets två första kvartal lyfte såväl Acute Care Therapies (+63.1%) som Life Science (+33.4%) på ett imponerande sätt i samtliga regioner. Surgical Workflows minskade däremot med 11.2% och backade i alla tre regionerna.

Acute Care Therapies (ACT) är den stora tillväxtdrivaren och det är framför allt ventilatorer och produkter för ECMO som lyfter försäljningen. Life Science (LS) är ett förhållandevis litet affärsområde, men försäljningen i Q3 gynnades av produkter för Sterile Transfer och att bolaget kunnat installera sterilisatorer på sjukhus där det inte var möjligt under Q2.

Surgical Workflows minskade på grund av svag orderingång under de föregående kvartalen. Med tanke på att service, reservdelar och förbrukningsvaror höll uppe väl minskade försäljningen av kapitalvaror betydligt.

Getinges tillväxttakt pekade nedåt innan 2020. Q1 var relativt normalt, men under Q2 och Q3 har tillväxttakten accelererat på grund av positiv nettopåverkan från pandemin. Den starka orderingången under årets två första kvartal har lyft tillväxten under Q2 och framför allt Q3.

Den sekventiellt minskande orderingången som även resulterade i en negativ orderingång under Q3 talar för att tillväxttakten kommer avta. Samtidigt har den tidigare höga orderingången inneburit längre leveranstider och orderstocken är därför på en förhöjd nivå. Därmed är det troligt att leveranserna kommer vara på en relativt hög nivå även under Q4 och en bit in i 2021.

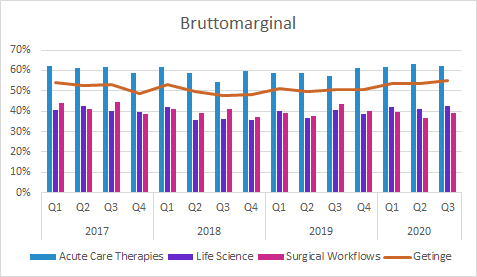

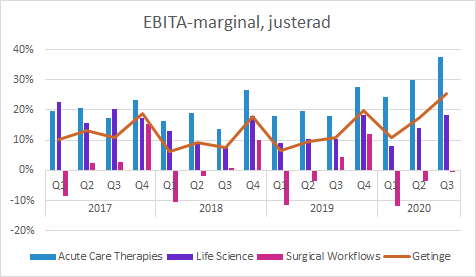

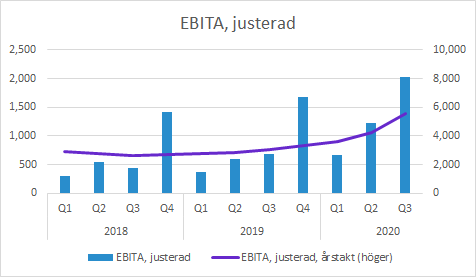

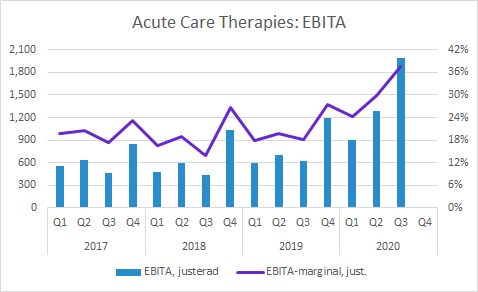

EBITA-marginalen förbättrades markant i Q3

Bruttomarginalen expanderade betydligt till 54.9 (50.8) procent. Det finns en underliggande marginalexpansion på grund av effektiviseringar, men det beror framför allt på en gynnsam produktmix med högre försäljning av högmarginalprodukter som ventilatorer och ECMO-produkter.

Den justerade EBITA-marginalen expanderade på ett imponerande sätt till 25.4 (10.9) procent i Q3. Av marginal expansionen på 14.5 procentenheter stod bruttomarginalen för 4.1 procentenheter och resten berodde på lägre rörelsekostnader. Marginalen var rekordhög i Q3 och det bådar gott inför Q4 som normalt är betydligt starkare säsongsmässigt än Q3.

Bolaget uppger i rapporten att rörelsekostnaderna minskade med 7.1%, men den organiska minskningen var bara 0.7%. Det är särskilt imponerande med tanke på den kraftiga försäljningstillväxten.

Under telefonkonferensen nämnde bolaget att rörelsekostnaderna minskat med cirka SEK 200m hittills i år. Ungefär hälften beror på tillfälligt lägre aktivitet på grund av COVID-19 med färre resor, mässor och lägre marknadsföring. Den andra hälften som också är beroende av COVID-19 är kostnader som är av mer strukturell karaktär som inte förväntas återkomma. Det handlar om effektivare sätt att arbeta, till exempel att fler möten, utbildningar och seminarier kan hållas virtuellt.

Tittar vi på justerad EBITA kan vi konstatera att vinsten tripplades till 2,028 (677) SEKm på grund av hög tillväxt och den imponerande marginalexpansionen. Det är exceptionella händelser som driver förbättringen nu. Tillväxten kommer mattas av och marginalerna kommer inte expandera lika mycket framöver. Däremot säger det en hel del om bolagets lönsamhetspotential. Även om försäljningsnivåerna under de närmaste kvartalen är ovanligt osäkra kommer bolaget fortsätta växa på sikt och det talar för betydligt högre marginaler än vi sett under de senaste åren.

Affärsområden

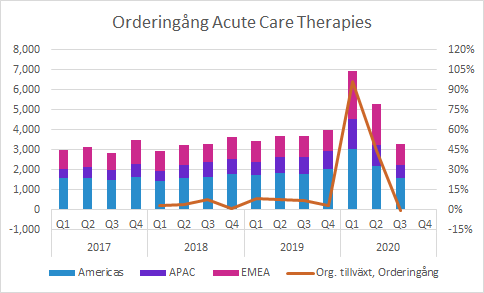

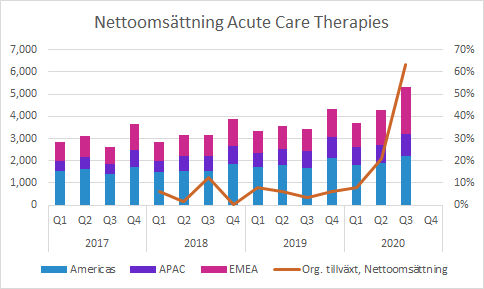

Acute Care Therapies

Orderingången inom Acute Care Therapies minskade med 0.4% i Q3. Som framgår av tabellen ovan vägdes minskningen i APAC upp av förbättringar i EMEA medan Americas var på ungefär samma nivå som Q3 föregående år.

Försäljningen var däremot betydligt bättre på grund av den höga orderingången under de två föregående kvartalen. Tillväxten var hela 63.1% varav både APAC och Americas växte med 41% och EMEA med hela 116%.

Även om orderingången mattats av jobbar bolaget intensivt med att producera och leverera ventilatorer och ECMO-produkter till sjukhus. Att orderingången minskar talar för en normalisering, men vi tror att leveranserna och försäljningen kommer fortsätta att vara relativt höga under de närmaste kvartalen. Dessutom är Q4 säsongsmässigt starkt, så det talar för att det kan bli ett rekordkvartal i Q4 även om tillväxttakten skulle bli betydligt lägre än den var i Q3.

Det finns en betydande operationell hävstång i affärsmodellen som lyfter såväl EBITA som EBITA-marginal när tillväxten är så pass hög. Samtidigt är kostnaderna ovanligt låga och det förklarar den höga lönsamhetsnivån. Även här bör man framhålla att Q4 är det överlägset starkaste kvartalet säsongsmässigt.

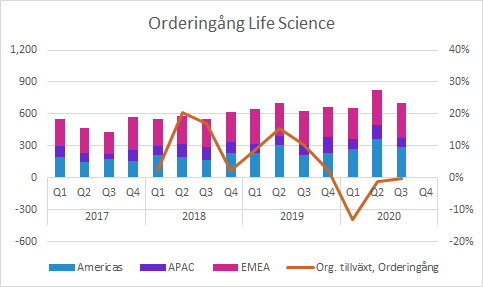

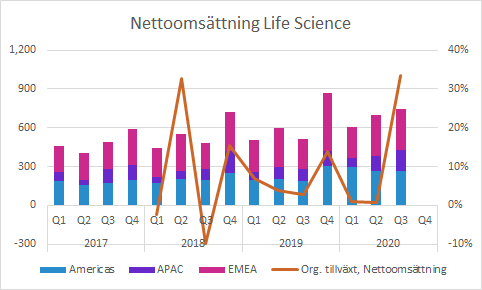

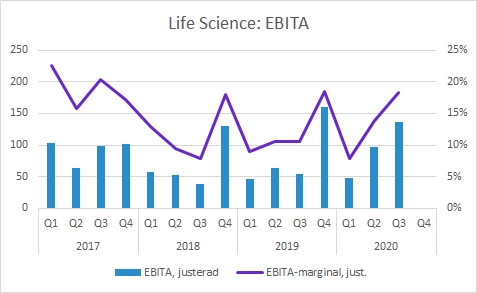

Life Science

Life Science är det minsta affärsområdet och det har dessutom en hög andel kapitalvaror. Det gör att såväl försäljning som orderingång brukar variera en hel del.

Orderingången var oförändrad i Q3 (-0.2%) varav den minskade i APAC (-27.2%) och EMEA (-3.4%) och ökade i Americas (15.7%).

Försäljningstillväxten i Q3 var 33.4% och de tre regionerna växte med 29-53%. Den starka orderingången i Q2 bidrog till stark försäljning i Q3. Bolaget uppger dels att installationer av sterilisatorer kunnat återupptas under Q3 och dels att vissa leveranser tidigarelagts.

Vår tolkning är att bolaget betraktar Q3 som ovanligt starkt eftersom installationerna “flyttat” försäljning från Q2 till Q3 samtidigt som tidigarelagda leveranser “flyttat” försäljning från Q4 till Q3. Samtidigt är det en ovanlig tid vi lever i. Affärsområdet Life Science skulle kunna gynnas av produktion av ett vaccin mot COVID-19. Under telefonkonferensen uppgav ledningen att de har kontakt med de flesta potentiella tillverkarna, men det är osäkert vilka som kommer tillverka vaccin och när och inte minst huruvida Getinge eller någon annan kommer få sådana ordrar.

Life Science har under de senaste åren haft relativt blygsamma vinstnivåer och vinstmarginaler under Q1-Q3 följt av ett starkt Q4. Q1 förefaller ha varit normalt i det avseendet, men både Q2 och Q3 har varit ovanligt starka kvartal under pandemin. Möjligen har alltså Q3 varit lite väl starkt, men det mesta talar för att Q4 blir starkt även i år. I januari förvärvades även Applikon som tillverkar produkter för produktion av biofarmaceutiska läkemedel vilket även inkluderar vaccin.

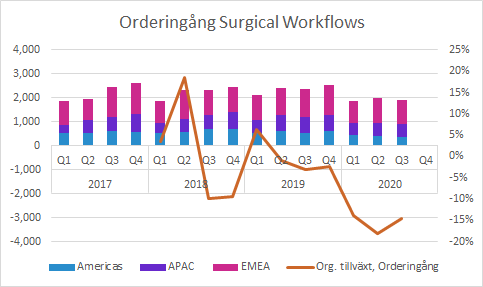

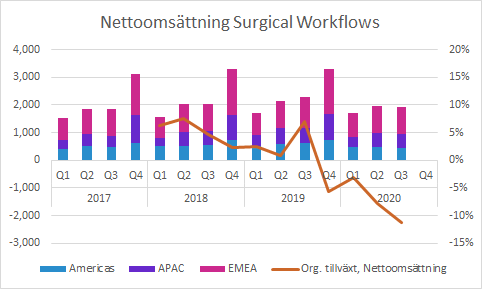

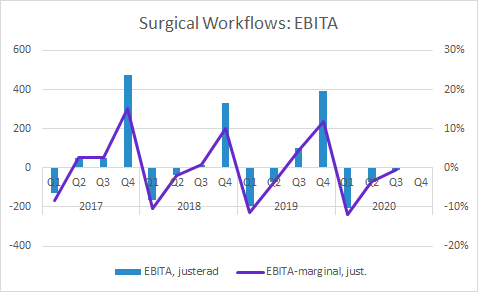

Surgical Workflows

Surgical Workflows är affärsområdet som är mest negativt påverkat av pandemin. Det är till stor del kapitalvaror som inte är relaterade till behandling av patienter som drabbats av COVID-19 och sådana produkter och sådan verksamhet har en lägre prioritet hos sjukhusen just nu.

Orderingången minskade med 14.5% jämfört med Q3 föregående år och alla tre regionerna backade tvåsiffrigt.

Den totala försäljningen minskade med 11.2%, varav 20.6% i Americas, 4.4% i APAC och 9.5% i EMEA. Värt att notera är försäljningsminskningen av kapitalvaror var hela 18.7%, medan förbrukningsvaror ökade med 1.2%.

Även i Surgical Workflows är det betydande säsongsvariationer i EBITA och EBITA-marginal. Trots att försäljningsutvecklingen varit så pass svag har det inte slagit igenom lika kraftigt på EBITA som man skulle kunna förvänta sig. Bruttomarginalen försämrades till 39.0 (43.3) procent i Q3, men rörelsekostnaderna minskade med 16.4% (10.2% organiskt). De negativa valutaeffekterna slog även hårdare på försäljningen än på EBITA.

har varit bättre än i jämförelsekvartalet under Q3 och Q4. EBITA-marginalen i Q4 kom in på 11.9 (10.0) procent (1.9 procentenheter bättre), vilket framför allt berodde på en bruttomarginal som förbättrades 2.9 procentenheter till 39.8 (36.9) procent.

Övrigt

Getinge upplever en betydande osäkerhet kring utvecklingen under de närmaste kvartalen och ville därför inte heller detta kvartal ge någon guidance om vad de förväntar sig. Det är helt enkelt alltför många faktorer som pekar i olika riktningar och osäkerheten späds på av att det nu ser ut att bli en andra våg av COVID-19 i olika delar av världen.

Vår åsikt är att bolaget på ett ganska öppet sätt redogjort för hur olika delar av verksamheten påverkats och varför. Därmed är det upp till aktiemarknaden att bilda sig en uppfattning om den framtida utvecklingen snarare än att förlita sig på vad bolaget tror.

Den positiva utvecklingen gör att bolaget har ett bra kassaflöde och en stark balansräkning. I presentationen efter rapporten nämnde bolaget att de har en ambition att minska överskottslikviditeten framöver. På fråga från analytiker poängterade ledningen att det är en styrelsefråga, men att det kan inkludera exempelvis förvärv och extrautdelningar.

Murgata har för närvarande inte analysbevakning av Getinge. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Getinge finns på bolagssidan.

Rapportkalendern med länkar till rapporter, presentationer och rapportkommentarer finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.