Getinge: Svaghet som förväntas vända gradvis under 2023

Getinges orderingång sjönk 7% organiskt och försäljningen minskade med 5% organiskt i Q4 2022. De gynnsamma valutaeffekterna medförde däremot att den rapporterade försäljning växte jämfört med Q4 föregående år. Marginalerna har försämrats markant på grund av lägre försäljningsvolymer och högre kostnader. Bruttomarginalen kom in på 48.9 (52.0) procent och EBITA-marginalen försämrades till 15.5 (21.6) procent. Getinge förväntar sig en svag inledning på 2023 som gradvis förbättras och bolaget förväntar sig 2-5% organisk tillväxt för helåret. Styrelsen föreslår en utdelning på 4.25 (4.00) kronor per aktie.

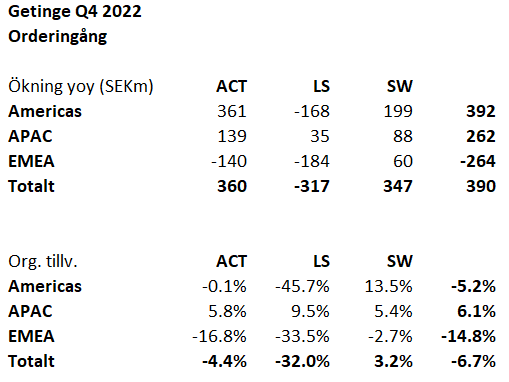

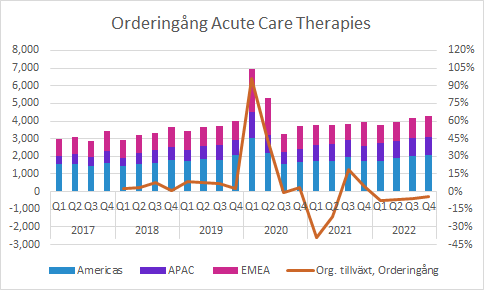

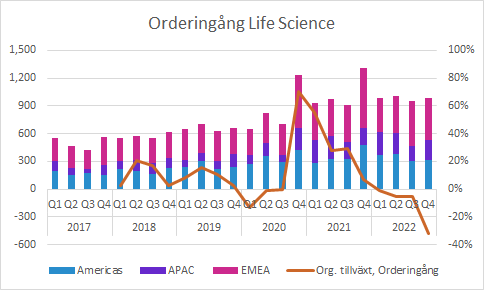

Orderingången minskade med 7% i lokala valutor

Orderingången i Q4 ökade till 8,019 (7,629) SEKm, vilket motsvarade en negativ organisk tillväxt med 6.7%.

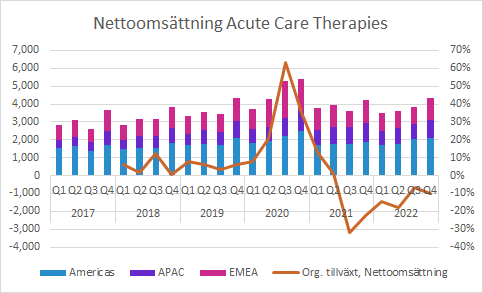

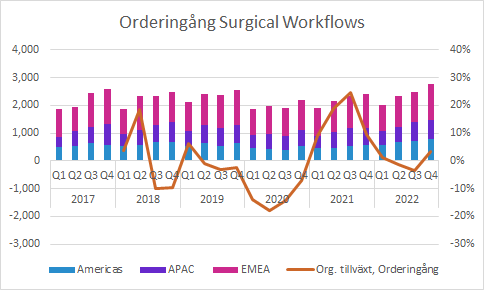

Tittar vi på den organiska utvecklingen geografiskt växte APAC i samtliga affärsområden och EMEA minskade i samtliga affärsområden. I Americas minskade Life Science (LS), Surgical Workflows (SW) växte och Acute Care Therapies (ACT) var i stort sett oförändrat.

Tittar vi däremot på förändringen av orderingången i absoluta tal, så förbättrades två av tre geografiska regioner och två av tre affärsområden förbättrades (se ovan). Sammantaget var förbättringen jämfört med Q4 föregående år SEK 390m.

Mer detaljer om respektive affärsområde finns längre ner.

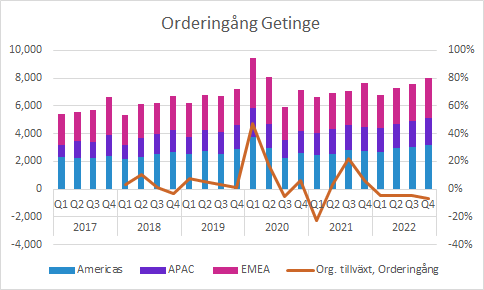

Det är alltså stora variationer i organisk tillväxt för enskilda regioner i de olika affärsområdena och det påverkas även av hur jämförelsekvartalet var. Lyfter vi blicken och tittar på mer aggregerad nivå är den övergripande bilden av orderingången att den förbättras sekventiellt. Man kan också notera att Q4 historiskt sett varit säsongsmässigt starkt, så ur det perspektivet kan man betrakta kvartalet som ovanligt svagt för att vara Q4. Inför Q1 bör man alltså ha i åtanke att orderingången brukar bli lägre i Q1.

Man bör också komma ihåg att medvinden från valutor gör att den underliggande utvecklingen egentligen är svagare än vad som framgår av de rapporterade siffrorna.

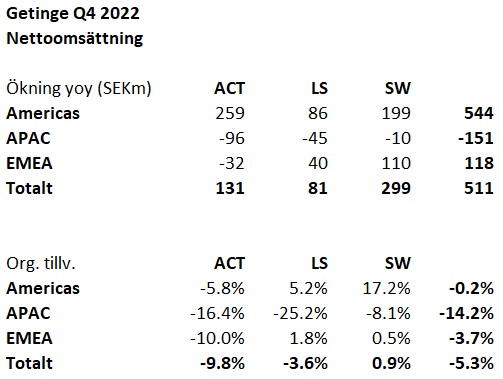

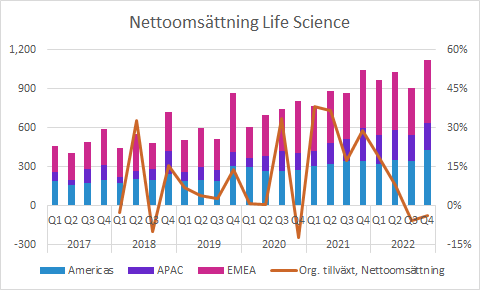

Försäljningen minskade med 5% i lokala valutor

Försäljningen i Q4 ökade till 8,498 (7,987) SEKm, men om vi justerar för de positiva valutaeffekterna och tittar på den organiska tillväxten kom den in på -5.3% i Q4.

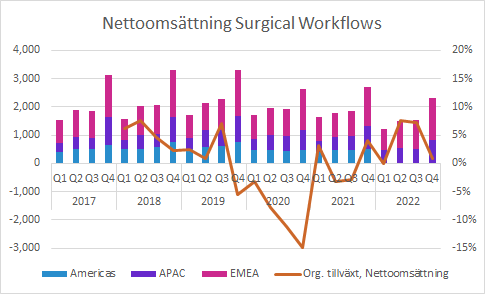

Samtliga geografiska regioner hade negativ organiska försäljningstillväxt i Q4. Surgical Workflows kom in mindre än en procentenhet på den positiva sidan på grund av en stark utveckling i Americas.

Tittar vi på den rapporterade förändringen bidrar valutorna till att lyfta försäljningen med SEK 511m i Q4 2022 jämfört med Q4 2021. Americas bidrar ensamt med mer än så på grund av de gynnsamma valutaeffekterna, medan ökningen i EMEA inte fullt ut kompenserar för minskningen i APAC.

Getinge skriver i rapporten att de bedömer att “utmaningar i försörjningskedjan” påverkade nettoomsättningen negativt med minst SEK 400m i Q4.

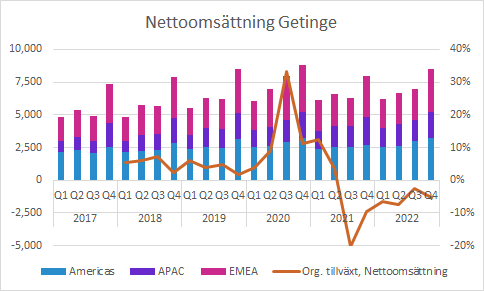

På aggregerad nivå ser försäljningsutvecklingen, på motsvarande sätt som orderingången, förhållande odramatisk jämför med om man tittar på detaljerna. Positiva valutaeffekter gör att Getinges försäljning och säsongseffekten mer påtaglig än i orderingången.

Även i det här fallet lyfts alltså de rapporterade siffrorna av positiva valutaeffekter. Den organiska tillväxten har varit negativ i sex kvartal, men de positiva valutaeffekterna har alltså kompenserat för en stor del av de svagheterna.

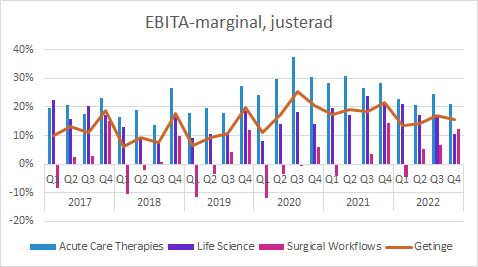

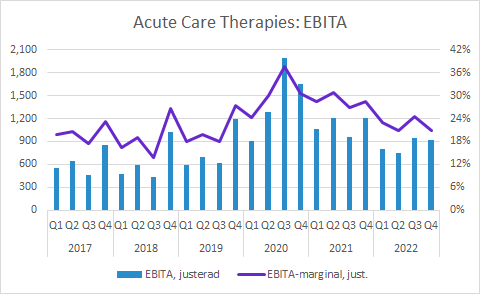

EBITA-marginalen försämrades markant

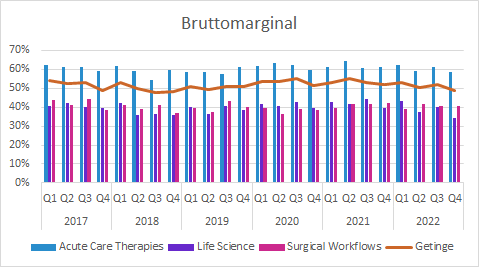

Bruttomarginalen kontraherade till 48.9 (52.0) procent i Q4 och alla affärsområden bidrog till den försämringen:

- Acute Care Therapies: 58.4 (61.2) procent

- Life Science: 34.1 (39.5) procent

- Surgical Workflows: 40.6 (42.4) procent

Getinge uppger att det är “en effekt av lägre volymer, negativa mixeffekter, ökade kostnader kopplat till inflation och utmaningar i försörjningskedjan.”

Bolaget skriver också att “effekterna motverkades av prishöjningar, aktiviteter för ökad produktivitet och fördelaktiga valutaeffekter”.

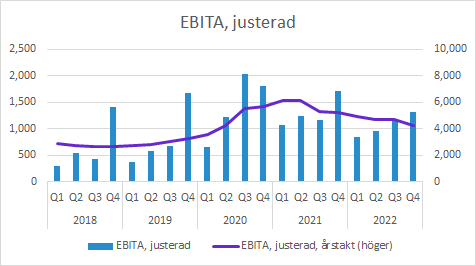

Justerad EBITA kom in på 1,317 (1,723) SEKm, vilket motsvarar en EBITA-marginal på 15.5 (21.6) procent. Av försämringen på 6.1 procentenheter förklaras 3.1 procentenheter av den lägre bruttomarginalen. Uttryckt annorlunda ökade rörelsekostnaderna som andel av försäljningen, vilket Getinge förklarar med “inflation, ökade aktiviteter inom FoU och realiserade omvärderingseffekter från valuta”.

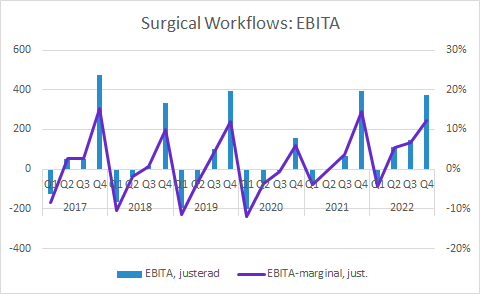

Vi konstaterar att EBITA-marginalerna försämrats kraftigt i både ACT och LS. Nedgången i SW förklaras främst av den försämrade bruttomarginalen enligt ovan.

- Acute Care Therapies: 20.9 (28.4) procent

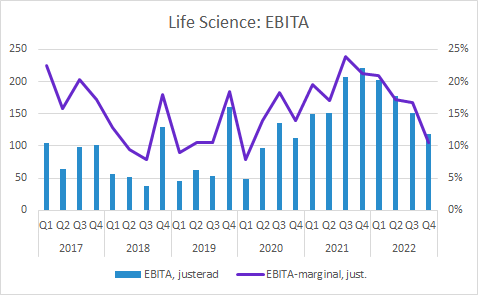

- Life Science: 10.5 (21.2) procent

- Surgical Workflows: 12.3 (14.5) procent

Affärsområden

Acute Care Therapies

Life Science

Surgical Workflows

Övrigt

Under telefonkonferensen gick Getinge in på olika externa utmaningar som de hanterar enligt bästa förmåga.

Getinge förväntar sig ett relativt svagt första halvår och ett betydligt starkare andra halvår. Sammantaget förväntas sig Getinge att nettoomsättningen ska växa med 2-5% organiskt.

Vårt intryck är att bolaget förväntar sig en negativ organisk tillväxt i Q1 som kompenseras i Q2 så första halvåret hamnar på positiva sidan. Därefter bättre Q3 som följs av ett ännu bättre Q4. Det här är så klart osäkert och påverkas också av jämförelsekvartalen.

Av tillväxten på 2-5% väntas en del komma från prishöjningar och en del från högre försäljningsvolymer.

Getinge avstod från att guida på marginaler eftersom det är känsligt för volym och påverkas av flera osäkra faktorer. Förhoppningen är att prishöjningar, kostnadsneddragningar och en mer gynnsam produktmix ska kompensera för högre kostnader.

Getinge underströk att bolaget har goda kassaflöden och en stark finansiell ställning.

Styrelsen föreslår en höjd utdelning till 4.25 (4.00) kronor per aktie.

Murgata har för närvarande inte analysbevakning av Getinge. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Getinge hos Murgata

Mer information om Getinge finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.