Raysearch: Rekordförsäljning men svaga licenser

RaySearch rapporterade rekordförsäljning i Q4 med en organisk tillväxt på 1.4%. Det stora frågetecknet är licensintäkterna där både försäljning och orderingång var påtagligt sämre än föregående år. Den växande installerade basen driver dock supportintäkter och det lyfter såväl försäljning som orderingång. Raysearch fortsätter sina ambitiösa satsningar på FoU och försäljning, vilket halverade EBIT-marginalen till 9.6 (19.0) procent.

[Björn Olander äger aktier i Raysearch]

Rekordförsäljning i Q4 men svagare licensförsäljning

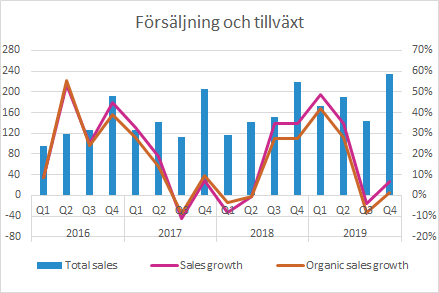

Försäljningen i Q4 ökade med 6.9% till 234.5 (219.4) SEKm, vilket motsvarade 1.4% organisk tillväxt justerat för positiva valutaeffekter. Därmed satte Raysearch ett nytt försäljningsrekord i ett enskilt kvartal. Efter den svaga försäljningen i Q3 (-8.9% organisk tillväxt) är det positivt att svagheten inte fortsatte in i Q4.

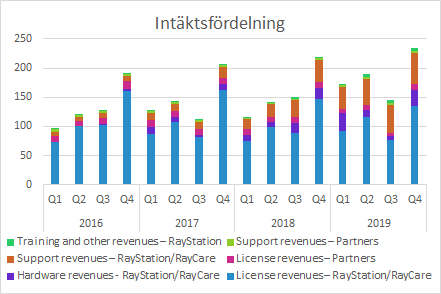

Tittar vi närmare på fördelningen av intäkter minskade licensintäkterna från RayStation/RayCare med 8% till 135.5 (147.3) SEKm. Bolaget skriver att det främst beror på lägre licensförsäljning i USA.

Den stora ökningen drevs främst av Supportintäkter från RayStation/RayCare som ökade från 54.0 (37.5) SEKm, vilket drivs av den växande installerade basen och positiva valutaeffekter.

Hårdvaruförsäljningen ökade till 26.5 (18.7) SEKm. Raysearch vill helst inte sälja hårdvara eftersom det har låg marginal, men en del kunder föredrar att samma leverantör förser dem med både hårdvara och mjukvara.

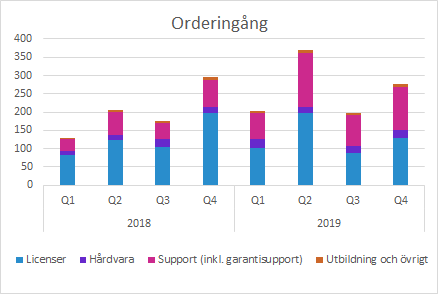

Orderingången minskade på grund av licenserna

Orderingången under Q4 minskade med 6.0% till 277.2 (294.9) SEKm. Den största minskningen kom från Licenser som kom in på 130.3 (197.4) SEKm jämfört med förra året. Det har varit ganska stora variationer mellan kvartalen där särskilt Q2 stack ut på den positiva sidan och gjorde att helåret 2019 kom in något över 2018. Man bör inte dra alltför långtgående slutsatser från enskilda kvartal, men det här kommer bli en viktig parameter att följa under den närmaste tiden.

Support (inkl garantisupport) och ökade till 115.9 (73.5) SEKm, vilket bland annat drivs av en växande installerad bas och positiva valutaeffekter.

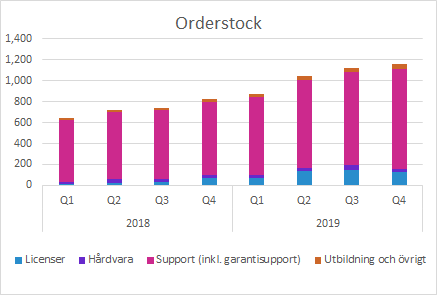

Orderstocken ökade till 1160.0 (828.0) SEKm i Q4. Det är en svag sekventiell ökning jämfört med Q3 på grund av att försäljningen var starkare än orderingången i kvartalet. Den största delen av orderstocken utgörs av support. Bolaget skriver cirka SEK 374m av nuvarande orderstock väntas generera intäkter under 2020.

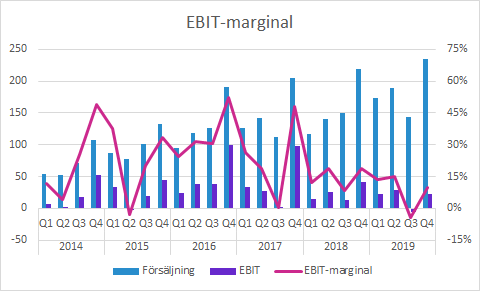

Ökade kostnader halverade EBIT-marginalen

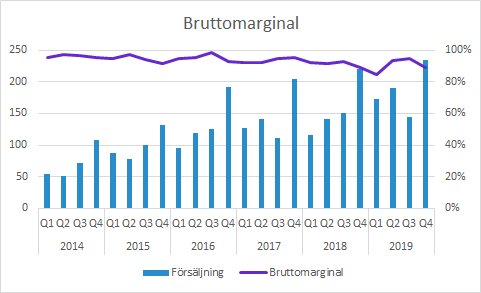

Bruttomarginalen var nästan oförändrad på 89.0 (88.9) procent. Den generella nedgången under de senaste åren beror bland annat på en högre andel hårdvara från bolag som vill ha systemlösningar med både mjukvara och hårdvara.

EBIT minskade till 22.5 (41.7) SEKm, vilket motsvarar en EBIT-marginal på 9.6 (19.9) procent. Bolaget förklarar försämringen med lägre licensförsäljning i USA, ökade försäljningskostnader och ökade satsningar på FoU. Utvecklingen är dock i linje med bolagets strategi att investera i FoU och satsa mer på försäljning som vi har sett under en längre tid.

De aktiverade utvecklingsutgifterna (som inte inkluderas i EBIT) ökade till 49.7 (40.5) SEKm. Avskrivningarna på aktiverade utvecklingsutgifter ökade till 29.7 (25.5) SEKm.

Övrigt

Styrelsen föreslår att ingen utdelning ska utgå för 2019.

Raysearch har varit väldigt framgångsrikt med att etablera sig som en stark spelare hos de största och mest prestigefulla klinikerna. Under telefonkonferensen underströk bolaget betydelsen av att även nå ut till de mindre klinikerna. Under våren kommer bolaget börja bearbeta de potentiella kunderna på ett strukturerat sätt och med ett erbjudande som är anpassat för deras situation och deras behov.

Bolaget fick också frågor om när försäljningen av RayClinic väntas ta fart. VD jämförde med lanseringen av RayStation som också tog relativt lång tid i början. Samtidigt kräver RayClinic mer omfattande förändringar och implementeringar, så det är inte så konstigt om det tar tid.

Vi anser även att man bör komma ihåg att de första klinikerna är sådana som redan är kunder till Raysearch. Sammantaget innebär det en osäkerhet för såväl Raysearch som aktiemarknaden att bedöma utvecklingen närmaste åren, men det bör rimligen inte finnas så mycket nedsida från dagens förhållandevis låga nivåer.

Murgata har för närvarande ingen analysbevakning av RaySearch. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om RaySearch finns på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.