Sectra Q1: Stark försäljning och svag orderingång

Sectra växte försäljningen med 15% och EBIT-marginalen expanderade till 16.7 (13.9) procent. Imaging IT Solutions och framför allt Secure Communications var starkast i kvartalet. Orderingången var däremot nästan oförändrad (+0.9%) och årstakten är nu nere på ungefär samma nivå som försäljningen.

15% tillväxt men oförändrad orderingång

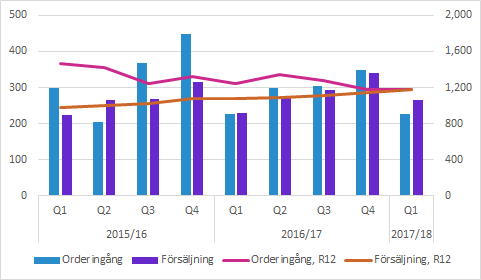

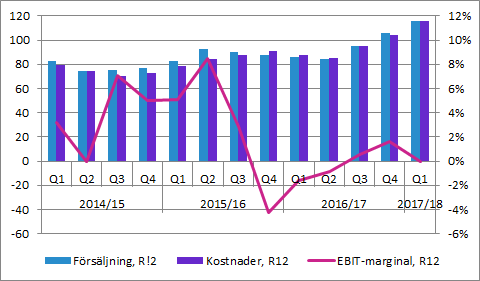

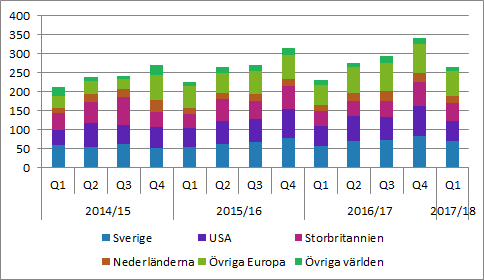

Den totala försäljningen växte med 15.0% (15.4% i lokala valutor) till 265.1 (230.5) MSEK. Orderingången växte med måttliga 0.9% till 227.6 (225.5) MSEK.

Orderingången mätt som rullande 12-månadersperiod är nu nere på samma nivå som motsvarande kurva för försäljningen. Ett bolag som växer bör normalt ha högre orderingång än försäljning, men det behöver inte vara så enkelt. Stora ordrar som bokförs som försäljning under en längre tid gör att det är svårt att göra en direkt jämförelse.

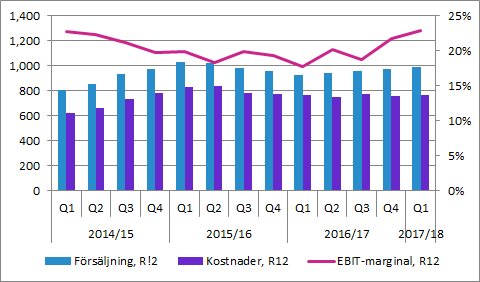

Rörelseresultatet i Q1 var 44.2 (32.1) MSEK, vilket motsvarar en EBIT-marginal på 16.7 (13.9) procent. Expansionen förklaras framför allt av att Imaging IT förbättrade såväl försäljning som resultat jämfört med Q1 under föregående år.

Affärsområden

Imaging IT Solutions: God tillväxt och marginalexpansion

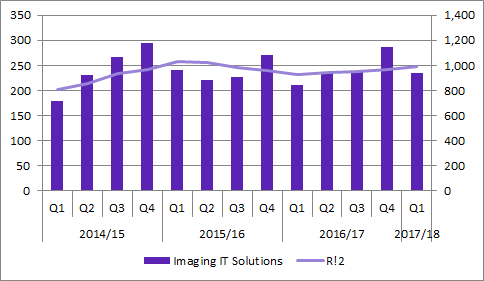

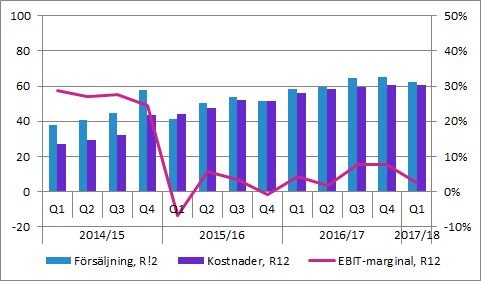

Imaging IT Solutions växte försäljningen med 10.9% till 233.8 (210.8) MSEK. En förklaring till den relativt starka ökningen är att ett omfattande kundkontakt i Storbritannien driftsatt och därmed bidragit till försäljningen.

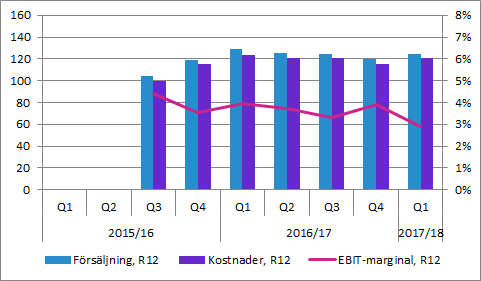

Rörelseresultatet förbättrades till 39.0 (22.7) MSEK, vilket motsvarar en EBIT-marginal på 16.7 (10.8) procent. Tittar vi på de lite längre trenderna i figuren nedan kan man notera att EBIT-marginalens årstakt förbättrats betydligt under de senaste kvartalen.

Secure Communications: Säker kommunikation växte starkt

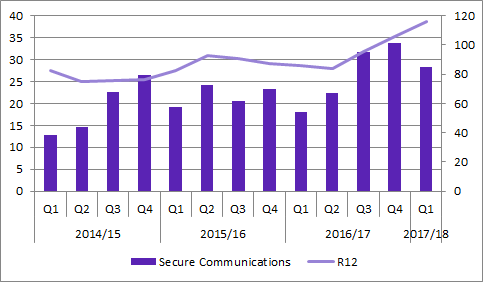

Secure Communications förbättrade försäljningen med 57.8% till 28.4 (18.9) MSEK. Nivån är låg i förhållande till Medical IT Solutions och kvartalsvariationerna är betydande. Därmed bör man inte dra alltför långtgående slutsatser från enskilda kvartal, men årstakten har varit uppåtgående under det senaste året. Bolaget skriver i rapporten att den högre försäljningen framför allt förklaras av produkter och utvecklingsuppdrag inom säker kommunikation. Satsningarna på kritisk infrastruktur har uppenbarligen inte haft någon betydande inverkan på försäljningen än så länge.

Rörelseresultatet försämrades till 0.2 (1.9) MSEK, vilket förklaras av satsningarna på kritisk infrastruktur och geografisk expansion. Årstakten i figuren nedan visar att kostnadsökningarna i stort sett följer den växande försäljningen. Därmed ligger marginalen nära noll, medan bolaget hoppas att investeringarna på sikt ska lyfta försäljningen snabbare än kostnadsökningarna.

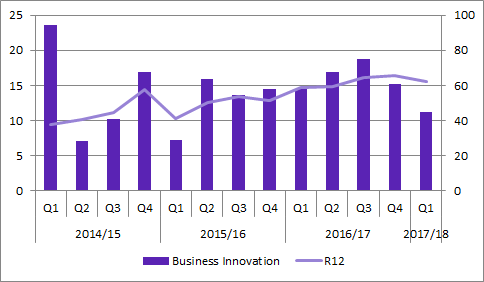

Business Innovation: Svagt kvartal

Business Innovation minskade försäljningen med 22.8% till 11.2 (14.5) MSEK. I rapporten förklaras det helt kort med att produktleveranserna var färre i år. Den svaga försäljningen innebar även att EBIT minskade till -2.0 (+1.4) MSEK.

Försäljningens årstakt har legat på drygt 60 MSEK (15 MSEK per kvartal) under det senaste året. Samtidigt har kostnadsökningarna planat ut och årstakten på EBIT ligger nu nära noll.

Customer Finance: Ökade starkt trots valutamotvind

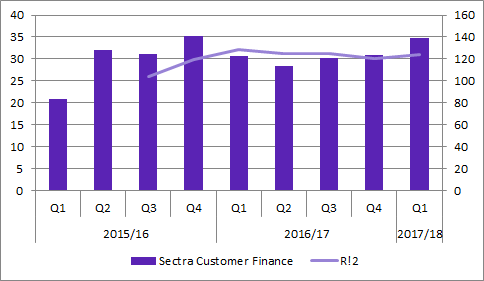

Försäljningen inom Customer Finance är framför allt relaterad till finansiering av större driftavtal med sjukvårdskunder och omsättningen i Q1 ökade till 34.8 (30.7) MSEK. Det motsvarar en tillväxt på 13.4% trots att segmentet har en stor exponering mot GBP. Vid konstanta valutor hade ökningen varit 20.5%.

EBIT var 0.7 (1.8) MSEK i Q1, vilket motsvarar en marginal på 2.0%. Årstakten för EBIT-marginalen inom Customer Finance har legat omkring 3-4% med en viss nedåtgående tendens som förmodligen främst förklaras av negativ valutapåverkan.

Försäljning per geografisk region

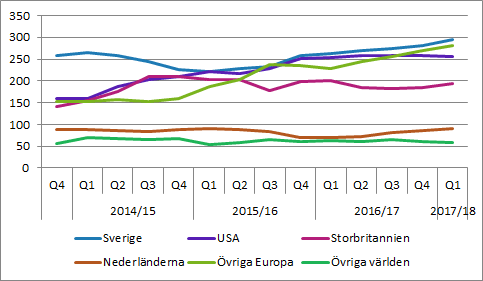

Sverige är fortfarande Sectras största marknad tätt följd av “Övriga Europa” och USA.

Sverige, Storbritannien, Nederländerna och övriga Europa uppvisade var och en tillväxttal mellan 23-24%. USA minskade försäljningen med 3.4%, men det är det säsongsmässigt svagaste kvartalet och försäljningen fluktuerar en del. Den procentuellt största minskningen var “Övriga världen” som minskade med 15.4%, men i absoluta tal motsvarade den bara 2.2 MSEK.

Övrigt

Murgata har för närvarande ingen analysbevakning av Sectra. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Sectra finns på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.

Murgata har inte erhållit betalning från Bolaget under de senaste 12 månaderna.

Läsaren kan utgå från att Murgata strävar efter att inleda ett samarbete med Bolaget.