Getinge: Svagt Q2 med hopp om att H2 kompenserar för svagt H1

Getinges orderingång sjönk organiskt med 5.0% och försäljningen backade med 7.5%. Medvind från valutor gjorde dock att både rapporterade ordrar och försäljning ökade. Försäljningen blev 6,670 (6,587) SEKm, men EBITA minskade till 956 (1,250) SEKm. Det innebär att EBITA-marginalen försämrades med hela 4.6 procentenheter till 14.3 (19.0) procent. Hela minskningen skedde redan på bruttomarginalnivå som bland annat tyngdes av utmaningar med försörjningskedjan, lägre volymer och ogynnsamma mixeffekter. Getinge guidar för oförändrad organisk försäljning för 2022 jämfört med 2021. Det innebär att andra halvåret behöver kompensera för den organiska nedgången under H1 som hamnade på -6.9%.

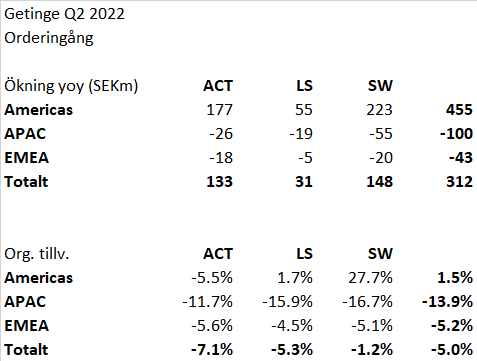

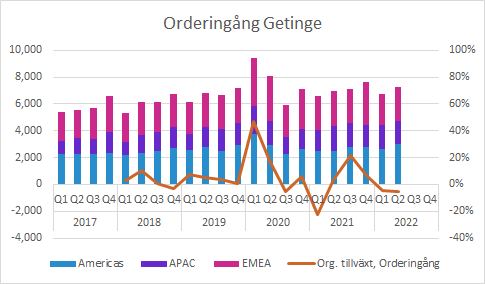

Orderingången minskade med 5% i lokala valutor

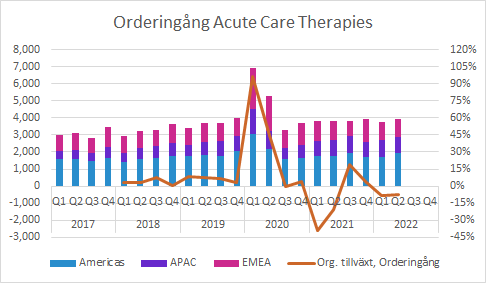

Orderingången i Q2 ökade till 7,246 (6,934) SEKm med hjälp av positiva valutaeffekter, men den organiska tillväxten blev -5.0% i Q2. Alla affärsområden minskade, varav Acute Care Therapies minskade med 7.1%, Life Science med 5.3% och Surgical Workflows med 1.2%.

Tittar vi på de geografiska regionerna var Americas upp 1.5%, medan APAC och EMEA minskade med 13.9% respektive 5.2%.

Tittar vi däremot på absoluta tal, så har de positiva valutaeffekterna medfört att samtliga affärsområdens rapporterade orderingång ökat.

Den goda underliggande utvecklingen i Americas för Life Science och Surgical Workflows i kombination med en gynnsam utveckling för USD/SEK lyfte den rapporterade försäljningen totalt sett, även om den rapporterade försäljningen var lägre för samtliga affärsområden i både APAC och EMEA.

En förklaring till den kraftiga nedgången i APAC och i viss mån även EMEA kan förklaras med att jämförelsetalen var starka på grund av efterfrågan relaterad till pandemin. Samtidigt är det i APAC som pandemin fortfarande har störst negativ inverkan.

Vi noterar att Getinge nu tycks ha återgått till ett ganska normalt säsongsmönster, där Q4 är starkt, Q1 lägre och Q2 något högre än Q1.

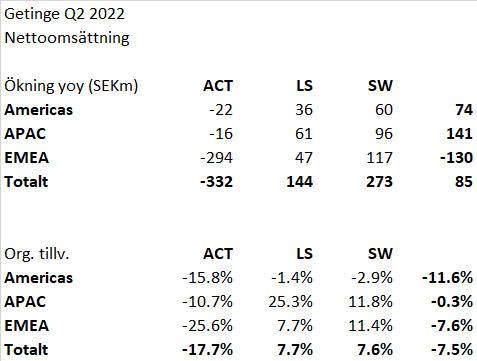

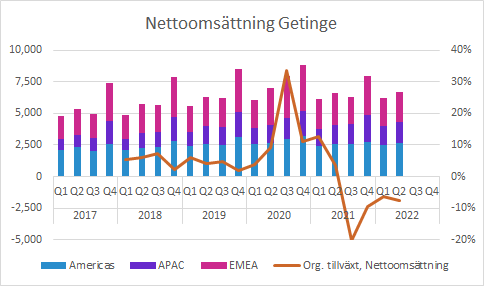

Försäljningen minskade med 7.5% i lokala valutor

Försäljningen i Q2 ökade till 6,670 (6,587) SEKm och lyftes också av positiva valutaeffekter. Däremot föll den organiska försäljningstillväxten med 7.5% i lokala valutor. Acute Care Therapies stod för den största nedgången (-17.7%) de tre geografiska regionerna backade med 10.7-24.6 procent. Det beror främst på lägre efterfrågan på ventilatorer och produkter för ECMO-terapi jämfört med Q2 förra året. Komponentbrist har också haft en negativ inverkan på försäljningen i det här kvartalet.

Både Life Science och Surgical Workflows växte organiskt i APAC och EMEA, medan de backade i Americas.

Tittar vi på den rapporterade förändringen jämför med Q2 förra året (i SEK) ökade både Life Science och Surgical Workflows i samtliga regioner, medan Acute Care Therapies minskade i alla tre regionerna.

De tre regionerna minskade alltså organiskt, men både Americas och APAC lyftes till absoluta förbättringar med hjälp av positiva valutaeffekter.

Tittar vi på den organiska försäljningstillväxten över en längre period ledde pandemin till en dramatisk ökning i Q2 och framför allt Q3 2020. Därmed blev jämförelsetalen utmanande under 2021.

Nu har den organiska tillväxten varit negativ i fyra kvartal och trots positiva valutaeffekter är försäljningens årstakt (LTM) inte tillbaka på nivåerna före pandemin (helåret 2019) i Americas och EMEA. Den är däremot 17% högre i APAC (SEK 6,871m LTM vs SEK 5,877m under 2019).

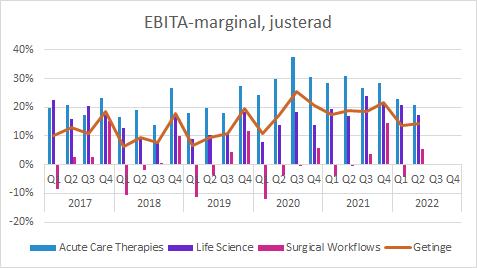

EBITA-marginalen försämrades markant

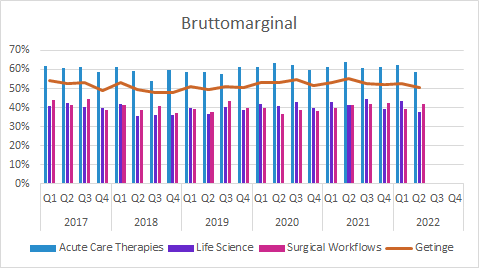

Bruttomarginalen kontraherade till 50.3 (55.0) procent trots medvind från valutor. Surgical Workflows rapporterade en svag ökning till 41.7 (41.6) procent, medan Acute Care Therapies minskade med hela 5.2 procentenheter till 58.9 (64.1) procent och Life Science med 4.2 procentenheter till 37.4 (41.6) procent.

Getinge förklarar försämringen med lägre volymer, negativa mixeffekter (mindre andel produkter med hög marginal) och ökade kostnader på grund av inflation och utmaningar i försörjningskedjan. De utmaningarna leder till produktionsproblem som ger lägre effektivitet (underabsorption).

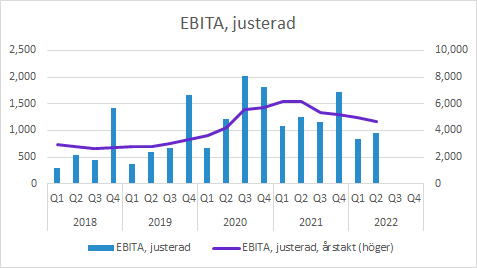

Justerad EBITA kom in på 956 (1,250) SEKm, vilket motsvarar en EBITA-marginal på 14.3 (19.0) procent. Av marginalförsämringen på 4.6 procentenheter förklaras alltså 4.7 procentenheter av bruttomarginalen. Därmed var de rapporterade operationella kostnaderna i förhållande till försäljningen faktiskt marginellt lägre än i jämförelsekvartalet. Även EBITA-marginalen gynnas av valutorna och lyfte EBITA med cirka SEK 212m i Q2 eller 2.1 procentenheter jämfört med föregående år, så nedgången hade varit än mer dramatisk om inte valutorna hade påverkat i positiv riktning.

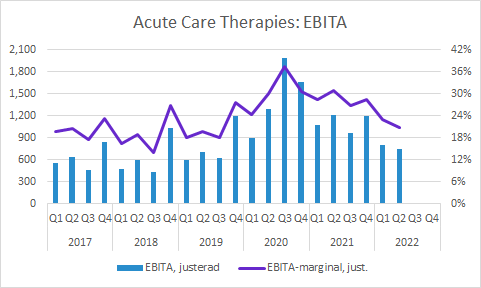

Tittar vi på EBITA-marginalen för de olika affärsområdena ligger Acute Care Therapies högst, men det är också det affärsområdet som minskar mest. Det är en dramatisk försämring på hela 10 procentenheter till 20.8 (30.8) procent, men vi betraktar snarare marginalerna under 2020 och 2021 som onormalt höga. Det var en mycket stor efterfrågan på ventilatorer och ECMO-utrustning under det skedet av pandemin och de produkterna med tillhörande engångsprodukter har hög marginal. Just nu är efterfrågan inte lika stor, men bolaget nämnde på telefonkonferensen att de förväntar sig en ökning under andra halvåret.

EBITA-marginalen för Life Science förbättrades något till 17.3 (17.1) procent och Surgical Workflows vände marginalen till positiv (5.3% jämfört med -0.2%).

Affärsområden

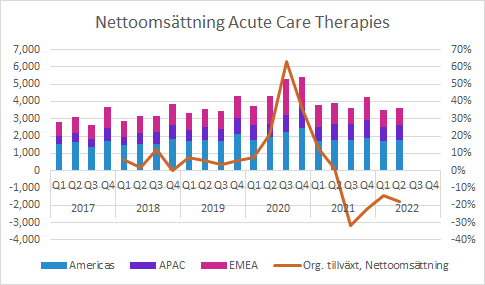

Acute Care Therapies

Orderingången inom Acute Care Therapies minskade organiskt med 7.1% och Getinge uppger att det främst beror på hög försäljning i jämförelsekvartalet, men också på att efterfrågan på ECMO-produkter var lägre än bolaget förväntat sig. Orderingången minskade organiskt i samtliga regioner, men med hjälp av positiva valutaeffekter ökade den totala rapporterade orderingången till 3,918 (3,785) SEKm i Q2.

Försäljningen var betydligt svagare och den rapporterade minskade till 3,598 (3,930) SEKm trots positiva valutaeffekter. Organiskt backade försäljningen med hela 17.7% varav Americas -15.8%, APAC -10.7% och EMEA -25.6%.

Även försäljningsminskningen förklaras av lägre efterfrågan på ventilatorer och ECMO, men dessutom påverkades försäljningen negativt av komponentbrist.

EBITA-marginalen på 20.8 (30.8) procent har minskat gradvis sedan de extrema nivåerna när försäljningen av ventilatorer och ECMO var som störst under andra halvan av 2020. Bruttomarginalen minskade till 58.9 (64.1) procent och det förklarar drygt hälften av marginalkontraktionen. Förutom den negativa produktmixförändringen finns det även en operationell hävstång i såväl COGS som OPEX med en hel del fasta kostnader. Dessutom påverkas kostnaderna av tillfälliga och förmodligen även strukturellt högre kostnader på grund av inflation och ett förvärv. Däremot minskade kostnaderna relaterade till rörliga kostnader (bonusar) till personalen.

Källa: Getinge och Murgata Equity Research

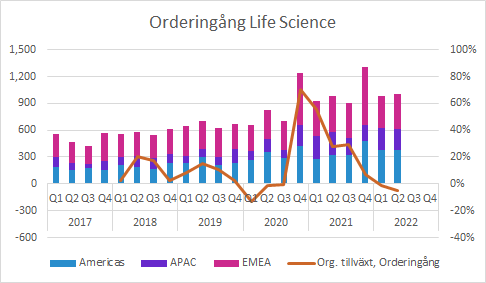

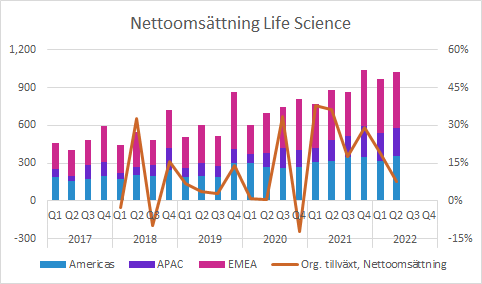

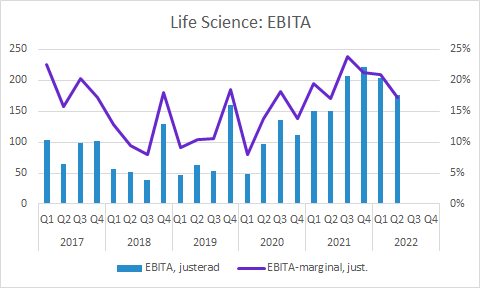

Life Science

Life Science är det minsta affärsområdet och den rapporterade orderingången ökade till 1,009 (978) SEKm, vilket motsvarar en organisk minskning med 5.3%. Det var framför allt APAC som tyngde tillväxten och den minskade med 15.9% i Q2. Americas och EMEA ökade med 1.7% respektive minskade med 4.5%.

Försäljningstillväxten var däremot stark i APAC som ökade med 25.3%. Getinge uppger att det framför allt berodde på försäljning av sterilisatorer samt förbrukningsvaror, service och reservdelar. Americas minskade med 1.7%, medan EMEA förbättrades med 7.7%. Totalt växte försäljningen organiskt med 7.7% till en rapporterad försäljning på 1,026 (882) SEKm.

EBITA-marginalen var oförändrad på 17.2 (17.2) procent, trots att bruttomarginalen försämrades med 4.2 procentenheter till 37.4 (41.6) procent. Rörelsekostnaderna minskade organiskt med 11.1%, vilket Getinge främst förklarar med lägre rörliga ersättning till medarbetare.

Sammantaget blev justerad EBITA 177 (151) SEKm i Life Science. Det är en förbättring jämfört med förra årets Q2, men en sekventiell försämring. Valutaeffekter bidrog med SEK 36m förbättring och utan de effekterna hade EBITA varit lägre än föregående år. Vi noterar även att jämförelsetalet för Q3 kommer bli betydligt mer utmanande.

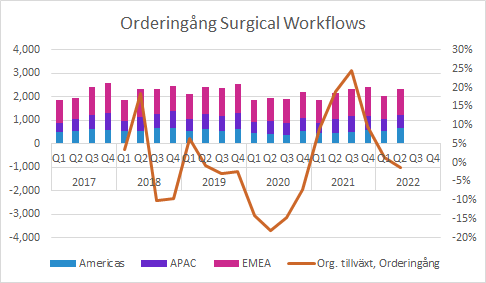

Surgical Workflows

Den rapporterade orderingången inom Surgical Workflows ökade till 2,319 (2,171) SEKm, vilket motsvarade en marginell organisk minskning på 1.2%. Americas stod för det största lyftet (27.7%), APAC minskade med 16.7%, medan EMA backade med 5.1%

Americas ökade inom alla kategorier och svagheten i APAC berodde på lägre orderingång inom Infection Control. Minskad orderingång för produkter inom operationsrum förklarar minskningen i EMEA.

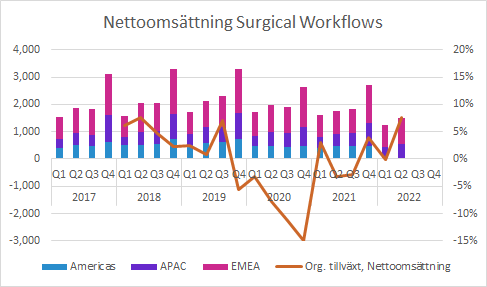

Försäljningen ökade betydligt mer än orderingången och uppgick till 2,047 (1,774) SEKm. Det motsvarade 7.6% organisk tillväxt, varav APAC och EMEA ökade med 11.4-11.8% medan Americas minskade med 2.9%. Minskningen i Americas uppges främst bero på svag försäljning inom Infection Control.

Getinge skriver också att försäljningen påverkades negativt av utmaningar i försörjningskedjan, vilket mer konkret bör innebära att bolaget inte kunde producera alla produkterna som kunderna efterfrågade.

Man kan notera att den organiska tillväxten under pandemin var negativ, eftersom de här produkterna inte är relaterade till behandling av covid eller produktion av vaccin. Därmed var det här också ett område som sjukhusen hade låg prioritet på beträffande investeringar och inköp. Vi noterar även en avtagande tillväxttakt under åren innan pandemin (2018-2019), så det ska bli intressant att se hur den här verksamheten kommer återhämta sig när läget normaliseras än mer.

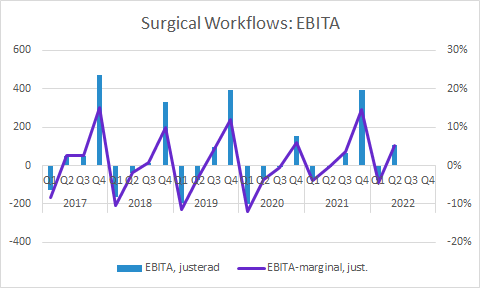

Surgical Workflows försäljning har betydande säsongsvariationer och det är ännu tydligare när man tittar på EBITA och EBITA-marginalen. Kostnaderna har inte lika påtaglig säsongsvariation och det gör att Q4 står för en stor del av årets EBITA-resultat.

Bruttomarginalen var i stort sett oförändrad på 41.7 (41.6) procent jämfört med Q2 förra året, men EBITA-marginalen förbättrades däremot till 5.4 (-0.2) procent. Justerad EBITA förbättrades till 109 (-4) SEKm, varav SEK 35m förklaras av positiva valutaeffekter. Rörelsekostnaderna minskade organiskt med 4.8% jämfört med Q2 föregående år.

Övrigt

Den 14 juni vinstvarnade Getinge. Fram tills dess bedömde bolaget att den organiska försäljningstillväxten skulle hamna i den övre delen av sitt intervall på 4-6% som gäller för 2022-2025. Vid vinstvarningen reviderades målet till 0%.

I Q2-rapporten upprepade bolaget att de förväntar sig att den organiska försäljningen ska bli i linje med den rapporterade för 2021. Efter första halvåret ligger den organiska tillväxten på -6.9%, så det krävs betydande tillväxt under de två kvarvarande kvartalen för att nå upp till 0% organisk tillväxt för helåret.

Under telefonkonferensen var ledningen förhållandevis konfident kring det, även om det alltid kan inträffa saker som gör att det inte längre blir realistiskt. Men bolaget bedömer att en stor del av de cirka 300-400 SEKm i fördröjda leveranser på grund av komponentbrist (främst inom Acute Care Therapies) kommer kunna levereras under andra halvåret. Dessutom återhämtar sig elektiv kirurgi på ett bra sätt samtidigt som influensasäsongen och möjligen även Covid-utvecklingen kan öka efterfrågan på produkter under hösten.

Fem nuvarande och tidigare anställda utreds för överträdelser av den tyska lagen om medicintekniska produkter. Getinge var förteget om detaljer under telefonkonferensen, men det är något som läggs till de redan omfattande “remedieringsåtgärderna” som vidtas efter tidigare utmaningar med kvalitetsarbetet. Vår bedömning är att det inte kommer ha någon betydande effekt, men samtidigt kan små detaljer få stor betydelse så det ökar osäkerheten något.

Murgata har för närvarande inte analysbevakning av Getinge. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Getinge hos Murgata

Mer information om Getinge finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.