Elektas vinstvarning inför Q3 2021/22

Igår vinstvarnade Elekta, släppte de viktigaste preliminära siffrorna och höll en telefonkonferens. Försäljningen kom in 7.4% lägre än analytikernas consensus som av någon anledning räknat med att det skulle bli en spektakulär återhämtning i just det här kvartalet. Istället fortsatte de globala utmaningarna som vi sett under åtskilliga kvartal även i Q3. Även marginalerna fortsatte att påverkas av de faktorerna, men analytikerna hade räknat med de högsta Q3-marginalerna på EBIT-nivå på fyra år. Orderingången, som inte påverkas nämnvärt av utmaningar med försörjningskedjan, växte valutajusterat med 8% och det var nästan i linje med analytikernas estimat.

Försäljning: Analytikernas förväntningar var för höga

Försäljningen i Q3 väntas komma in på cirka SEK 3,600m jämför med analytikernas förväntningar som enligt Infront låg på SEK 3,889m. Det preliminära utfallet var således 7.4% lägre än consensus.

Under de senaste tre åren har försäljningen i Q3 varit som lägst 0.3% lägre än Q2 och som mest 1.4% högre än Q2. Utfallet ser ut att bli -2.6% i det här kvartalet, men det hade varit en mycket spektakulär återhämtning om analytikernas förväntningar om 5.2% sekventiell förbättring hade infriats.

Förklaringen till att det är svagt just nu, eller åtminstone svagare än analytikerna förväntat sig, är att de globala utmaningarna inom leveranskedjan som bolaget talat om i åtskilliga kvartal fortsatte även i Q3 (november-januari).

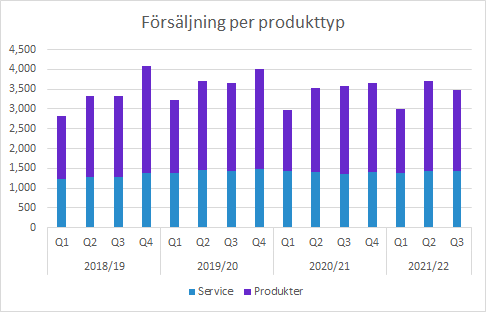

Elekta delar upp försäljningen i försäljning från produkter och försäljning från service. Service höll uppe väl och växte med 7%, vilket är högre tillväxt än den installerade basen.

Däremot minskade produktförsäljningen med 9% i Q3 jämfört med motsvarande kvartal förra året. Elekta förklarar det med att det är längre ledtider i leverantörskedjan. Under telefonkonferensen nämnde ledningen även att de globala installationsteamen för Elekta Unity och gammaknivarna påverkats negativt av pandemin medfört utmaningar med resor etc.

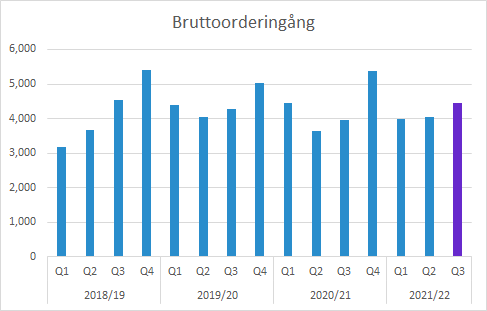

Orderingång: Nära förväntningarna

Den preliminära orderingången i Q3 var cirka SEK 4,400m, vilket motsvarar en tillväxt på 8% justerat för valuta (förra året: SEK 3,954). Här hade analytikerna förväntat sig SEK 4,471m och utfallet blev alltså 1.6% lägre än deras förväntningar.

Man kan notera att Elekta har relativt stora kvartalsvariationer och därför bör man, som Elekta alltid brukar påpeka, inte fokusera alltför mycket på enskilda kvartal.

Enligt vår uppfattning är det betydligt viktigare att orderingången håller uppe, eftersom det säger en hel del om hur marknadsläget är hos kunderna nu. Dessutom är det så att om det enbart är en tidsfråga innan ordrarna blir försäljning handlar det egentligen enbart om en förskjutning. Elekta påpekar också att orderstocken är den högsta någonsin i bolagets historia.

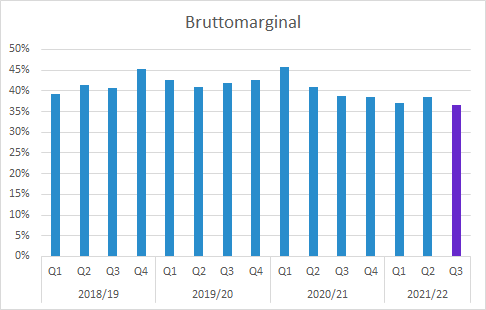

Marginalerna fortsatte att hållas tillbaka

Bruttomarginalen minskade till cirka 36.7 (38.7) procent i Q3. Höga kostnader för komponenter och logistik utgör en stor del av förklaringen. Elekta förväntar sig att situationen kommer normaliseras under andra halvan av 2022.

Med facit i hand framstår det snarare som att Q2 var ett ovanligt starkt kvartal, men just marginalerna är särskilt svårbedömda just nu. Dels på grund av att produktmix och volym påverkar marginalen, men framför allt för att logistik och komponenter både begränsar försäljning och ökar kostnaderna. När det inte är “business as usual” får Elekta ibland vidta särskilda åtgärder för att kunderna inte ska drabbas (exempelvis flygtransport av komponenter).

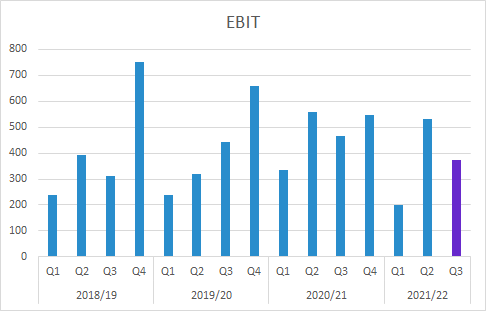

EBIT-marginalen kom in på 10.4 (13.1) procent jämfört med analytikernas förväntningar som av någon outgrundlig anledning låg på hela 14.6%. Det hade i så fall varit den högsta EBIT-marginalen i ett tredje kvartal sedan Q3 2017/18 då den uppgick till 14.8%.

Bolaget skriver i rapporten att ökade kostnader för logistik och komponenter påverkade EBIT-marginalen negativt med ungefär tre procentenheter jämfört med samma period förra året. Nedgången var 2.7 procentenheter, så rensat för de effekterna hade marginalen förbättrats trots den lägre försäljningen. Man bör dock ha i åtanke att sådant möjligen förklarar varför det blev så nu, men det är inget man bör justera för.

Våra tankar inför rapporten om två veckor

Elekta släpper som tidigare meddelat sin Q3-rapport den 24 februari kl 07.30 följt av en telefonkonferens kl 10.00.

De stora penseldragen meddelades alltså idag, men om två veckor får vi mer detaljer.

Den viktigaste frågan inför den rapporten blir, enligt vår uppfattning, att så långt det är möjligt få klarhet i huruvida utmaningarna i Q3 kommer påverka även Q4 (februari-april). Det säsongsmässigt starka fjärde kvartalet har i genomsnitt stått för 28% av årets försäljning och 38% av EBIT, så det är betydligt för helårsresultatet än exempelvis Q3 (25% av försäljningen och 23% av EBIT).

Samtidigt anser vi att det är betydligt viktigare att orderingången fortsätter att vara stark och det finns ingen anledning att tro att den skulle påverkas nämnvärt av komponentbrist och utmaningar inom logistik. Leveranserna och därmed försäljningen kommer typiskt sett 6-12 månader efter ordern lagts.

När det gäller kompensation för högre priser är det snarare något som sker gradvis eftersom Elekta offererar projekt. När väl offerten är accepterad, produktionen är igång och leveranserna planeras in är det inte så mycket Elekta kan göra för att påverka priset.

Men om leveranser (och därmed bokförd försäljning) kommer in före eller efter valborg (Q4 2021/22 eller Q1 2022/23) anser vi har en underordnad betydelse i det stora hela. Däremot kan det ändå påverka aktien eftersom aktiemarknaden tenderar att vara alltför kortsiktig i sådana här lägen.

Murgata har för närvarande ingen analysbevakning av Elekta. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Elekta hos Murgata

Mer information om Elekta finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.