C-RAD: Stark orderingång i Q2 men lägre EBIT-marginal på grund av normaliseringen

Försäljningen i Q2 ökade till 62.7 (60.5) SEKm, vilket motsvarar en valutajusterad minskning på 2%. Orderingången växte däremot med 35% justerat för valuta till 105.6 (72.3) SEKm. Bruttomarginalen expanderade till 64.9 (62.6) procent, men högre kostnader sänkte EBIT-marginalen till 1.3 (9.8) procent. De högre kostnaderna berodde bland annat på en normalisering av marknadsaktiviteterna, valutaeffekter och engångskostnader. Det bör poängteras att C-RAD har en betydande kvartalsvariation som påverkar såväl ordrar, försäljning som resultat. Man bör därför inte dra alltför långtgående slutsatser av hur det går i ett enskilt kvartal. Under det närmaste halvåret kommer såväl CEO som CFO lämna bolaget. En ny CEO är utsedd och rekryteringsprocessen för en CFO är inledd. Vi anser att det är olyckligt att byta båda befattningarna samtidigt, men tror att bolaget kommer kunna hantera situationen på ett bra sätt.

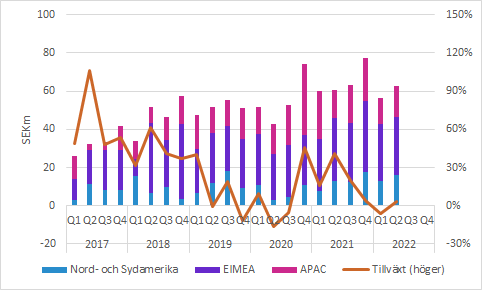

Försäljningen minskade med 2% justerat för valutor

C-RADs försäljning växte med 4% till 62.7 (60.5) i Q2, vilket motsvarade en minskning med 2% justerat för positiva valutaeffekter. C-RAD tenderar att ha stora kvartalsvariationer, så man bör inte övertolka betydelsen av enskilda kvartal eller hur de kom in jämfört med föregående år.

Nord- och Sydamerika växte med 24% till 16.1 (13.0) SEKm med god hjälp av positiva valutaeffekter (som bolaget inte kvantifierar).

EIMEA (Europa, Indien och Mellanöstern) minskade försäljningen med 7% till 30.5 (32.7) SEKm trots att även den regionen haft medvind från valutor. Men det var ett tufft jämförelsekvartal med stora leveranser för ett år sedan. Den rapporterade försäljningen för halvåret är något högre än motsvarande period 2021.

APAC (Asien och Oceanien) växte med 8% till 16.1 (14.8) SEKm, trots utmaningar med bland annat nedstängningar i Kina som påverkar verksamheten negativt. Situationen var dock betydligt bättre i Q2 än i Q1 och förbättrades gradvis under kvartalet.

Orderingången växte med 35% justerat för valuta

Orderingången i Q4 växte med 46% till 105.6 (72.3) SEKm, vilket motsvarade 35% valutajusterat. Samtliga regioner växte betydligt jämfört med Q2 förra året.

C-RAD redovisar beloppen för orderingången per region i diagramform i rapporten, men inte numerärt. Däremot uppger bolaget att tillväxten i Nord- och Sydamerika var 37%, EMEA växte med 26% och APAC ökade med 88%.

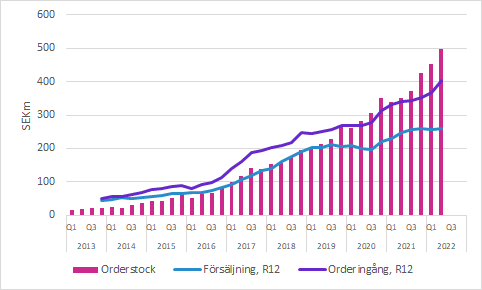

Orderstocken är ordrar som ännu inte levererats och den är rekordhög, vilket även det är ett gott tecken på kommande försäljning. Här bör man ha i åtanke att ordrar för servicekontrakt ofta kommer generera intäkter under en längre period. Det är vanligast med servicekontrakt som sträcker sig över 3-5 år, men det förekommer kontakt upp till 8 år. Därmed behöver inte en stark orderingång och en hög orderstock ha särskilt dramatiska effekter på de närmaste kvartalens försäljning.

Orderingången var betydligt högre än försäljningen och därmed ökade orderstocken till 498.6 (352.0) SEKm, vilket är en rekordhög nivå. Drygt hälften, 266.5 (171.2) SEKm, utgörs av produkter och 232.1 (180.8) SEKm är servicekontrakt.

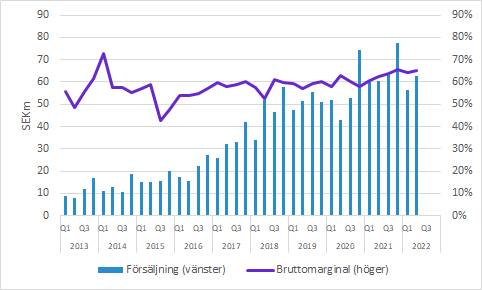

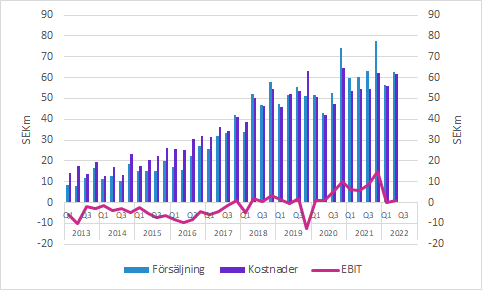

EBIT-marginalen försämrades

Bruttomarginalen expanderade till 64.9 (62.6) procent, medan EBIT-marginalen kontraherade till 1.3 (9.8) procent.

Bruttovinsten ökade till 40.7 (37.9) SEKm drivet av högre försäljning och bruttomarginal, men EBIT minskade till 0.8 (5.9) SEKm. De högre kostnaderna berodde på flera faktorer. Normaliserade marknadsaktiviteter med resor, deltagande i mässor (främst branschmässan ESTRO i Q2) och en ökning av antalet anställda till 70 (64) personer förklarar en stor del. Valutaeffekterna bidrar också till högre kostnader i SEK. Under telefonkonferensen uppgavs även att det kommande VD-bytet medfört en engångskostnad på cirka SEK 1m i Q2.

Aktiverade utvecklingskostnader ökade till 2.4 (1.2) SEKm på grund av ökade utvecklingsaktiviteter. De totala av- och nedskrivningarna uppgick till 2.5 (2.4) SEKm.

En ny VD kommer tillträda…

Den 21 juni meddelade C-RAD att Cecilia de Leeuw utsetts till VD med tillträde den 21 december. Hon har jobbat på Ericsson och är nu vice VD och affärsansvarig för telekom och konsument på konsultbolaget Tietoevry. Hon är även styrelseledamot i Kambi och Net Insight.

Samtidigt som Cecilia tillträder kommer nuvarande VD Tim Thurn lämna bolaget efter 10 år som VD och 12 år som anställd.

Vi anser att Tim har gjort ett imponerande jobb med att etablera C-RAD som en av de ledande aktörerna inom ytskanning som till en början var ett område som möjligen kunde betraktas som en intressant nisch med möjlig potential. Det är nu på väg att bli en viktig del av behandlingsprocessen inom allt fler typer av strålbehandlingar.

Samtidigt anser vi att det ofta är bra med nya erfarenheter i organisationer, särskilt som bolaget har vuxit och därmed genomgått förändringar. Vi tror att Cecilia med sina erfarenheter från större företag har möjlighet att bygga en organisation väl anpassad för bolagets fortsatta resa.

…och CFO kommer också sluta…

Mindre än en månad efter VD-bytet, den 15 juli, sade CFO Henrik Bergentoft upp sig. Han är anställd till den 15 november och ska därefter ha motsvarande position på RaySearch.

Bakgrunden är att RaySearch CFO sedan ett antal år sade upp sig och då ersattes han av en ny som tillträdde den 15 november. Redan den 5 april meddelade bolaget att han lämnar bolaget och att rekryteringen av en ny CFO inleddes. Därmed är det naturligt att Henrik med erfarenhet från branschkollegan C-RAD nu tar steget till RaySearch.

Under telefonkonferensen efter Q2-rapporten underströk Henrik att hans beslut att lämna C-RAD inte hade någonting att göra med att Tim ska sluta. Samtidigt förmodar vi att det beslutet var enklare att fatta, eftersom det ändå kommer bli förändringar på C-RAD.

…men vi anser att situationen är hanterbar

Vi anser att det är olyckligt att både CEO och CFO lämnar ungefär samtidigt och det är åtminstone opraktiskt att det sker före årsskiftet när bokslut, årsredovisning med mera ska klaras av. Men vi bedömer att det är hanterbart och båda finns tillgängliga under uppsägningstiden och kan medverka till en bra överlämning.

Cecilia kommer, i praktiken förmodligen innan hon tillträder själv, få inleda med att rekrytera en CFO. Vi hade förvisso föredragit ett överlapp för att säkerställa en god kontinuitet, men samtidigt är det naturligt att en CEO själv väljer sin CFO.

Murgata har för närvarande ingen analysbevakning av C-RAD. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om C-RAD finns på bolagssidan.

Mer om C-RAD hos Murgata

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.