C-RAD minskade försäljningen med 17% i Q2

Försäljningen minskade med 17% i Q2, vilket framför allt förklaras av den låga marknadsaktiviteten i Nordamerika till följd av COVID-19. Orderingången minskade med 3%, men orderstocken är på rekordhög nivå. Trots minskad försäljning och utmanande tider lyckades bolaget förbättra EBIT till +0.9 (-0.6) SEKm. Det förklaras dels av en hög bruttomarginal på grund av gynnsam produktmix och dels av en god kostnadskontroll till följd av pandemin.

Försäljningen minskade med 17% i Q2

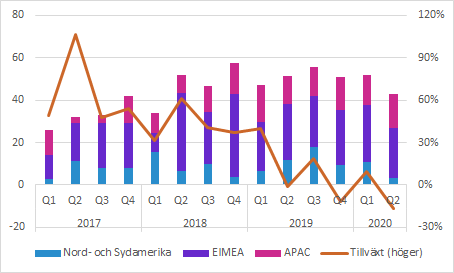

C-RADs försäljning minskade med 17% i Q2, vilket motsvarade -17% i justerat för valutaeffekter. Bolaget påverkades av COVID-19 och särskilt tydlig var effekten i regionen Nord- och Sydamerika där försäljningen föll med 72% till 3.2 (18.0) SEKm. I regionen EIMEA backade försäljningen med 9.8% till 23.8 (26.4) SEKm, medan den växte med 18.7% i APAC till 15.9 (13.4) SEKm.

Även i vanliga fall bör man inte övertolka de relativt stora kvartalsvariationerna. I det rådande läget med COVID-19 har vissa kunder inte kunnat eller velat ta emot leveranser och/eller installationer. Under telefonkonferensen nämnde bolaget att inga ordrar har cancellerats, så det är troligt att åtminstone en del av den tappade försäljningen i Q2 kommer bokföras under de närmaste kvartalen när sjukhusens verksamhet normaliseras allt mer.

C-RAD hade som vanligt en positiv grundton till de lite längre trenderna och dedikerade slutet av telefonkonferensen till att lyfta fram de positiva trenderna för strålterapi i allmänhet och i synnerhet sådana behandlingar där C-RADs produkter används.

Blickar vi tillbaka ett par år kan vi konstatera att den höga tillväxttakten från låga försäljningsnivåer gradvis kommit ner i takt med att försäljningen vuxit. Återigen bör man inte övertolka enskilda kvartal och situationen under COVID-19 bör man inte heller lägga för stor vikt vid. Samtidigt är det en påtaglig avmattning som skett under de senaste åren och det är viktigt för såväl bolaget som aktien att bolaget återvänder till tillväxt när de negativa (och de möjligen positiva) effekterna av pandemin normaliseras.

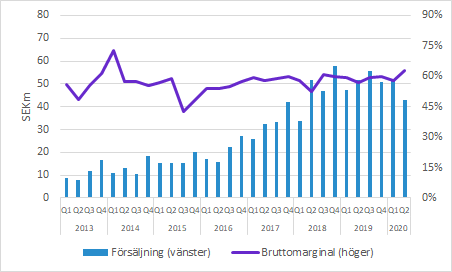

Bruttomarginalen expanderade till 62.9 (56.7) procent i Q2. Det berodde till stor del på en positiv produktmix med en stor andel Catalyst/Catalyst+ och betydligt mindre HIT-laser och distributörsprodukter.

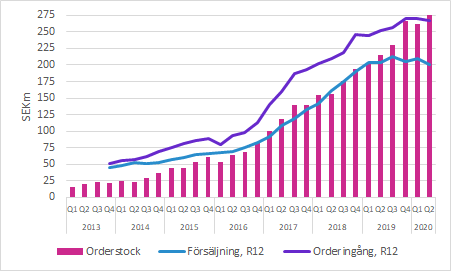

Orderingången minskade med 3%

Orderingången i Q2 minskade med 3% till 62.3 (64.1) SEKm (-4% justerat för valutaeffekter).

Högre orderingång än försäljning medförde att orderstocken i slutet av Q2 förbättrats till SEK 282.1 jämfört med SEK 261.5m i slutet av Q1.

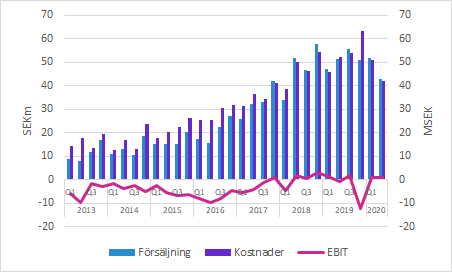

EBIT på plus i Q2 trots utmanande tider

Trots den lägre försäljningen förbättrades EBIT i Q2 till +0.9 (-0.6) SEKm, vilket till stor del förklaras av lägre marknadsföring och färre resor som ett resultat av pandemins restriktioner och kostnadskontroll i de osäkra tiderna.

Bolaget fortsätter att balansera på gränsen till lönsamhet och vår tolkning är att bolagets strategi är att satsa på tillväxtmöjligheter snarare än att maximera vinsten på kort sikt. I grafen nedan har vi inte justerat för nedskrivningen av GEMini-projektet i Q4 2019.

Aktiverade utvecklingskostnader i Q2 minskade till 0.6 (1.6) SEKm och avskrivningar relaterade till aktiverade utvecklingskostnader minskade till 1.0 (1.3) SEKm.

Övrigt

Situationen med COVID-19 var värre i början av kvartalet, men avslutningen blev betydligt bättre när restriktionerna lättade på olika marknader.

Under Q1 genomförde C-RAD en riktad emission som tillförde bolaget SEK 102m efter emissionskostnader på SEK 6m som bolaget betalat till rådgivaren Pareto.

Bolagets kassa uppgick till SEK 83.2m i slutet av Q2 och bolaget har betalat av sina långfristiga skulder som inte är relaterade till leasing. Dessutom har bolaget en oanvänd kreditfacilitet på SEK 20m.

Murgata har för närvarande ingen analysbevakning av C-RAD. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om C-RAD finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.