Raysearch: Stark tillväxt och lönsamhetslyft i Q3

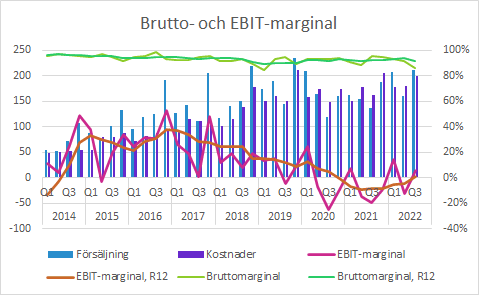

Raysearch växte med 56% till 211 (136) SEKm i Q3, vilket motsvarade 33% justerat för positiva valutaeffekter. Orderingången ökade med 71% och orderstocken uppgår nu till rekordhöga 1,715 (1,212) SEKm. EBIT vände upp till vinst på 12 (-27) SEKm, vilket motsvarade en EBIT-marginal på 5.7 (-19.5) procent. Det var trots att bruttomarginalen minskade markant till 86 (95) procent. Vi tror att det främst förklaras av en ovanligt hög andel hårdvara. Sammantaget ser Raysearch ut att ha lämnat de största utmaningarna relaterade till pandemin bakom sig och kostnadsbesparingsprogrammet börjar få effekt.

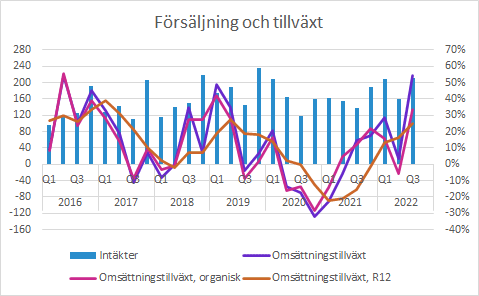

Försäljningen växte 33% valutajusterat i Q3

Försäljningen i Q3 växte med 55.6% till 210.9 (136.4) procent, vilket motsvarar 33.3% tillväxt i lokala valutor. Kvartalsvariationerna är relativt stora. Under jämförelsekvartalet (Q3 2021) var försäljningen negativt påverkad av pandemins effekter. Vi noterar också att föregående kvartal (Q2 2022) var ovanligt svagt, vilket möjligen medfört att viss försäljning från det kvartalet påverkat Q3 i positiv riktning.

Som vanligt i de här sammanhangen bör man inte fästa alltför stor vikt vid enskilda kvartal, utan snarare betrakta utvecklingen under en längre period. Försäljningens årstakt ligger nu på SEK 767m, vilket nästan tangerar toppnivån innan pandemin på SEK 777m i Q1 2020.

Den starka organiska tillväxten i lokala valutor fick även i det här kvartalet rejäl medvind från främst USD och EUR. Samtidigt har vi haft en period av enkla jämförelsetal och de kommande kvartalen blir lite mer normala.

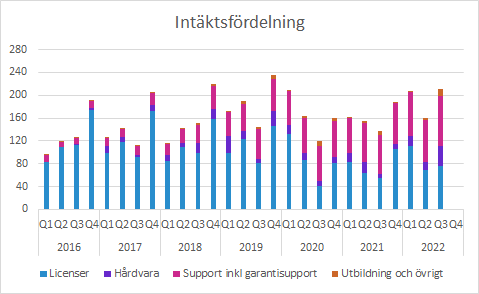

Tittar vi mer i detalj på hur intäktsfördelningen ser ut så ökade försäljningen av licenser till 76.4 (55.7) SEKm. Intäkterna från support ökade till 87.4 (67.3) SEKm och “Utbildning och övrigt” mer än fördubblades till 13.1 (6.4) SEKm.

Hårdvara hade en rekordförsäljning på 33.9 (7.1) SEKm, men det här är en typ av försäljning som RaySearch egentligen inte vill prioritera. I stort sett säljer de vidare andra tillverkares hårdvara till sina kunder till en låg marginal. Anledningen är att vissa kunder efterfrågar kompletta lösningar med mjukvara från Raysearch och datorer tillverkade av någon annan. Det här är en typ av försäljning som är viktig ur ett kundperspektiv, men det vi lägger störst vikt vid är försäljningen av licenser. Det är de som ökar den installerade basen, vilket i sin tur leder till intäkter från support och utbildning.

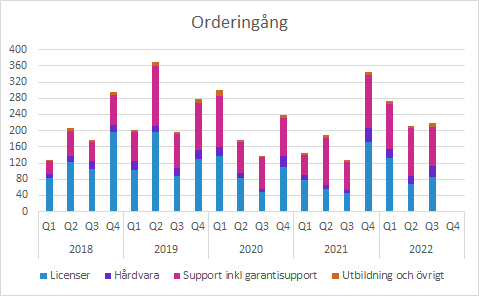

Orderingången växte med 71% i Q3

Orderingången växte med 71.4% till 219.1 (127.9) SEKm i Q3. Den höga tillväxten förklaras till stor del av ett enkelt jämförelsetal på grund av den låga orderingången under föregående år. Q3 tenderar att vara säsongsmässigt svagt på grund av semestrar, men orderingången ökade sekventiellt jämfört med Q2.

Precis som för försäljningen bör man inte lägga alltför stor vikt vid enskilda kvartal eller hur de kom in relativt jämförelsekvartalet ett år tidigare. Vi konstaterar att orderingången ser ut att återhämta sig efter två tuffa pandemiår.

De viktiga licenserna ökade till 86.0 (46.2) SEKm, Support till 97.7 (69.1) SEKm och utbildning till 9.4 (4.7) SEKm.

Precis som för försäljningen ökade orderingången av hårdvara rejält och det beror på att order och leverans ligger tidsmässigt nära varandra i projekten. Hårdvara ökade till 25.9 (7.9) SEKm och det är alltså den komponenten vi betraktar som minst viktig för RaySearch. Det är främst en service till kunderna.

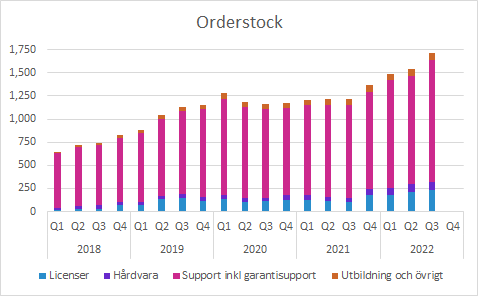

Orderstocken låg på ungefär samma nivå under pandemiåren eftersom försäljningen var ungefär lika stor som orderingången. Under det senaste året har orderingången ökat betydligt snabbare än försäljningen och därmed är orderstocken nu uppe på rekordnivån 1,715.2 (1,212.4) SEKm. Av orderstocken förväntas ca SEK 608m generera intäkter under de närmaste 12 månaderna.

Den överlägset största delen utgörs av Support (SEK 1,320.5m) och det är längre kontrakt som kommer generera intäkter under lång tid. Den här tidsmässiga skillnaden mellan ordrar och försäljning förklarar uppbyggnaden av orderstocken när bolaget växer.

EBIT vänder uppåt till positiva nivåer

Bruttomarginalen försämrades markant till 86.4 (95.3) procent och vi tror att den ovanligt höga andelen hårdvara i försäljningsmixen utför den viktigaste förklaringen till det.

EBIT förbättrades till 12.0 (-26.6) SEKm, vilket motsvarar en EBIT-marginal på 5.7 (-19.5) procent. Det finns en påtaglig hävstång i affärsmodellen som leder till att försäljningsökningen lyfte EBIT-marginalen trots betydligt lägre bruttomarginal och rörelsekostnader som ökade med 22% till 198.9 (163.0) SEKm.

Utvecklingsutgifter på 40.2 (40.0) SEKm aktiverades och motsvarande avskrivningar ökade till 50.9 (43.2) SEKm. Den rapporterade ökningen av FoU-kostnader till 62.5 (61.2) SEKm, men exkluderar vi nettoeffekten av aktiveringar minskade FoU-utgifterna till 51.8 (57.9) SEKm.

Övrigt

Kassaflödet har en betydande kvartalsvariation och efter två positiva kvartal blev rörelsekapitalet negativt i Q3. Precis som med resultaträkningen bör man se utvecklingen över en längre period. I slutet av Q3 hade bolaget likvida medel på SEK 118.2m och en nettoskuld på SEK 414.3m.

I september avgick Lars Wollung och Johanna Öberg från styrelsen. Vid en extra bolagsstämma som hölls i november valdes Günther Mårder till styrelsemedlem.

Henrik Bergentoft har nyligen tillträtt som CFO. Han kommer närmast från C-RAD och har sedan tidigare en lång erfarenhet som CFO.

Kostnadsbesparingsprogrammet fortlöper. Antalet anställda har minskat med 13% jämfört med förra året. Kostnaderna för resor och marknadsevent har varit låga under pandemin, men även om läget normaliseras i det avseendet är kostnadsnivån för sådana aktiviteter nu ungefär halverade jämfört med situationen innan pandemin.

Murgata har för närvarande ingen analysbevakning av RaySearch. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om RaySearch hos Murgata

Mer information om RaySearch finns på bolagssidan!

Mer läsning hos Murgata

- Fler intressanta bolag i Hälsovårdssektorn: https://murgata.se/bolag/

- Mer om Hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna ändå (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.