Vitrolife: Återhämtningen fortsatte i Q2

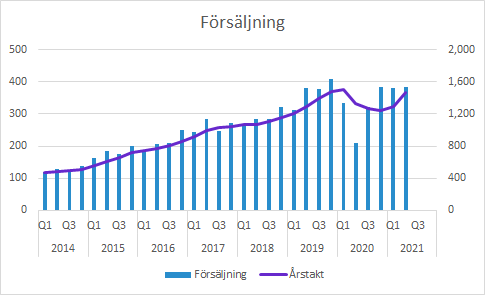

Vitrolifes försäljning i Q2 växte med 94% i lokala valutor, men det är jämfört med föregående års kraftigt negativt påverkade kvartal. Försäljningen kom in på ungefär samma nivå som i Q2 2019. IVF-marknaden som helhet har dock inte återhämtat sig helt än, men vi tror att normaliseringen kommer fortsätta. Läget i olika regioner skiljer sig åt. Vi anser att det viktigaste just nu är förvärvet av Igenomix som presenterades i förra veckan. Då uppgav bolaget även försäljning och EBITDA, men i dagens rapport framkom mer detaljer.

Vitrolifes försäljning ökade med 83% (94% i lokala valutor) till 382.0 (209.2) SEKm i Q2. Jämförelsekvartalet var kraftigt påverkat av pandemin och de här kvartalets försäljning var i stort sett på samma nivå som den som rapporterades i Q2 2019 (SEK 378.0m).

Sekventiellt är det här tredje kvartalet med försäljning på ungefär samma nivå, men det är snarare på grund av att relativt stora variationer i regioner och divisioner tagit ut varandra. Det har också varit en tilltagande motvind från valutor, så den underliggande försäljningen i lokala valutor har förbättrats mer än den rapporterade försäljningen.

Försäljning per division

Vitrolife särredovisar tre divisioner:

- Consumables

- Tillväxt 91% i lokala valutor till 233 (131) SEKm.

- Technology

- Tillväxt 72% i lokala valutor till 102 (61) SEKm.

- Genomics

- Tillväxt 239% i lokala valutor till 41 (13) SEKm.

Utanför divisionernas försäljning finns fraktintäkter som ökade till 6 (4) SEKm.

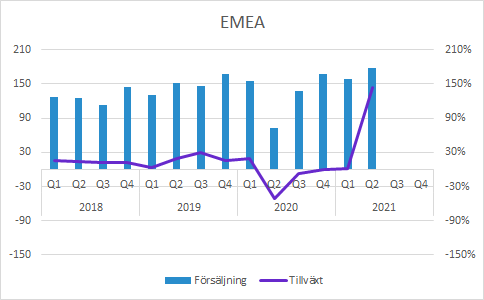

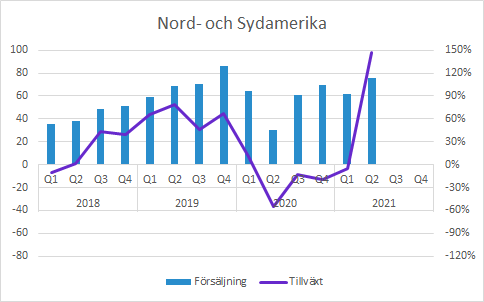

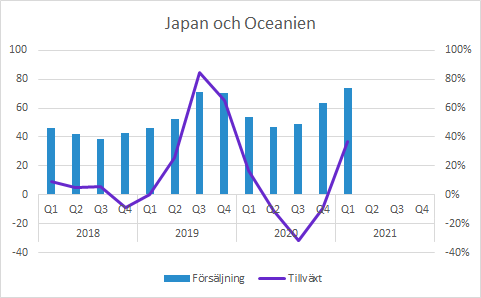

Försäljning per geografisk region

EMEA växte med 155% i lokala valutor till 178 (72) SEKm.

Nord- och Sydamerika växte försäljningen med 176% i lokala valutor till 75 (30) SEKm.

Japan och Oceanien växte försäljningen med 26% till 55 (47) SEKm.

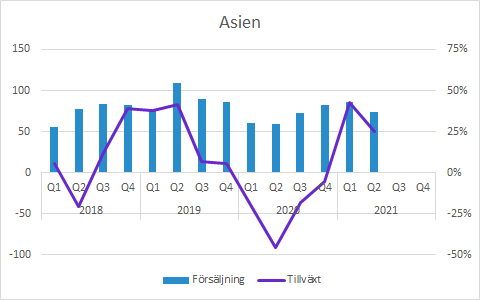

Asien växte med 32% i lokala valutor till 74 (59) SEKm.

Vitrolifes marginaler

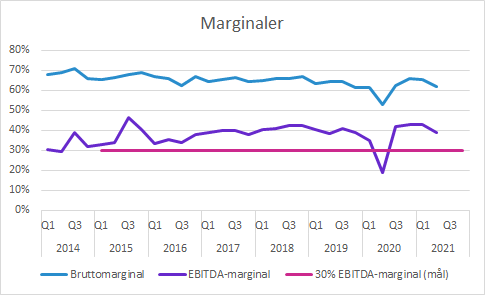

Bruttomarginalen försämrades till 62.1 (53.2) procent i Q2. Jämförelsekvartalet var svagt på grund av pandemin och i årets kvartal ingick engångskostnader relaterat till transporter på cirka SEK 3m, vilket alltså hade en negativ effekt på cirka en procentenhet.

Under telefonkonferensen nämnde bolaget även att produktmixen var ogynnsam (hög andel av produkter in om Genomics som har betydligt lägre bruttomarginal än framför allt Media) och att valutaeffekterna påverkade negativt.

EBITDA-marginalen i Q2 förbättrades till 35.2 (19.1) procent jämfört med det kraftigt negativt påverkade jämförelsekvartalet. Förutom engångskostnaderna på cirka SEK 3m som ingick i bruttomarginalen hade Vitrolife förvärvsrelaterade kostnader på SEK 11m för förvärvet av Igenomix som nyligen presenterades. Justerar vi för båda engångskostnaderna var EBITDA-marginalen cirka 39%.

Övrigt

IVF-marknaden som helhet har fortfarande inte normaliserats, men den fortsätter att förbättras och vaccinationerna är en förklaring till det. Smittspridningen är fortfarande hög på sina ställen. Vi tror att pandemins fortsatta utveckling som är osäker kommer fortsätta att påverka Vitrolife under de närmaste kvartalen, men effekterna bör rimligen avta betydligt om vi blickar framåt ytterligare några kvartal.

Det finns rimligen ett uppdämt behov av IVF-behandlingar av par som behöver hjälp med att skaffa barn, men som VD skriver i rapporten är det svårt att kvantifiera det. Vi tror att den effekten kommer gradvis och att det förmodligen kommer vara svårt att särskilja den från normaliseringen av marknaden som pågår samtidigt.

Det viktigaste just nu är förvärvet av Igenomix som vi ser som ett mycket viktigt strategiskt steg för Vitrolife och det kommer lyfta försäljningen markant.

Läs mer i vår genomgång från den 9 juli:

Vitrolife: Förvärvet av Igenomix stärker svagaste punkten

Information hos Murgata

- Vitrolifes bolagssida hittar du här: https://murgata.se/vitrolife/

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Murgata har inte offentliggjort prognoser för bolaget och har därmed inte heller någon officiell syn på aktien.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte och får inte äga aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget.

Murgata har erhållit betalning från Bolaget.