Elos lyfte resultatet trots avyttrad försäljning

Elos Medtech växte med 2% i Q3. En avyttrad del inom Life Science kompenserades av god tillväxt inom Orthopedics och Dental plus positiva valutaeffekter. Trots att försäljningsminskningen på grund av avyttringen var betydligt större än vi räknat med kom EBIT på 14.2 (11.8) SEKm in något högre än vårt estimat på SEK 13.8m. Vi kommer justera ned försäljningen inom Life Science, men sannolikt justera upp resultatprognosen på grund av högre marginaler. Vårt motiverade värde inför rapporten var SEK 115 per aktie.

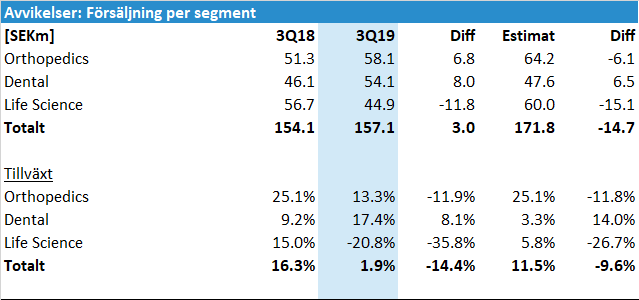

Försäljningen växte med 2% trots avyttring

Elos Medtech växte försäljningen 1.9%. Justerat för valutakurser var den -1.3%, men jämförelsekvartalet inkluderar en numera avyttrad verksamheten. Uppenbarligen har försäljningen inom den verksamheten varit betydligt större än vi räknat med. Därmed blev den totala försäljningen betydligt lägre än vi räknat med. Men förändringen drevs dels av tillverkningen inte var relaterad till Medtech och dels av att lönsamheten var svag. Det innebär att vi kommer få sänka försäljningsestimaten relaterade till Life Science, men det kommer nästan helt kompenseras av högre marginaler.

Life Science minskade försäljningen med 20.8%. Hur stor del av detta som beror på förändringen relaterad till Bruel & Kjaer som bolaget skrev om i Q1-rapporten kommer vi försöka få en bättre bild av.

Orthopedics och Dental växte med 13.3% respektive 17.4%. Dental kom in högre än våra estimat, medan Orthopedics som haft en mycket god utveckling under åtskilliga kvartal kom in lägre.

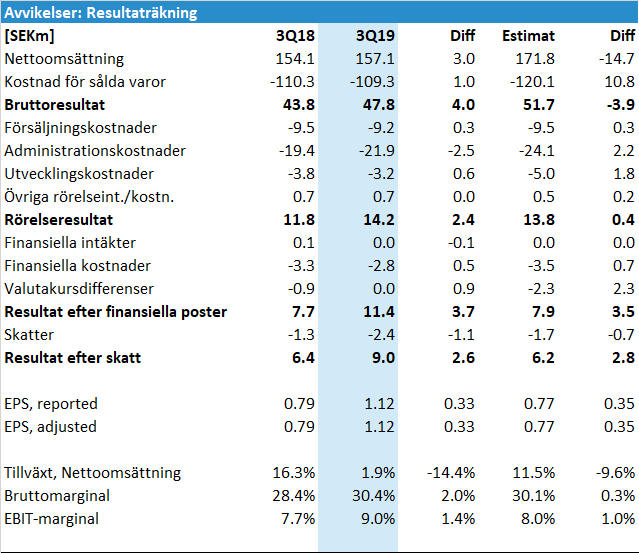

Resultatförbättring trots lägre försäljning

EBIT förbättrades till 14.2 (11.8) SEKm, vilket var något högre än våra förväntningar på SEK 13.8m. EBIT-marginalen expanderade till 9.0 (7.7) procent jämfört med våra förväntningar på 8.0%. Nästan hela marginalexpansionen på EBIT-nivå förklaras av högre bruttomarginal, vilket vi antar till stor del beror på den avyttrade verksamheten med låg lönsamhet.

Samtliga operationella kostnaderna var lägre än vår prognos och såväl försäljnings- som utvecklingskostnader var något lägre än jämförelsekvartalets.

Utbyggnad av fabriken i Skara

Tidigare idag meddelade Elos att de beslutat om att bygga ut fabriken i Skara (Elos Medtech Microplast). Den ingår i affärsområdet Life Science och det är den enda fabriken som tillverkar formsprutade plastprodukter. Det är typiskt produkter med höga krav på som används inom exempelvis diagnostik eller andra områden som kräver hög precision eller renhet.

Fabriken som är på totalt 3,300 kvadratmeter kommer utökas till 5,700 kvadratmeter. Det innebär att produktionsytan kommer fördubblas. Bolaget uppger att den initiala investeringen kommer uppgå till SEK 40m. Arbetet med utbyggnaden kommer startas innan årsskiftet och utbyggnaden väntas bli klar under första halvåret 2021.

När vi besökte fabriken lyftes frågan om kapacitetsproblem. Bolaget nämnde att det finns ytterligare utrymme för tillväxt, men att det skulle kunna bli aktuellt längre fram. Uppenbarligen är utvecklingen så positiv att det är dags att bygga ut. Vi räknar inte med att det kommer bli kapacitetsbrist innan tillbyggnaden är klar.

Vi ser positivt på tillväxtmöjligheterna inom det här segmentet. Det är än så länge ganska liten del av Elos verksamhet, men det finns betydande tillväxtpotential. Dessutom är marginalerna betydligt högre än för koncernen som helhet, så det bör kunna bidra till att lyfta marginalerna ytterligare på sikt.

Sammanfattning av vårt initiala intryck av rapporten

Den största avvikelsen jämfört med våra förväntningar var att den avyttrade verksamheten hade så pass hög försäljning, men trots detta lyckades bolaget slå vår prognos och rapportera betydande resultatförbättring jämfört med föregående år.

Vi kommer justera ned försäljningen inom Life Science på grund av att den avyttrade verksamheten uppenbarligen haft högre försäljning än vi trott. Samtidigt har lönsamheten inom den verksamheten varit låg och i kombination med ambitiös kostnadskontroll är det troligt att vi kommer justera upp våra vinstprognoser.

Vårt motiverade värde inför rapporten var SEK 115 per aktie.

Du hittar även mer information på bolagssidan!

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte och får heller inte äga aktier i Elos Medtech.

Murgata sponsras finansiellt av bolaget för bland annat analysbevakning.

Läs mer om Murgatas hantering av intressekonflikter med mera här.