Vad kan vi lära oss av tidigare krascher?

Just nu råder det stor osäkerhet på börsen och vi har sett en kraftig nedgång på kort tid. Kan man lära sig något av historien? Vi har tittat närmare på IT-bubblan och Finanskrisen, men hittills har fallet haft större likheter med “den svarta måndagen”, även kallad oktoberkraschen 1987. Men risken är stor att vi går in i ett annat läge nu.

Kan man verkligen lära sig av historien?

Börsen reagerar på händelser och förändrade förväntningar i omvärlden. Läget förändras hela tiden och det finns inget facit att gå efter.

Samtidigt uppstår det olika situationer som liknar tidigare händelser. Sådan erfarenhet ger referensramar som kan hjälpa till att förstå var man befinner sig och kanske också ge viss vägledning till vad som skulle kunna hända framöver.

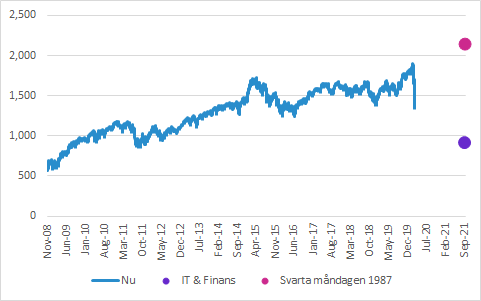

Här tittar vi på OMXS30 som är etablerat och har lång historik. Visst var exempelvis Ericsson tungt i index under IT-kraschen, men det är ändå ett mått på vilka värden som försvann på börsen oavsett hur fördelningen såg ut mellan olika aktier.

IT-bubblan och Finanskrisen: Börsen halverades

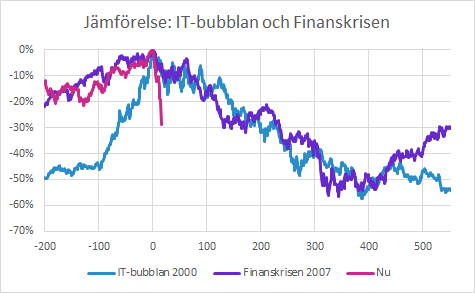

IT-bubblans topp föregicks av en kraftig uppgång. Ungefär 100 dagar innan toppen nästan dubblerades börsen. Efter toppen hade börsen tappat 50% efter cirka 400 dagar. I stora drag tog det alltså cirka 500 dagar att återvända till utgångsläget.

Börsen gick starkt även inför Finanskrisens topp. Men där var utgångsläget snarare 20% lägre än toppen jämfört med 50% lägre inför IT-bubblan.

De bakomliggande orsakerna till IT-bubblan och Finanskrisen var olika och börsrörelserna innan toppen skiljde sig också åt.

Men det är intressant att notera att förloppet efter toppen blev väldigt lika. Det tog ungefär 400 handelsdagar för börsen att tappa drygt 50% från toppen.

Likheter och skillnader med nuvarande situation

Börsen gick bra innan toppen för knappt en månad sedan, men väldigt långt ifrån hysterin vi såg under IT-bubblan. Därmed är börsutvecklingen inför toppen mer lik den vi såg inför finanskrisen.

Men det finns en väldigt viktig skillnad. När toppen väl nåddes fick både IT-bubblan och Finanskrisen ganska odramatiska förlopp initialt. Det tog mer än 100 dagar innan börsen hade tappat 20% (det som brukar definieras som “bear market”).

Förloppet vi sett nu har varit betydligt snabbare och det tog cirka två veckor att nå “bear market”. Alla situationer är olika, men man kan konstatera att det initiala förloppet efter toppen i varje fall inte ser ut som under IT-bubblan och Finanskrisen.

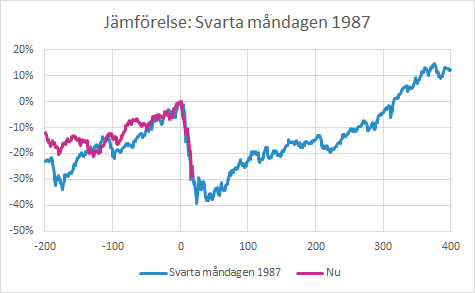

Den svarta måndagen 1987: Snabbt ner och snabbt upp

Den svarta måndagen eller oktoberkraschen inträffade 1987 och fick ett mycket snabbt förlopp. Kommentatorer försöker alltid leva upp till förväntningarna om att alltid ha förklaringar till allt som sker på marknaden.

Det går nästan alltid att hitta en handfull faktorer som skulle kunna leda till en brutal krasch på marknaden. Så var det då också, men så här i efterhand kan man nog konstatera att psykologi var viktigare än exempelvis ekonomiska data.

Flockmentalitet och datorer spelade sannolikt också en roll i händelseutvecklingen. De bakomliggande orsakerna spelar inte så stor roll för att begripa sig på den nuvarande situationen.

Skräcken spred sig över världen måndagen den 19 oktober 1987. När förloppen blir så här snabba tenderar de att bli självförstärkande. Dels på grund av människors inneboende flyktinstinkt och dels av tekniska faktorer som tvångsförsäljningar och olika positioner som måste likvideras för att hantera risk.

Det fanns alltså inte så starka ekonomiska orsaker till börsnedgången. Samtidigt var nedgången så pass snabb att den inte hann få så stor inverkan på konsumtion och investeringar. Därmed kunde läget normaliseras och börsen återhämtade sig relativt snabbt.

Likheter och skillnader med nuvarande situation

Precis som nu gick börsen upp månaderna innan, men så blir det ju när man utgår från toppen. Nu som då hade börsen gått upp cirka 25% månaderna innan (20% till toppen). När toppen väl infunnit sig blev fallen relativt dramatiska. Händelseförloppen efter toppen är slående lika och det går nästan inte att skilja kurvorna åt.

Det hade rapporterats om coronaviruset åtminstone en månad innan toppen, men aktiemarknaden gick ändå upp under den pågående rapportsäsongen.

Plötsligt bestämde sig aktiemarknaden för att ta situationen på allvar. Det blev allt tydligare att det inte enbart handlade om konsumtion och produktion i Kina och att såväl viruset som de ekonomiska konsekvenserna av det skulle komma att påverka en stor del av världen.

Det ledde till en omedelbar sentimentsförändring som har vissa likheter med paniken som uppstod under den svarta måndagen 1987, även om fallet den första dagen inte var lika kraftigt.

Likheterna mellan de två förloppen är alltså slående när det gäller det initiala skedet som vi befinner oss i nu. Men det finns tyvärr en viktig skillnad. Den här gången ser det nämligen ut som vi kommer få betydande realekonomisk påverkan på ett mycket konkret sätt i en stor del av världen.

Tänk om historien skulle upprepa sig!

Är man positivt lagd kan man dra paralleller till den svarta måndagen 1987 (oktoberkraschen). Så här långt är indexrörelserna slående lika. Blickar vi framåt 400 handelsdagar från toppen handlades börsen 12% över toppen. Från nuvarande läget med en nedgång på 28% från toppen skulle det i så fall finnas hela 55% uppsida fram till hösten 2021.

Den som är lite mer negativ skulle kunna tänka sig att utvecklingen blir lika deprimerande som under IT-bubblan och Finanskrisen, det vill säga ett fall på ungefär 50% från toppen. Vi har redan avverkat en hel del, men det skulle innebära ytterligare 34% nedsida från dagens nivå. Tar det lika lång tid som på den tiden (cirka 400 dagar) väntar alltså en väldigt trist period fram till hösten 2021.

Men frågan är vilken historik…

Man brukar säga att historien inte upprepar sig, men den rimmar. Men vad ska man dra för slutsats av det här? Det är ju väldigt stor skillnad på +55% och -34%. Och det är egentligen värre än så, för det kan ju bli ännu bättre eller ännu sämre än då. Och så klart någonstans emellan!

Slutsatsen är alltså inte att börsen ska upp eller ner. Det är betydligt viktigare att inse att den här typen av situationer är genuint osäkra. Det kan bli väldigt stora rörelser och hur man agerar kan ha en mycket stor inverkan på sina investeringar.

Vad tror jag då?

Jag försöker tvinga mig själv att inte ha några förutfattade meningar om index. Jag tycker nämligen att det har ett särskilt egenvärde att inte låsa fast mig vid ett visst scenario. Jag är bättre på att analysera enskilda bolag än att bedöma den här typen av makrohändelser. Även framträdande “makroexperter” och “strateger” har påfallande ofta fel, så ödmjukhet är viktigt.

I skrivande stund anser jag att börsen agerat i panik så här initialt. Men till skillnad från den svarta måndagen 1987 anser jag att det finns goda skäl för det. Det är uppenbart att den här situationen redan har fått en tydligt negativ inverkan på den reala ekonomin.

Situationen med COVID-19 i Kina är på väg åt rätt håll, men det kommer dröja ytterligare ett tag innan läget i Europa och USA förbättras. På det ekonomiska planet agerar regeringar och centralbanker mycket kraftfullt, men frågan är om det räcker för att hålla ekonomin under armarna i det här läget. Låt oss hoppas det. Annars kommer nog den där kurvan kunna fortsätta ner ett tag till.

Fortsätter det i så fall ner lika snabbt som det har börjat eller blir processen lika utdragen som under IT-bubblan och Finanskrisen? Och hur långt ner ska vi i så fall? Jag vill inte ge specifika gissningar, men börsen brukar ligga på förhand. När det ser som allra mörkast ut kommer det vara köpläge. Problemet är att det är först i efterhand som man får reda på vid vilken tidpunkt det var som värst. Då kommer börsen redan ha stigit kraftigt.

Det uppstår alltid intressanta lägen i den här typen av situationer. Den som agerar och har rätt (på grund av tur och/eller skicklighet) kommer så klart få en väldigt mycket bättre avkastning än den som har fel (på grund av otur och/eller oskicklighet).

Med min nuvarande privata positionering kan jag leva med att börsen dyker 34% (eller mer) och att den går upp 55% (eller mer) fram tills hösten 2021. Inget av fallen skulle få några allvarliga konsekvenser på livet, även om det är trist när portföljen backar. Eller för den delen inte hänger med index upp i tillräcklig omfattning. Man ska ju som bekant alltid vara beredd att förlora en stor del av kapitalet som man har på börsen.

Men lyssna inte på andra. Det allra värsta är att satsa alltför mycket på att börsen ska röra sig uppåt (eller nedåt) och att det sedan visar sig att man haft fel. Bilda dig en egen uppfattning och tänk igenom hur just din ekonomiska situation ser ut och hur den skulle påverkas av olika utfall.

Jag skrev lite om det när IT-bubblan “firade” 20-år för en vecka sedan. Läs mer här!

Björn Olander

Aktieanalytiker

Murgata Equity Research