Toppentider för 20 år sedan!

För 20 år sedan toppade börsen under perioden som senare skulle komma att kallas för IT-bubblan. Just då var det ingen som visste att börsen toppade och det skulle dröja ett bra tag innan folk fick se sina besparingar åka rakt ner i källaren. Allt blir så mycket enklare med facit i hand, men ska man verkligen lära sig något av den tiden är det bra att sätta sig in i hur det tänktes snarare än hur det blev. Hur korkade var investerarna på den tiden egentligen? Är vi så mycket smartare idag?

Toppentiden

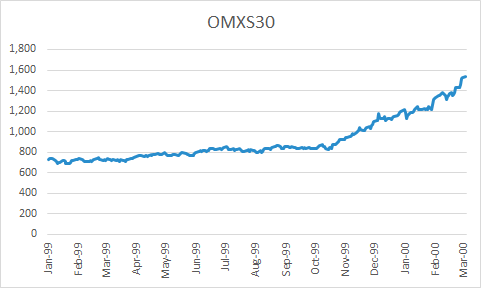

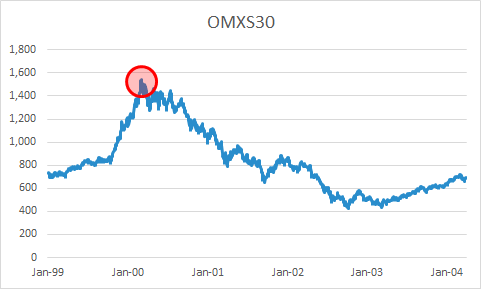

Datumet som etsats sig fast i mitt minne är 6 mars år 2000. Det var då bredare index som OMXS PI och inte minst det då så populära Affärsvärldens Generalindex toppade. Tittar man på OMXS30 toppade faktiskt både stängningskursen och toppnoteringen intradag den 7 mars. Om inte annat får det bli en bra anledning att publicera det här en lugn lördag istället för en hektisk börsfredag. De olika indexen i USA toppade på andra dagar kring de här datumen. Men poängen är att toppen var väldigt odramatisk. Det var inte någon skarp uppgång eller nedgång kring just de här datumen för 20 år sedan.

Mossiga domedagsprofeter

Det finns alltid folk som varnar för att aktiemarknaden ska gå ner rejält. En del får rätt, men de har ofta haft fel under lång tid. En del har fel i sak, men får rätt när börsen faller av någon annan anledning. I praktiken brukar marknaden gå upp på lång sikt, men då och då blir det mer eller mindre kraftiga fall längs vägen.

Det sägs att marknaden alltid har rätt och så blir det ju definitionsmässigt när man använder den som facit. Under den tid som senare kom att kallas för IT-bubblan framstod de som varnade som allt mossigare ju längre tiden gick och framför allt – ju högre aktiekurserna nådde.

Den nya ekonomin

Möjligheterna med internet och mobiler visste inga gränser och det var en sprudlande entusiasm, kreativitet och framtidstro när mänskligheten skulle gå in i det nya årtusendet. En liten detalj som var relaterat till just millennieskiftet och IT var att en enorm mängd datorprogram behövde uppdateras inför “Y2K”. Datorer som använde året “99” istället för 1999 skulle kunna räkna fel på 100 år när 2000 blev år “00”.

Det blev en intensiv aktivitet för IT-konsulterna när alla program skulle uppdateras och ersättas för att förhindra att banker blev blåsta på pengar, elnätet skulle kollapsa, flygplan ramla ner från himlen och alla möjliga och omöjliga katastrofer.

Med facit i hand

Det var säkerligen befogat och att uppgradera och utveckla IT-system alldeles oavsett exponeringen mot just “Y2K”. Utvecklingen skedde i rask takt och internet och mobiltelefoni har så klart också förändrat våra liv i grunden. 20 år är egentligen inte så långt tid, men det som då mest var futuristiska tankar är idag självklarheter som ingen ens tänker på att de använder.

Först till kvarn!

I den här “nya ekonomin” med bas i internet tycktes skalbarheten vara i det närmaste oändlig. De som växte snabbast skulle få ett betydande “first-mover advantage”, vilket medförde skalfördelar som i praktiken skulle innebära att marknaden skulle domineras av ett fåtal mycket lönsamma aktörer. Det drev på en hysteri i alla möjliga dimensioner som inte var hållbar rent fundamentalt.

Med facit i hand

Det var det galna tider och allt drevs för långt. Men vi kan konstatera att det nu finns ett antal globala aktörer som dominerar sina nischer. De är mycket lönsamma med stora inträdesbarriärer för mindre utmanare som försöker hota deras positioner.

Fundamenta inget starkt fundament

Värderingarna under IT-bubblan var inte särskilt enkel att motivera på solid fundamental grund. Men som så ofta i finansbranschen såg man till att anpassa verkligheten (fundamental grund) till kartan (aktiemarknadens “facit”) istället för tvärt om.

Nyckeltal av typen försäljning per anställd kan vara bra för att se hur mycket varje IT-konsult drar in i genomsnitt. Vänder man på resonemanget kan man också tänka sig att fler konsulter gör att man kan dra in högre försäljning. I sådana tabeller finns det plats för fler kolumner, så varför inte börsvärde/anställd.

Med samma logik kan man jämföra bolags värdering med hur många anställda de har. Då ligger det nära till hands att dra slutsatsen att fler anställda motiverar ett högre börsvärde. Så oavsett hur mycket som faktureras per anställd, hur stor vinsten var och framför allt hur uthålliga de nivåerna var fanns det en drivkraft att ha fler anställda.

Att fler anställda kan leda till högre kostnader och lägre vinst var inte en hälsosam kombination med att börskurserna pumpades upp.

Med facit i hand

Aktiemarknaden kritiseras ofta för att den är alltför kortsiktig och kvartalsfokuserad istället för att blicka framåt. De som tjänade de stora pengarna under uppgången var de som verkligen blickade framåt och såg vilka markanta förändringar samhället stod inför. De har till stor del fått rätt, även om de framtida vinsterna inte kunde motivera värderingarna.

Det är inte alltid “räknenissarna” är tillräckligt visionära och det är inte alltid visionärerna räknar tillräckligt noga. Så är det idag också. Jag ser en hel del bolag som drivits upp på grund av en tilltalande “story” med estimat och värderingar som inte varit särskilt väl underbyggda. En del korthus har fallit ihop, andra kommer falla ihop, men många av dessa bolag kommer visa sig vara bra investeringar.

Allt är relativt

När vissa aktier dras upp blir andra relativt billigare. Den mekanismen bidrog till att aktiekurserna pumpades upp tills de implicita förväntningarna uppenbart inte kunde motivera värderingarna.

Det är ju lätt att säga i efterhand, men det fanns tankar bakom värderingarna som gjorde att det framstod som ganska akademiskt att argumentera för att värderingarna inte var hållbara. Det är ju nämligen så att rimliga multiplar på historiska eller närliggande estimat beror på vilka långsiktiga antaganden som görs. Samma sak är det med exempelvis DCF-värderingar som är känsliga för såväl långsiktiga antaganden om parametrar som räntor och riskpremier.

Den ökade riskbenägenheten drog även upp kurser och värderingar för exempelvis biotech-bolag. De hade liksom många IT-bolag höga kostnader och väldigt hypotetiska vinster långt senare, så de tilltalade den tidens investerare när de breddade sitt letande utanför IT-sektorn.

Med facit i hand

Relativvärdering används idag också. Det är vanligare att argumentera för att aktien för bolaget X ska upp eftersom den är billigare än bolaget Y än tvärt om. Även om relativvärdering kan kritiseras är ju världen trots allt relativ i vissa avseenden. Utan att teoretisera för mycket kan man hävda att det är rationellt att köpa en “bra aktie” och sälja en “dålig aktie” när man ser över sin portföljsammansättning.

“The only way is up” eller “Highway to hell”?

Som bekant slutade det här inte så bra, men det tog lång tid innan det började göra ont på riktigt. Även långt efter börsen toppat gick det att “köpa dippen”, men när det sedan gick nedåt på allvar brände sig många. Det visade sig bli väldigt många “dippar” man inte borde köpa under de där tre åren som följde efter toppen för exakt 20 år sedan.

Många hade “blivit rika” på kort tid. En och annan klev väl ur på toppen utan att gå in i marknaden igen, men det var betydligt fler som blev aktieintresserade på toppen och blev av med en stor del av sitt kapital. Och en hel del “spelade bort” betydligt mer än så. I vilket fall som helst var det spännande, intressanta och lärorika tider!

Med facit i hand

Idag är faktiskt OMXS30 inte så långt ifrån nivåerna vid IT-bubblans topp. Har inte börsen kommit längre på 20 år? Jo, utdelningarna är inte medräknade i det här indexet, så avkastningen har varit positiv även mätt från IT-bubblans topp.

För dem som inte var med då är det nog svårt att föreställa sig upplevelsen av att index kunde falla från i storleksordningen 1500 till 500. Skulle det kunna hända igen? Det där var ju en galen tid och marknaden har lärt sig av sina misstag?

Ja, vi har lärt oss en hel del och börsen kommer inte gå ner av samma anledning. Men att bara avfärda den tidens investerare som korkade och tro att vi är mycket smartare idag är nog ett misstag. Nya generationer har inte samma erfarenhet och människors grundläggande drivkrafter har inte förändrats så mycket.

Man bör helst ha rätt om “vart”, “när” och “hur mycket”

Den som navigerar på aktiemarknaden bör vara lyhörd och inte alltför fast i sin syn. Det är lätt att benhårt vilja “följa sin strategi” osv, men den som navigerar på aktiemarknaden bör vara lyhörd och flexibel. Vart börsen ska ta vägen (upp eller ner), när den kommer göra det och framför allt hur mycket är svårt. Och det är särskilt viktigt att inte dras med i hysteri oavsett om den för stunden är åt det positiva eller det negativa hållet.

Det är betydligt enklare att analysera enskilda bolag än bedöma börsen som helhet. Samtidigt påverkas enskilda bolag mycket av hur börsen som helhet går. För de allra flesta gör man klokt i att inte “gissa börsen” utan istället fokusera på vilka bolag man ska äga. Samtidigt kan det vara klokt att fundera på hur man vill allokera portföljen mellan sektorer, geografiska marknader och andra tillgångar än aktier.

Man kan så klart även välja att stå utanför marknaden helt eller delvis, om inte annat för nattsömnens skull. Om man jämför sig mot något index är det spekulativt att försöka tajma genom att hoppa in och ut ur marknaden, men som privatperson kan man ju välja att strunta i om man går bättre eller sämre än något index. Men de allra flesta gör de klassiska misstagen att sälja när det känns som värst (det är ofta då börsen bottnar) och köpa när alla är som mest positiva (det är ofta då börsen toppar).

Precis så var det för 20 år sedan. Det var “toppentider” och det fanns inte många moln på himlen. Någon gång längre fram kanske jag återkommer med lite mer personliga reflektioner om hur jag upplevde och agerade på den tiden. Det sägs att “man lär sig av sina misstag”, men det är kanske ännu bättre att lära sig av andras?

Björn Olander

Aktieanalytiker

Murgata Equity Research