Sectra: Försäljningen växte 15% i Q3, men orderingången minskade desto mer

Sectras orderingång backade med 26.5% i Q3, men försäljningen växte valutajusterat med 15.0%. Situationen är mer normal nu än under förra räkenskapsåret som var mer påverkat av pandemin. Försäljningens årstakt har fortsatt upp under pandemin trots en hel del störningar som fortfarande påverkar delar av verksamheten. Orderingången har legat betydligt högre än försäljningen i årstakt, men är nu nästan i nivå med försäljningen. Flera faktorer förklarar en viss marginalpress, men EBIT-marginalen på 22.2% i Q3 är betydligt högre än målet på minst 15%. Sectra satsar mer på tillväxt än att höja marginalerna på kort sikt och det kan hålla nere marginalerna närmaste tiden.

Försäljningen upp och orderingången ned

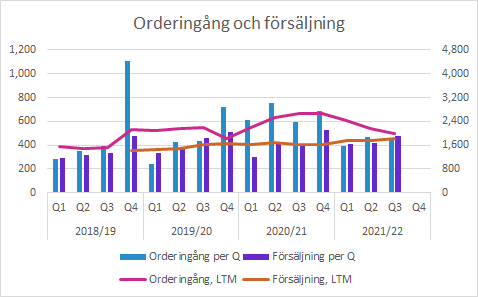

Orderingången i Q3 minskade med hela 26.5% till 439.6 (598.0) SEKm. Under 2020/21 var orderingången betydligt högre än försäljningen. Dels på grund av att försäljningen hämmades av pandemin (året inleddes i maj 2020), men också för att orderingången var betydligt högre än föregående år (2019/20).

Försäljningen i Q3 växte med 20.8% till 476.2 (394.2) SEKm, vilket justerat för positiva valutaeffekter motsvarar 15.0% i lokala valutor. Imaging IT Solutions som är det största området hade högre tillväxt, medan Secure Communications tyngde tillväxten i kvartalet. Se nedan för mer detaljer om segmenten.

Tittar vi på årstakterna (LTM) har orderingången nästan kommit ner till motsvarande nivå för försäljningen. Sectra håller på att styra om sin verksamhet till mer SaaS (software as a service) och det kommer leda till en större volatilitet för ordrar. Fleråriga kontrakt med höga belopp kan ha stor betydelse för orderingången i enskilda kvartal och om det blir många i ett kvartal och färre i ett annat blir det stora kvartalsvariationer.

Däremot bör den bokförda försäljningen bli betydligt stabilare eftersom intäkterna kommer in löpande under kontraktsperioden. En stor order för fem år kan alltså få en stor inverkan på orderingången i ett enskilt kvartal, medan försäljningen kommer spridas ut över 20 kvartal.

Det förklarar dock inte dynamiken som vi sett under senare tid. Under årets tre första kvartal har orderingången legat nära försäljningen och i Q3 var orderingången något lägre än försäljningen. Som vanligt i dessa sammanhang bör man inte fokusera alltför mycket på enskilda kvartal, men i det lite längre perspektivet kan man konstatera att orderingångens årstakt nu är lägre än före pandemin.

Samtidigt har försäljningen ökat gradvis under pandemin. Möjligen har det funnits vissa positiva aspekter av pandemin (behov av förbättrad IT-infrastruktur på grund av förändrat arbetssätt), men nettoeffekten av pandemin har nog trots allt varit negativ för Sectra.

I Q1-rapporten nämnde Sectra att leveranser från Q2 och Q3 tidigarelagts till det kvartalet. Nu när både Q2 och Q3 passerat skulle man kunna dra slutsatsen att Q1 dopades (i enlighet med vad bolaget skrev då), men att Q2 och Q3 egentligen var bättre än de rapporterade siffrorna visar. Under telefonkonferensen efter Q1-rapporten kvantifierades effekten av de tidigarelagda leveranserna till cirka SEK 34m på försäljningsraden. Den här aspekten togs inte upp under det här kvartalets telefonkonferens.

Kostnader och marginaler

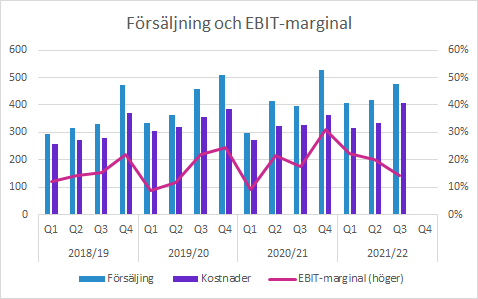

Kostnaderna har varit ovanligt låga under pandemin på grund av färre resor och konferenser. Aktiviteterna tilltar nu, vilket innebär att kostnaderna kommer upp jämfört med föregående år. Under telefonkonferensen framhöll dock bolaget återigen att ett förändrat arbetssätt innebär att de kostnaderna inte återkommer till samma nivå.

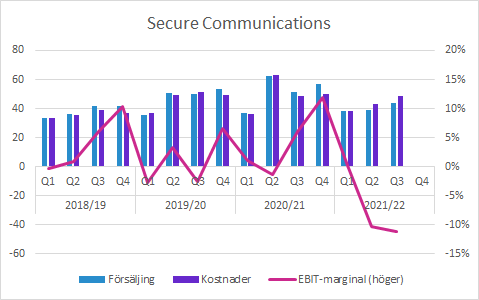

Samtidigt satsar Sectra på tillväxt. Inom Imaging IT kan marginalerna tyngas av geografisk expansion (nyligen genomförda och möjligen tillkommande länder). Ökade kostnader inom Secure Communications har ännu inte lyft försäljningen i motsvarande utsträckning.

På kort sikt kan sådana aspekter tynga marginalerna, även om bolagets mer långsiktiga vision är att lyfta marginalerna ytterligare. Molnbaserade lösningar och mjukvaruprodukter tenderar att vara skalbara.

Vår uppfattning är att finansiella mål har ett mycket begränsat värde för investerare och att analytiker ofta lägger alltför stor vikt vid att diskutera sådana. Sectras EBIT-marginal har kommit ned något under de senaste kvartalen, men årstakten på 22.2% är långt över miniminivån på 15%.

Om och när de ska höja den nivån anser vi är irrelevant om det inte beror på att verksamheten utvecklas i fel riktning. Ur vårt perspektiv får de gärna ligga under 15% om det beror på värdeskapande investeringar i verksamhet som tynger marginalerna på kort sikt.

Segment

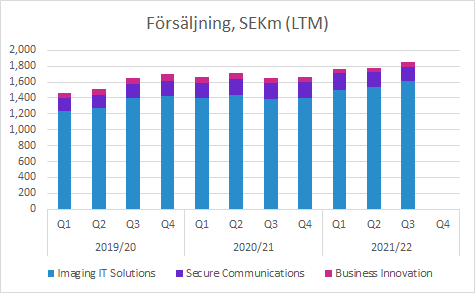

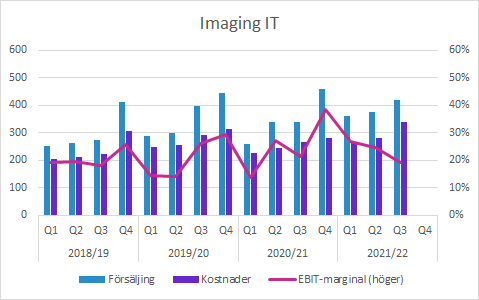

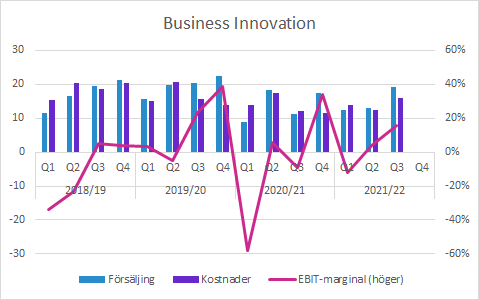

Imaging IT är det största segmentet och i nedanstående figur framgår den relativa storleken jämfört med Secure Communications och Business Innovation. Utöver och de tre segmenten ingår “Övrig verksamhet” och “Koncernelimineringar” som brukar ha en svagt negativ nettoeffekt.

Årstakten (LTM = last twelve months) har legat mellan 1,600-1,800 SEKm under två år, men trots en viss kvarvarande effekt från pandemin överskreds det intervallet i Q3. Valutaeffekterna har, som nämnts ovan, vänt uppåt och det bör också påverka tillväxten positivt under de närmaste kvartalen som det ser ut nu.

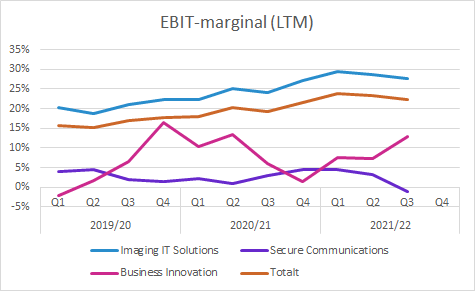

Imaging IT Solutions har alltså högst försäljning och det har också högst marginaler. Därmed ligger koncernens EBIT-marginal i årstakt något lägre än den för Imaging IT Solutions. Business Innovation har relativt låg försäljning och därmed har inte marginalvariationerna så stor effekt på koncernens marginaler. Secure Communications har låga marginaler på grund av framtidssatsningar och de senaste kvartalen har årstakten sänkts och ligger nu på negativ nivå.

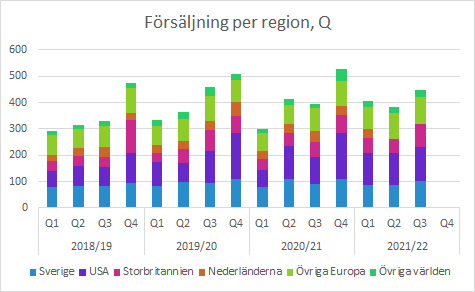

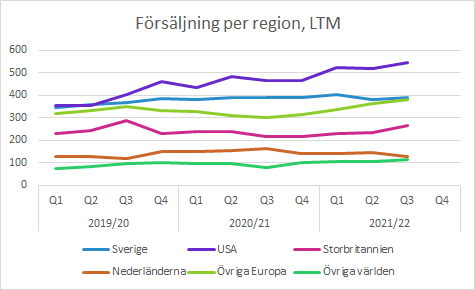

Försäljning per geografisk region

Sectras största marknader är USA och Sverige. Tillväxten i USA är högre än i Sverige, vilket beror på att Sverige är en relativt mättad marknad där Sectra har en hög marknadsandel, medan potentialen i USA är betydligt högre.

En förklaring till att utvecklingen i Sverige och Nederländerna varit svag under senare tid är att de är viktiga inom Secure Communications. Försäljningen inom det segmentet har påverkats särskilt negativt av avsaknad av fysiska möten. Av säkerhetsskäl går det inte att hålla möten på distans och det gäller även leverans av produkter som måste ske fysiskt med kurir. Vi vet inte vilken betydelse det har i sammanhanget, men Secure Communications tidigare VD har slutat och segmentet leds nu av en tf VD.

Korta tankar inför Q4

Nästa kvartal (Q4: februari-april) är säsongsmässigt starkt. Det återstår att se hur den gradvis förändrade dynamiken mellan ordrar och försäljning kommer påverka den effekten.

Vi förväntar oss en stark orderingång och med tanke på att orderingången legat så mycket över försäljningen bör det kunna bli ett starkt kvartal även för försäljningen.

Dessutom har valutorna, som efter att ha tyngt tillväxten under sex kvartal i rad, vänt upp i Q3 till +5%.

Ytterligare en liten pusselbit är att CFO under telefonkonferensen förväntade sig, utan att guida specifikt, att kassaflödet bör bli starkt i Q4.

Murgata har för närvarande ingen analysbevakning av Sectra. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om Sectra hos Murgata

Mer information om Sectra finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen och nästföljande handelsdag.