Vitrolife: Återhämtning och transformerande förvärv i Q4

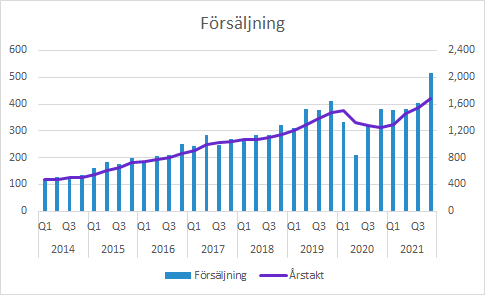

Vitrolifes organiska tillväxt i Q4 var 4%, men förvärvet av Igenomix lyfte den rapporterade tillväxten till 35% trots att det bara konsoliderats under en av kvartalets tre månader. Den totala försäljningen i Q4 var 514 (382) SEKm. Marginalerna försvagades jämfört med Q4 förra året, bland annat på grund av förvärvet, utmaningar inom logistik och ogynnsam produktmix. Vi bedömer att en del effekter kommer avta närmaste kvartalen medan effekterna av förvärvet kommer bestå. Samtidigt transformeras Vitrolife till ett nytt bolag, vilket även tydliggörs med en ny organisation från och med årsskiftet. Sammantaget är det just nu en hel del rörliga komponenter för aktieägarna att ta in och det har varit en osäkerhet kring vilken inverkan förvärvet kommer ha i kvartalet, men även i det längre perspektivet.

Vitrolife konsoliderade från och med december det betydande förvärvet Igenomix som på grund av sin storlek har en betydande effekt på de rapporterade siffrorna för Q4. I den här kommentaren skriver vi det sammanlagda utfallet (rapporterade siffror), men lägger större vikt vid den organiska tillväxten när vi utvärderat kvartalet.

Den totala försäljningen uppgick till 514 (382) SEKm. Det motsvarar 35% rapporterad tillväxt, men bara 4% tillväxt i lokala valutor. Valutaeffekten var +1% i kvartalet. Efter ett antal enkla jämförelsekvartal som medfört hög tillväxt är jämförelsetalen nu mer normala.

Försäljning per division

Vitrolife särredovisade fyra divisioner i den här rapporten.

- Consumables

- Tillväxt 9% i lokala valutor till 235 (215) SEKm.

- Genomics

- Tillväxt 33% i lokala valutor till 43 (32) SEKm.

- Technology

- Tillväxt -12% i lokala valutor till 114 (129) SEKm.

- Genetic Services

- Ny division med försäljning 116 SEKm inklusive SEK 2m fraktintäkter.

De totala fraktintäkterna uppgick till 8 (6) SEKm i Q4.

Från och med 2022 kommer indelningen göras om till tre affärsområden:

- Consumables (inklusive Genomics)

- Technologies

- Genetic Services

Försäljning per geografisk region

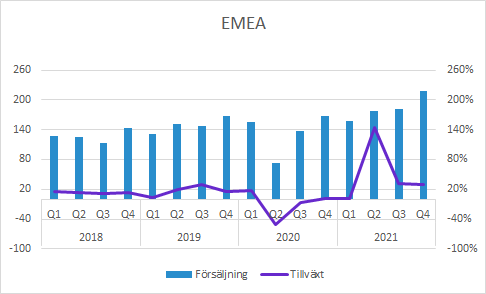

EMEA växte med 30% i lokala valutor till 218 (168) SEKm, vilket motsvarade 5% organisk tillväxt. Under telefonkonferensen nämnde bolaget att offentligt finansierad IVF nu var mer eller mindre tillbaka på normala nivåer. De privata klinikerna har kommit igång tidigare.

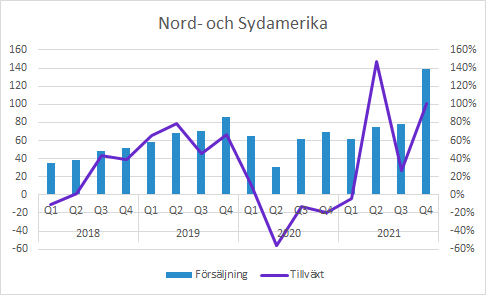

Nord- och Sydamerika växte med 95% i lokala valutor till 218 (168) SEKm, vilket motsvarade 15% organisk tillväxt. Det här är en marknad som utvecklar sig bra för Vitrolife på grund av flera faktorer inklusive ökad användning av time-lapse och introduktion av nya produkter. Förvärvade Genomix är också starka i den här regionen. USA är ju en viktig del, men under telefonkonferensen lyfte ledningen fram att de är starka från Chile i söder till Canada i norr.

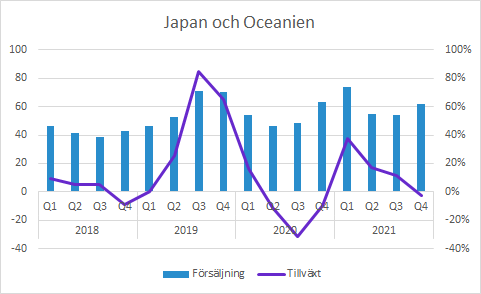

Japan och Oceanien minskade i lokala valutor med 13% till 62 (64) SEKm, men lyftes av den förvärvade tillväxten som växte med 12%. Regionen består till stor del av försäljning i Japan med en relativt hög andel instrument. Jämförelsekvartalet (och Q1 förra året) hade stora ordrar som lyfte försäljningen då. Ur det perspektivet anser vi att minskningen snarare beror på att det var starkt förra året, än att den underliggande verksamheten går dåligt nu.

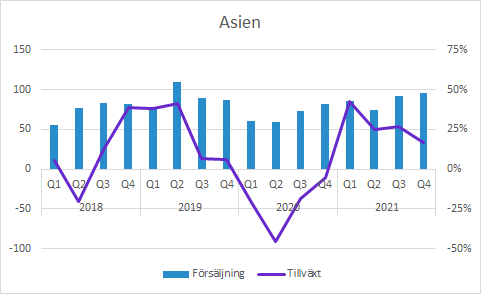

Asien växte med 14% i lokala valutor till 95 (82) SEKm, vilket motsvarade 4% organisk tillväxt.

Källa: Vitrolife och Murgata Equity Research

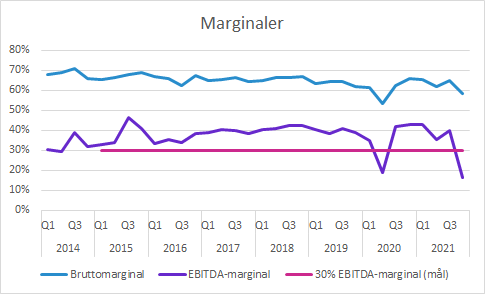

Vitrolifes marginaler

Bruttomarginalen försämrades markant till 58.2 (65.9) procent och det finns flera faktorer som förklarar det.

Minskningen var 7.7 procentenheter och under telefonkonferensen kvantifierades fördelningen av de negativa effekterna ungefärligt till:

Förvärvet: Ca 2-3 procentenheter

Produktmix: Ca 1 procentenhet

Fraktkostnader: Ca 1.5 procentenheter

Kassationer: Ca 1.5 procentenheter

Dessutom tillkom regulatoriska kostnader med mera som också inkluderats i bruttomarginalen. Avskrivningarna från förvärvet påverkade en månad av tre (december), men kommer ha full inverkan framöver.

EBITDA-marginalen som visas i figuren ovan är den rapporterade och den uppgick till 16.5 (42.9) procent i Q4. Den inkluderar förvärvsrelaterade kostnader på SEK 79m. Om man exkluderar dem var EBITDA-marginalen till 32%.

Förvärvet leder till ökade avskrivningar och därför är effekten på EBIT och EBIT-marginalen betydligt större. Rapporterad EBIT kom in på 39.6 (147.3) SEKm, vilket motsvarar en minskning av EBIT-marginalen till 7.7 (38.5) procent utan justeringar. De förvärvsrelaterade avskrivningarna påverkade bara en av tre månader i Q4 eftersom konsolideringen gjordes från och med december.

Övrigt

Marknaderna normaliserar sig gradvis efter pandemin, även om många länder fortfarande påverkas negativt. Det finns utmaningar kring frakt och förhöjda kostnadsnivåer samtidigt som ökade aktiviteter rimligen leder till högre kostnader för resor med mera.

Förvärvet av Igenomix som sedan december ingår i koncernen har en betydande inverkan på bolaget. I rapportens rubrik talar bolaget om “ett nytt Vitrolife” och från och med årsskiftet har bolaget tre affärsområden. Det har även gjorts en hel del förändringar i ledningen som en anpassning till den nya strukturen.

Styrelsen föreslår en oförändrad utdelning på 0.80 (0.80) SEK per aktie, vilket på grund av ökat antal aktier är en höjning av den totala utdelningen till 108 (87) SEKm.

Läs mer om våra initiala tankar kring förvärvet av Igenomix som vi ser som ett mycket viktigt strategiskt steg för Vitrolife och det kommer lyfta försäljningen markant.

Läs mer i vår genomgång från den 9 juli:

Vitrolife: Förvärvet av Igenomix stärker svagaste punkten

Murgata har inte offentliggjort prognoser för bolaget och har därmed inte heller någon officiell syn på aktien.

Vitrolifes bolagssida hittar du här: https://murgata.se/vitrolife/

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nyhet: Nu finns Murgata på YouTube – prenumerera gärna där!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte och får inte äga aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.