Cellavision: Svagt i Asien men valutor räddade tillväxten i Q3

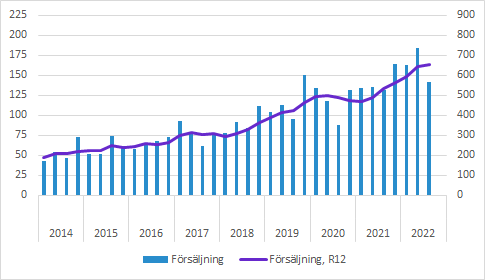

Cellavisions försäljning växte med 7% till 141 (132) SEKm i Q3. Det motsvarade en minskning med 3% justerat för positiva valutaeffekter. Även om Q3 är säsongsmässigt svagt är det ändå en påtaglig sekventiell nedgång. Samtidigt är det en generellt ökad aktivitet på marknaden förutom i Japan och Kina som tyngts av pandemin. Den rapporterade EBIT-marginalen kom in på 12.0 (25.7) procent, vilken förutom en nedskrivning även påverkats av ökade kostnader som slår på bruttomarginalen, men framför allt ökade FoU-kostnader. Det är i linje med tidigare kommunicerad strategi att satsa på att driva tillväxt och marginaler på sikt istället för att maximera vinst och marginal på kort sikt.

Cellavisions försäljning växte med 6.9% till 141.0 (132.0) SEKm, vilket motsvarade en valutajusterad minskning med 3%. Q3 tenderar att vara säsongsmässigt svagt, men den sekventiella nedgången jämfört med de starka föregående kvartalen är ovanligt stor.

Minskningen i APAC är anmärkningsvärd, samtidigt som minskningen i Americas har större betydelse för den totala försäljningen. EMEA höll uppe väl och hade ett bra kvartal. Läs mer om utvecklingen per region i respektive avsnitt.

Marginaler

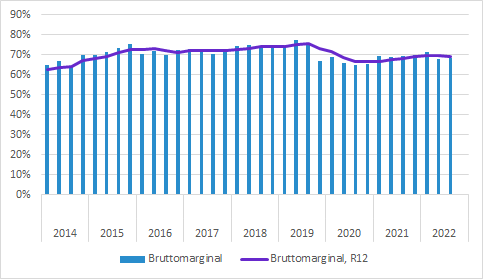

Bruttomarginalen i Q3 var 68.4 (69.2) procent, vilket var en sekventiell förbättring från Q2 (67.9%). Det förklaras dels med högre kostnader för material, men också på komponentbrist som resulterat i engångseffekter i form av ovanligt höga inköpspriser. Högre avskrivningar har också en negativ inverkan på bruttomarginalen.

Nedgången från och med Q4 2019 beror på att förvärvade RAL har produkter med lägre bruttomarginal än koncernen i övrigt.

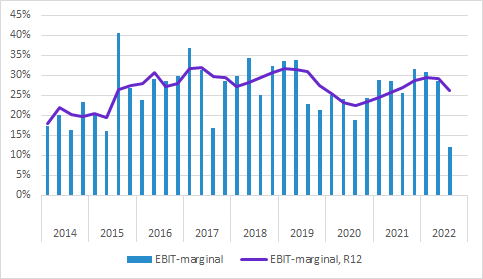

EBIT kom in på 17.0 (33.9) SEKm, vilket motsvarar en EBIT-marginal på 12.0 (25.7) procent. Det inkluderar en nedskrivning på SEK 3m på tidigare aktiverad utveckling som inte bedöms leda till mätbara intäkter. I övrigt påverkar avskrivningar även EBIT-marginalen i negativ riktning. Den viktigaste anledningen till kostnadsökningen är FoU-kostnader som ökade till 30.6 (17.2) SEKm (inklusive av- och nedskrivningar). Aktiverade utvecklingsutgifter var något lägre och minskade till 8.3 (8.8) SEKm.

De ökade FoU-kostnaderna är i linje med tidigare uttalad strategi om att driva tillväxt och marginaler på längre sikt istället för att maximera marginalerna på kort sikt.

Försäljning per region

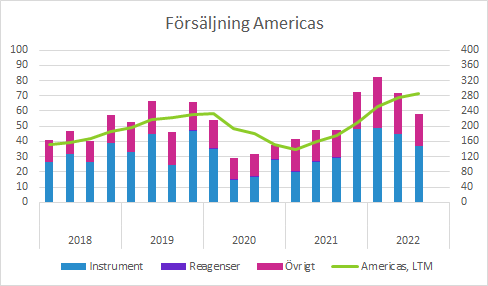

Americas försäljning: 59 (48) SEKm; 23% tillväxt

Q3 brukar vara ett säsongsmässigt svagt kvartal för Cellavision i Americas, även om den effekten inte varit så tydlig under pandemin på grund av en generell svaghet som påverkat samtliga kvartal. Samtidigt är den sekventiella nedgången ganska betydande, så det kommer bli intressant att se hur Q4 kommer in.

Cellavision ger en generellt positiv bild av Nordamerika och uppger att läget förbättras i Brasilien och ett flertal latinamerikanska marknader.

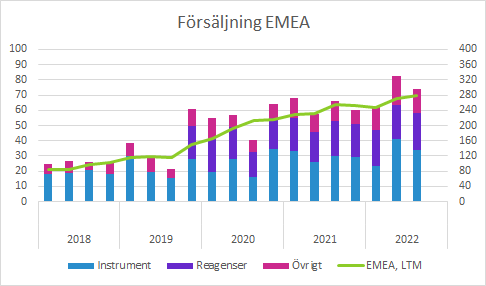

EMEA försäljning: 74 (66) SEKm; 12% tillväxt

Alla produktkategorierna växte jämfört med föregående år och både instrument och reagenser växte tvåsiffrigt. Av reagenserna är det särskilt dem inom hematologi som ökar (15% i lokal valuta). Det beror dels på installationer av hematologiplattformar i Västeuropa som driver användningen av reagenser och dels på att Cellavision gynnas av att produkterna efterlever regelverket IVDR.

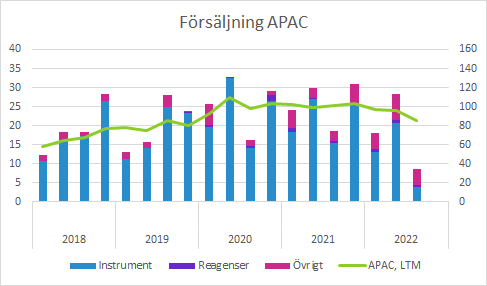

APAC försäljning: 8 (18) SEKm; -54% tillväxt

Det här är en försäljningsmässigt liten region för Cellavision och det förklarar också relativt stora fluktuationer i försäljningen. Stora ordrars fördelning mellan kvartalen kan ha en stor inverkan på tillväxten.

Samtidigt får vi gå tillbaka ända till Q4 2016 för att hitta ett lika svagt kvartal i regionen och då följdes det dessutom av ett ovanligt starkt kvartal. Cellavision uppger att svagheten främst beror på nedstängningar och restriktioner på de viktiga marknaderna i Kina och Japan. Det försvårar såväl kundbearbetning som installationer.

På andra marknader har läget efter pandemin lättats upp och det leder till ökad aktivitet och marknadsföring. Här nämner bolaget bland annat olika mjukvarulösningar och reagenser som har potential att lyfta försäljningen rejält på sikt.

Övriga punkter och sammanfattning

Kostnadsökningarna för bland annat komponenter bidrar till marginalpress. Bolaget uppger att de kommer “se över” försäljningspriserna för det kommande året. Samtidigt jobbar de aktivt med att säkerställa leveranssituationen.

Cellavision uppger att leveranskapaciteten bibehållits. Det har således inte varit en begränsande faktor för försäljningen. Bland annat har bolaget infört nya komponenter som ersätter bristkomponenter och det har inneburit ett omfattande valideringsarbete. Det i sin tur har medfört att bolaget anlitat konsulter för att driva utvecklingsprojekten framåt, vilket också bidragit till ökade kostnader.

Den sekventiella nedgången jämfört med de föregående förhållandevis starka kvartalen under det senaste året gör att Q4 kommer bli ett extra viktigt kvartal för att bedöma. Situationen med pandemin bör rimligen lätta samtidigt som läget normaliseras även med komponenter och logistik. Samtidigt kommer en hel del av de ökade kostnaderna vara förhöjda även i Q4, samtidigt som bolaget indikerar prishöjningar först under 2023.

Murgata har för närvarande ingen analysbevakning av Cellavision. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om Cellavision finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nu finns Murgata även på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns i rapportkalendern.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publicering och nästföljande handelsdag.