Vitrolife: 5% underliggande tillväxt i Q3 och synergier från förvärvet börjar få effekt

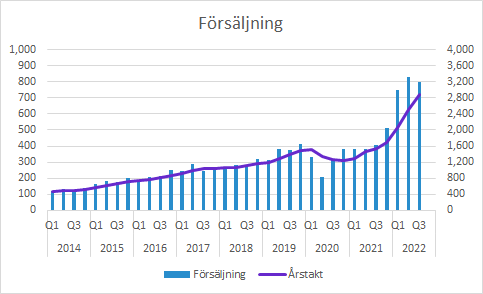

Vitrolife nästan fördubblade försäljningen till 798 (406) SEKm på grund av förvärvet av Igenomix som konsoliderats sedan 1 december förra året. Pro forma (inklusive förvärvet och exklusive covid-tester) var tillväxten i lokala valutor 5%. De rapporterade marginalerna försämrades jämfört med föregående år på grund av förvärvet. Tittar vi på pro forma förbättrades EBITDA-marginalen, medan bruttomarginalen var något lägre på grund av förändrad produktmix.

Försäljningen växte 97% till 798 (406) SEKm, vilket motsvarar 77% tillväxt i lokala valutor. Tittar vi på pro forma inklusive förvärvet av Igenomix och exkluderar covid-försäljningen var den underliggande organiska tillväxten i lokala valutor 5% i Q3.

Försäljning per affärsområde

Vitrolife rapporterar i tre affärsområden:

- Consumables

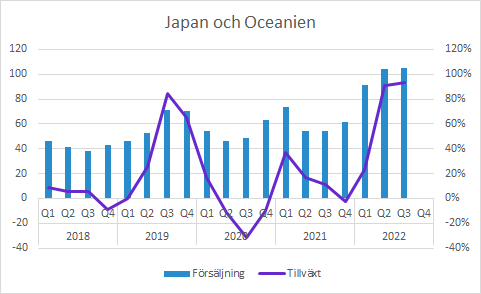

- 6% tillväxt i lokala valutor. Asien växte med 18% i lokala valutor. “Japan och Oceanien” växte med 18% i lokala valutor, dels på grund av förbättrade ersättningssystem i Japan och del på grund av produkterna inom Genomics både i Japan och Oceanien.

Rapporterad försäljning: 334 (284) SEKm.

- 6% tillväxt i lokala valutor. Asien växte med 18% i lokala valutor. “Japan och Oceanien” växte med 18% i lokala valutor, dels på grund av förbättrade ersättningssystem i Japan och del på grund av produkterna inom Genomics både i Japan och Oceanien.

- Technologies

- -9% tillväxt i lokala valutor. Bolaget förklarar nedgången med orsakats av tidpunkten för försäljningsorder av utrustning.

Rapporterad försäljning: 116 (122) SEKm.

- -9% tillväxt i lokala valutor. Bolaget förklarar nedgången med orsakats av tidpunkten för försäljningsorder av utrustning.

- Genetic Services

- Nytt segment från årsskiftet. Rapporterad försäljning 348 (0) SEKm.

Försäljning per geografisk region

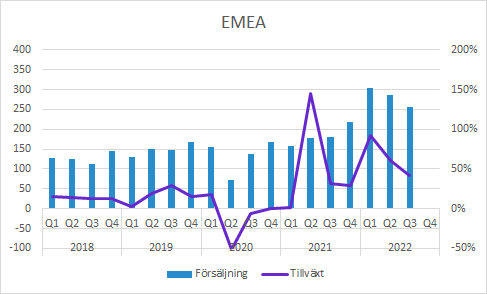

EMEA växte med 33% i lokala valutor till 256 (181) SEKm. Genetic Services som inte fanns i jämförelsekvartalet bidrog med SEK 97m i kvartalet. Tittar vi på pro forma (förvärvet av Genomix) och exkluderar covid-tester minskade försäljningen i regionen med 8% i lokala valutor.

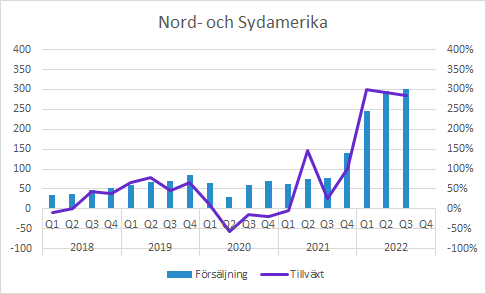

Nord- och Sydamerika växte med 222% i lokala valutor till 300 (78) SEKm. Av ökningen kommer SEK 206m från försäljningen inom Genetic Services som konsoliderats från om med december. Tillväxten inom Consumables var 4% i lokala valutor. Tillväxten pro forma i lokala valutor var 11% om man exkluderar covid-tester.

Japan och Oceanien växte med 88% i lokala valutor till 105 (54) SEKm. Consumables växte med 18% i lokala valutor, vilket förklaras av tillskottet av Genomics produkter och det nya ersättningssystemet i Japan. Technologies ökade med 99% i lokala valutor på grund av stort intresse för time-lapse. Justerat för Igenomix och covid-tester var tillväxten 32% i lokala valutor.

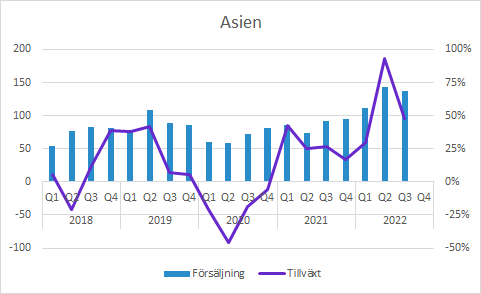

Asien växte med 33% i lokala valutor till 137 (93) SEKm. Technologies minskade med 21% i lokala valutor på grund av starkt jämförelsekvartal. Justerat för Igenomix och covid-tester var tillväxten 10% i lokala valutor.

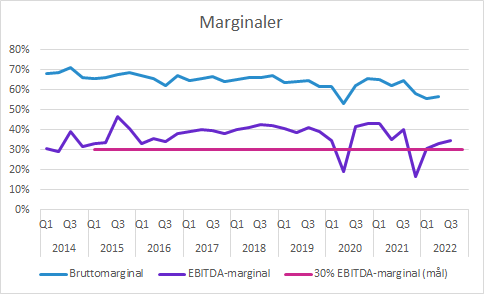

Vitrolifes marginaler

Bruttomarginalen försämrades till 53.6 (64.7) procent i Q3. Minskningen jämfört med föregående år beror främst på att försäljningen från förvärvade Igenomix har en lägre bruttomarginal än koncernen exklusive förvärvet.

Tittar vi på pro forma, det vill säga som om Genetic Services hade ingått i Vitrolife även i jämförelsekvartalet, hade bruttomarginalen minskat till 53.6 (56.5) procent och den minskningen beror huvudsakligen på förändrad produktmix.

EBITDA-marginalen uppgick till 34.5 (40.0) procent jämfört med målet på 30%. Tittar man istället på pro forma förbättrades EBITDA-marginalen marginellt till 34.4 (33.9) procent. I samband med förvärv tenderar dock kostnadsstrukturen att förändras på ett sätt som gör att man inte bör dra alltför stora slutsatser om framtiden baserat på situationen före förvärvet.

Rapporterad EBIT förbättrades till 177 (142) SEKm, vilket motsvarade en kontraktion av EBIT-marginalen till 22.2 (35.1) procent.

Omstruktureringskostnader för Genetic Services uppgick till SEK 29m, varav SEK 7m påverkade EBITDA. Vitrolife hade ovanligt höga rörelseintäkter som uppgick till 24 (2) SEKm och det var huvudsakligen relaterat till intäkter från försäkring och en momsfordran. Vi har inte justerat resultatet för detta och nettoeffekten har endast en marginell resultatpåverkan.

Övrigt

VD ska gå i Pension

Den 12 september meddelade Vitrolife att VD Thomas Axelsson har för avsikt att gå i pension. Han kommer kvarstå som VD tills rekryteringen av en ersättare slutförts.

Thomas Axelsson blev VD 2011 och har lett bolagets utveckling på ett mycket framgångsrikt sätt. Marknaden har förändrats betydligt under de här åren och Vitrolife har inte bara hängt med, utan i flera avseenden också lett utvecklingen.

Thomas är även en bra ledare och det innebär att Vitrolifes organisation och dess medarbetare utvecklats. Bolaget hade 1,074 anställda i slutet av kvartalet och just på grund av det goda ledarskapet bedömer vi att bolaget dagliga utveckling inte är så beroende av en enskild person. Därmed förväntar vi oss ingen dramatik när det gäller försäljning eller lönsamhet på kort sikt. Vi hoppas att utvecklingen på längre sikt är något som styrelsen tillsammans med en ny VD kommer hantera lika bra som under Thomas Axelssons tid.

Marknaden förändras och Vitrolife genomförde ett stort förvärv för ett år sedan. Nu har det nya sammanslagna bolaget tagit form och det utgör en bra grund för framtida lönsam tillväxt. Det uppstår sällan ett idealiskt läge att byta ut en duktig och omtyckt ledare, men vi utgår från att styrelsen lyckas hitta någon som är väl lämpad att leda bolaget in i framtiden. Med tanke på förändringarna med bland annat förvärvet kan det vara ett bra tillfälle att ta över stafettpinnen just nu.

Murgata har inte offentliggjort prognoser för bolaget och har därmed inte heller någon officiell syn på aktien.

Vitrolifes bolagssida hittar du här: https://murgata.se/vitrolife/

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Nu finns Murgata på YouTube – prenumerera gärna där!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte och får inte äga aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.