GHP: OK kvartal för att vara Q3 och intressanta förändringar på gång

GHP rapporterade intäkter på 295 (278) SEKm i Q3, vilket motsvarade 9% organisk tillväxt. EBIT försämrades till 4 (9) SEKm i det säsongsmässigt svaga kvartalet. Q3 påverkades också av en del negativa effekter, men det är inte ovanligt med tillfälliga störningar. Däremot pågår det, som tidigare meddelats, stora förändringar inom International. Förutom att det i sig leder till lägre intäkter och resultat för det segmentet kommer fokus framöver bli alltmer på verksamheten i Norden. Det görs även satsningar inom Vårdsamverkan, varav en del fortfarande befinner sig i ett relativt tidigt skede. Sammantaget hyfsad rapport med positiv ton för Norden, samtidigt som förändringen inom International rimligen leder till ett resultatbortfall 2022 jämfört med 2021.

Försäljning och marginaler

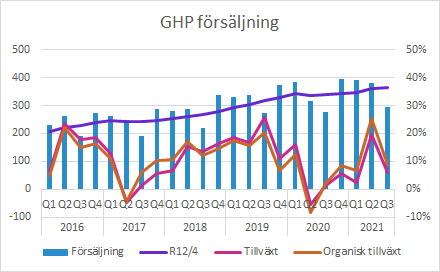

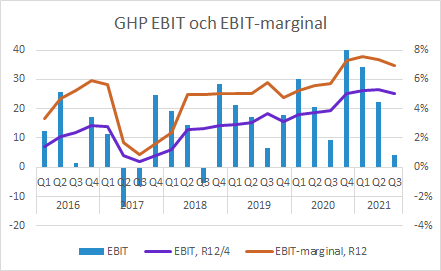

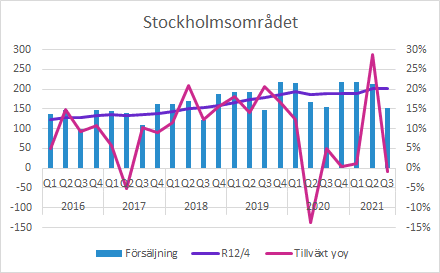

Försäljningen i Q3 växte med 5.9% till 294.7 (278.4) SEKm, vilket motsvarade en organisk tillväxt i lokala valutor på 9.1%. Q3 är ett säsongsmässigt svagt kvartal eftersom kliniker stänger och aktiviteten för planerad vård generellt är lägre. Jämförelsekvartalet var även påverkat av pandemin.

EBIT försämrades till 4.1 (9.2) SEKm, vilket motsvarar en EBIT-marginal på 1.4 (9.2) procent. GHP har en relativt hög andel fasta kostnader, vilket innebär att EBIT och EBIT-marginalen och i stor utsträckning påverkas av försäljningen. Därmed är Q3 säsongsmässigt svagt även resultatmässigt.

Intäkter och EBIT per segment

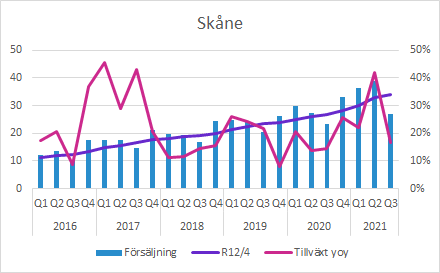

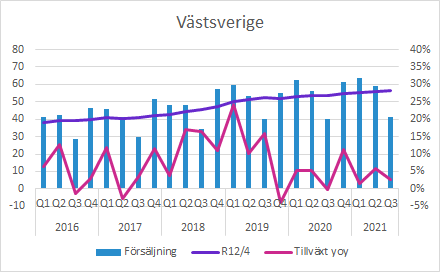

Norden

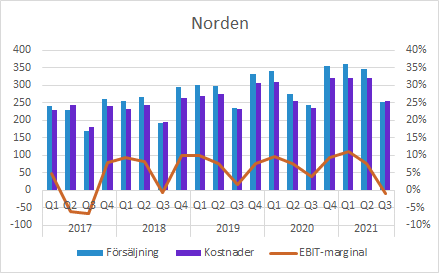

Intäkterna i Norden växte organiskt med 7% till 240.8 (232.5) SEKm. En vattenläcka på Löwenströmska sjukhuset påverkade tillväxten negativt med cirka tre procentenheter eller cirka SEK 6.5m. Kompensationen från försäkringen redovisas som “övriga rörelseintäkter” och uppgår till SEK 5.4m efter avdrag för självrisk och direkta kostnader.

EBIT försämrades till -2.3 (9.9) SEKm, vilket motsvarar en EBIT-marginal på -0.9 (+4.3) procent. Vår tolkning är att kostnaden för vattenläckan påverkade intäkterna negativt, medan den positiva inverkan från försäkringsersättningen inte bokförts i Norden.

Q3 är ett säsongsmässigt svagt kvartal för försäljningen och med tanke på de relativt höga fasta kostnaderna är det ännu svagare resultatmässigt, vilket syns tydligt på EBIT-marginalen nedan.

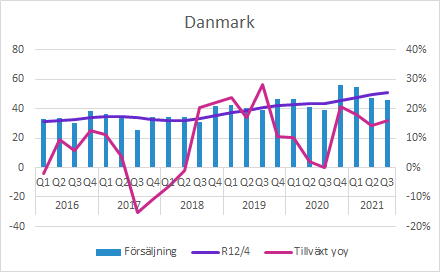

Danmark: Intäkterna ökar samtidigt som kostnaderna minskas

GHP hade även en överkapacitet i Danmark. Tillväxten var stark i början av året, men betydligt svagare under sommaren. Det innebär att bolaget haft för höga kostnader i relation till intäkterna. Under telefonkonferensen kvantifierade ledningen resultatpåverkan av detta till cirka DKK 6m på kvartalsbasis, men nu minskas antalet anställda, konsultavtal sägs upp och anställningsstopp införs.

Samtidigt växte bolaget i Q3 och det berodde framför allt på en god patienttillströmning i september som har fortsatt i oktober. Det gör att bolaget kombinerar minskade kostnader med ökade intäkter, vilket bör få en effekt på resultatet. Inverkan på resultatet slår dock inte igenom fullt ut direkt på grund av uppsägningstider.

Danmark har stora fluktuationer i patientvolymer från offentlig vård. Strategin är att ha en kapacitetsnivå som gör att GHP har en hög beläggning från privat vård utan att vara så beroende av de varierade patientflödena från offentlig vård som tenderar att sänka resultatet trots att vissa ersättningsnivåerna periodvis varit relativ generösa.

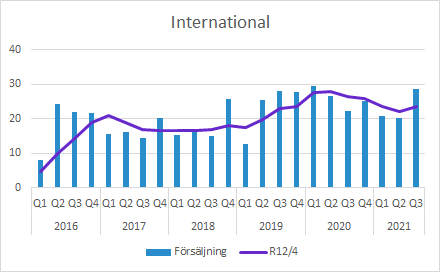

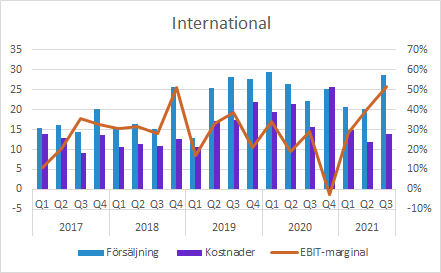

International

International bedriver verksamhet i Förenade Arabemiraten (UAE) och Kuwait samtidigt som de driver ett projekt i Saudiarabien.

Intäkterna förbättrades till 28.6 (22.2) SEKm i Q3 och EBIT lyfte till 14.8 (6.5) SEKm, vilket motsvarar en EBIT-marginal på 51.7 (29.3) procent.

UAE stängs ner – ingen rök utan eld

Mot slutet av kvartalet, den 12 september, meddelade GHP att kontraktet för verksamheten i UAE kommer upphöra. Det här överraskade marknaden, men samtidigt fanns det tecken som vi lyfte fram i vår rapportkommentar för Q2:

“En sak som bör noteras är att GHPs kontrakt i UAE löpte ut den 28 februari 2021 och verksamheten bedrivs i enlighet med ett avtalsutkast som parterna tagit fram. Signeringen av avtalet har dragit ut på tiden.

GHP är inte oroliga för det, men det normala är att man fakturerar om man har ett gällande avtal. Samtidigt har parterna en lång historik av gott samarbete och det här avviker inte nämnvärt från det normala mönstret. Efter att ha stämt av frågan med GHPs ledning känner vi oss mer konfidenta kring situationen, men det är en sak som vi kommer hålla ögonen på framöver.”

Uppenbarligen fanns det en befogad anledning till oro för det där kontraktet. Nycklarna överlämnas idag (lördag 23 oktober), men GHP kommer få ersättning från avtalets rörliga delar fram till den 6 januari.

Under telefonkonferensen uppgav GHPs ledning att ungefär hälften av EBIT i International kommer från UAE-avtalet, men att det var något mindre än hälften i Q3. Det är betydande kvartalsvariationer, men i genomsnitt har EBIT i International legat på ungefär SEK 6m per kvartal. Hälften av det blir på årsbasis cirka SEK 12m på EBIT-nivå. Med en årstakt för koncernen på SEK 101m hade en pro forma-justering sänkt EBIT med cirka 12%.

Kuwait och Saudiarabien

Verksamheten i Kuwait fortsätter att drivas som vanligt. Däremot har affärsutvecklingen i regionen fokuserats på att slutföra ett projekt i Saudiarabien för att i ett senare skede minska sitt ägande och engagemang. Anledningen till den förändrade strategin är dels att den kritiska massan minskar utan verksamheten i UAE och dels att möjligheterna i Sverige är så pass stora att man väljer att fokusera på hemmaplan.

Läs mer om det avslutade avtalet och strategiförändringen från när nyheten presenterades:

GHP: Sjukhusavtal i Förenade Arabemiraten avslutas

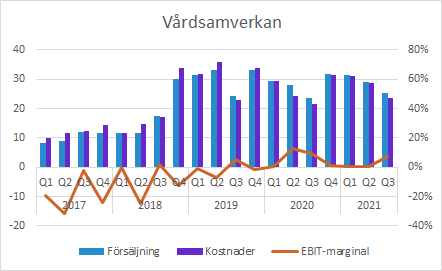

Vårdsamverkan

Inom Vårdsamverkan fokuserar GHP på att tillsammans med försäkringsbolag effektivisera och optimera vårdkedjor till nytta för patienter, försäkringsbolag och vårdgivare som exempelvis GHP. Under flera år har bolaget samarbetat med försäkringsbolagen Skandia och Trygg-Hansa.

Nu har GHP även samarbeten med Avonova och Qurant som ägnar sig åt företagshälsovård inklusive försäljning av sjukvårdsförsäkringar. Avonova har börjat sälja försäkringar under kvartalet och samarbetet med Qurant, som GHP har investerat i, är än så länge i ett tidigt skede.

Intäkterna ökade marginellt till 25.4 (23.7) SEKm och EBIT minskade något till 1.9 (2.2) SEKm, vilket motsvarar en EBIT-marginal på 7.4 (9.4) procent.

Övrigt

GHP har bjudit in till en kapitalmarknadsdag som hålls den 18 november kl 13-16 då bolaget kommer presentera sin strategi för fortsatt tillväxt. Med tanke på förändringarna inom International, de nya satsningarna på företagshälsovård och försäljning av sjukvårdsförsäkringar, och inte minst den klinikerna i Norden som får betraktas som kärnverksamheten.

Under telefonkonferensen betonade ledningen fördelarna med att starta egna kliniker istället för att förvärva, även om det ibland kan finns vissa fördelar med det också. Vårt intryck att det är något som kommer belysas mer i detalj under kapitalmarknadsdagen.

Läs mer om det avslutade avtalet och strategiförändringen från när nyheten presenterades:

GHP: Sjukhusavtal i Förenade Arabemiraten avslutas

Utredningen om sjukvårdsförsäkringar presenterades nyligen. Vi har inte kommenterat den separat, men den verkar inte få en så stor inverkan för GHP. Här är det vi skrev när den tillsattes för drygt ett år sedan:

https://murgata.se/privata-sjukvardsforsakringar-i-skottgluggen/

Murgata har för närvarande inte analysbevakning av GHP. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer information om GHP finns på bolagssidan.

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna där (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger inte aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget under publiceringsdagen och nästföljande handelsdag.