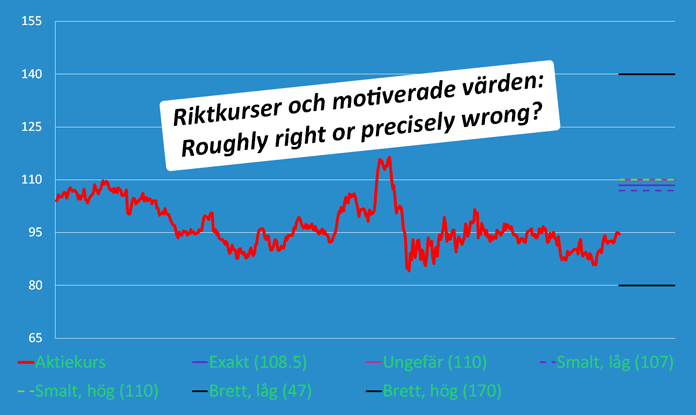

Riktkurser – Roughly right or precisely wrong?

Riktkurser och motiverade värden sammanfattar en del av analysarbetet i en siffra. Det är praktiskt, men vägen dit är egentligen viktigare än själva siffran. Så bör det också vara för investeraren som läser analysen. Analysen ska hjälpa investeraren att fatta investeringsbeslut. Så hur bör man se på riktkurser och motiverade värden? Bör de vara exakta eller ungefärliga? Eller anges som intervall? Hur breda bör de i så fall vara?

Jag började som aktieanalytiker 2006 och då skolades jag in i att man räknar fram en riktkurs och sedan skulle man så förtroendeingivande som möjligt argumentera för att man hade rätt. Men verkligheten är inte fullt lika statisk. Den förändras och det händer saker man inte kan förutse. Och för den delen saker man med facit i hand kanske borde ha kunnat förutse.

Ibland sägs det att värdering är mer en konst än en vetenskap. Det finns principer som liknar naturvetenskapens lagar, men man kommer aldrig kunna räkna ut ett exakt värde som hela världen är överens om. Med excel kan man få hur många decimaler som helst, men det gör inte resultatet noggrannare. Frågan är då hur analytikern bör förmedla det till läsaren.

Artikelns rubrik är inspirerad av den brittiske ekonomen John Maynard Keynes som sagt:

It is better to be roughly right than precisely wrong.

Ödmjukhet viktigt för investerare

En framgångsrik investerare bör ha ett betydligt ödmjukare förhållningssätt till aktiekursen än att bara lista ut vilken riktkurs det är som gäller. Det har i sin tur inneburit att aktieanalytiker med tiden fått ett ödmjukare förhållningsätt till investerare och anpassat sig efter deras behov. Det är för övrigt inte heller förtroendeingivande att inte kunna resonera kring olika scenarier och utfall.

Samtidigt är det en glidande skala mellan att ha en ödmjuk inställning till aktieutvecklingen och att vara så otydlig att det i praktiken blir ett värdelöst underlag för investeringsbeslut. Investerare bör fatta sina egna beslut, men tar de hjälp av en analys som säger att det kan bli hur som helst tillför den inte så mycket.

Analytiker som inte behöver ha koll kommer inte ha det

Om analytikern för ett hyfsat odramatiskt bolag (inte biotech-bolag…) kan skriva analyser där aktien lika gärna kan gå -50% som +100% ska det väldigt mycket till innan “man har fel”. Framför allt finns det en uppenbar risk att analytikern inte lägger ner tillräcklig möda för att ens försöka ta reda på vilka faktorer som är viktiga och hur de kan tänkas påverka bolaget och aktien.

Man skulle ju kunna tänka sig att man kan göra ett bra jobb ändå och verkligen vrida och vända på alla aspekter och göra ett gediget analysarbete. Men så fungerar inte mänskligheten och det är rationellt att prioritera det som har betydelse för resultatet.

Bankernas traditionella analyser: Praktiskt med tydliga riktkurser

Jag upplever att den traditionella bankanalysen har gått lite mer mot att tänka i termer av scenarier, men samtidigt har riktkursen en funktion när man kommunicerar. Det finns flera anledningar till det, men det är åtminstone praktiskt när bankerna kommunicerar riktkurser och rekommendationer.

Det här är även förvaltarna är vana vid. De tar siffrorna med en nypa salt och är mest intresserade av tankarna bakom. De bör ha en egen uppfattning och söker efter faktorer som bör påverka deras slutsatser. Om en riktkurs är SEK 90 eller SEK 100 är av underordnad betydelse.

Men gissa vilket bolag de är mest intresserade av att lyssna på när mäklarna kommunicerar dagens meny av aktiecase från banken:

a) “Vi höjer X till Köp och ser 30% uppsida i aktien drivet av…”

b) “Vi upprepar Hold i Y och ser 4% potential i aktien”

I praktiken lägger nog de flesta mäklarna bara krut på det förstnämnda fallet.

Bankernas uppdragsanalyser: Inga riktkurser

De analyser som bankerna finansierar med courtageintäkter och i praktiken till stor del även intäkter från corporate finance har riktkurser och rekommendationer (Buy/Hold/Sell). Analyserna som sponsrar har däremot varken rekommendationer eller riktkurser.

De har istället ett intervall som de tänker sig att aktien kan komma att handlas inom. I praktiken tar de bort värderingen som de egentligen tror mest på (som i normal analys hade blivit riktkurs) och kommunicerar bara ett intervall.

Det är inte helt självklart hur det kan ligga i investerarens intresse att analytikerna på det sättet döljer vad de egentligen anser är den troligaste värderingen. Eller för den delen att bolagen som betalar för analyserna tycker att det är en fördel att det publiceras analyser som är medvetet otydliga.

Men det är egentligen inte en stor sak. Investerare som läser analyserna och ändå ska bilda sig en egen uppfattning kan ju göra det. Dessutom framgår ofta det “riktiga” värdet av analyserna om man läser dem noga. Det högsta värdet (Bull case) och det lägsta värdet (Bear case) kan tas fram på olika sätt. Ofta är den “riktiga” värderingen medelvärdet. Men siffran står i alla fall inte på analysens framsida.

Och det där med Buy/Hold/Sell är en relativt mekanisk procedur (som analytikerna ibland avviker från). Det varierar mellan olika banker, men om man tex har minst 10% uppsida som kriterium för köp för de “vanliga” analyserna är det ju så klart så man bör tolka även de sponsrade analyserna. Återigen: Det är bara det att de där bokstäverna inte står på framsidan av analysen.

Det finns ytterligare en aspekt med att bara ha Bull och Bear utan riktkurs. Personer som ska haussa i sociala medier, men också nyhetsbyråer, vill så klart skriva vad banken tycker om aktien. Då blir det väldigt lätt, med eller utan baktanke, att det skrivs “banken x ser upp till x% uppsida i aktien”. Om analytikern egentligen tror på 20% uppsida, men har ett bull case med 100% uppsida är det så klart kursdubblingen som basuneras ut.

Det är inte helt självklart att det ligger i någons intresse. Förutom möjligen dem som vill manipulera aktiekurser med god hjälp av någon “välrenommerad gammelbank”. Kanske även journalister som desperat vill generera klick och vill lura in läsare bakom betalväggar med hjälp av dramatiska rubriker.

Kort om Murgatas syn på värdering

Jag anser att man bör värdera bolag ur flera olika utgångspunkter som är relevanta för aktien. Vilket det är kan variera över tid. Att titta på närliggande estimat för bolag som drabbats olika av covid-19 blir till exempel missvisande nu. Lämpliga jämförelsebolag kan ha gjort något stort förvärv eller påverkats av någon bolagsspecifik händelse.

Därmed kommer man fram till olika värden som förhoppningsvis inte ligger alltför långt ifrån varandra. Det är också nyttigt att stämma av vad som händer om det blir lite bättre respektive lite sämre än man tror och resonera kring det.

Sammantaget anser jag att man måste komma fram med ett värde man tror på och jag anser inte att det behöver vara lika med ett enskilt värde eller ett medelvärde av de flera värderingsansatser. Detta “motiverade värde” är snarare en rimlighetsbedömning av vilken ungefärlig nivå, baserat på värderingsansatsen, som aktien bör handlas på idag.

Bankernas riktkurs brukar uttryckas som en nivå dit aktien bör kunna ta sig inom x månader. Det är såldes ett annat ord, men faktiskt också en annan innebörd. Det påverkar faktiskt själva värderingen, men det finns även andra skillnader som bör beaktas. Men mer om det någon annan gång!

Murgata har alltså ett motiverat värde, men också ett Bull case och Bear case baserat på specifika antaganden. Det är en del av värderingen, men på exempelvis analysernas framsida anser jag att det krånglar till det hela. Dessutom tar det plats från annan information som är mer klarläggande. Därmed prioriteras det och en hel del annat bort just där.

Twitterundersökning om riktkurser/motiverade värden

På senare tid har jag sett alla möjliga varianter på det här med riktkurser/motiverade värden, så jag fick för mig att skicka ut en fråga på Twitter i fredags kväll för att höra vad folk egentligen tycker.

Det var 114 personer röstade under ett antal timmer på fredag eftermiddag/kväll. Enligt statistiken i skrivande stund var det cirka 6,000 personer som såg meddelandet, men en del kan ha sett det efter röstningen avslutats.

Här är en länk till Twitterfrågan.

Tänkvärt eller fredagstrams? 🤔

Hur som helst verkar frågan bli alltmer aktuell…!

Hypotetiskt:

Samma modell, samma analytiker, men olika arbetsgivare.Hur anser du att riktkurser och motiverade värden bör kommuniceras?

[Motivera gärna hur du tänker!]— Murgata.se (@MurgataER) November 27, 2020

Vinnaren blev varianten med ungefärligt värde (41.2%) tätt följt av smalt intervall (39.5%). De är ju egentligen ganska lika och står alltså för ca 80% av rösterna.

14.9% föredrog brett intervall och bara 4.4% ett exakt värde. Här bör det dock poängteras att det gällde hur det ska kommuniceras.

Vad tycker jag, då?

Min åsikt, som inte nödvändigtvis är något facit, är att analytikern räknar fram ett värde och det är ju ett exakt värde i excelarket. Det bör finnas med i analysen, men det blir bara fånigt att vara alltför exakt när man går ut med ett motiverat värde eller en riktkurs. Det kan till och med vara missvisande, eftersom läsaren kan få ett falskt intryck av att det “sanna värdet” är väldig tillförlitligt. Därmed tycker jag att alternativet med ungefär är ett bra alternativ.

Ett brett intervall (beroende på bolaget) speglar en osäkerhet som förhoppningsvis inte är så stor att det betraktas som att det kan bli precis hur som helst. Men är det en betydande osäkerhet kan man läsa av det. Man kan även argumentera för intervallet i förhållande till var aktiekursen är idag, vad som är inprisat och så vidare.

Att däremot ha ett väldigt smalt intervall anser jag däremot är väldigt underligt. Möjligen tror de att de lyckas komma förbi något juridiskt kryphål på det viset, men så fungerar ju inte jurister i verkligheten. Är avsikten att ligga så nära en riktkurs utan att vara det kan det ändå betraktas som en riktkurs. Det ger läsaren en bild av precision och säkerhet i analysen som definitivt är missvisande. Därmed är det just det svaret som jag är mest förvånad över (39.5% föredrog det).

Vad som inte gick att få med i Twitter-undersökningen (max fyra frågor) var alternativet som jag alltså tycker är bäst. Nämligen att ha ett ungefärligt motiverat värde/riktkurs och ett rimligt brett intervall med bear case och bull case (eller hur man vill benämna dem). Till exempel för att något betydande händer eller inte händer, alternativt att det helt enkelt blir ovanligt mycket “stolpe in” eller “stolpe ut”.

Mer läsning

Tack till alla som medverkade i Twitter-undersökningen! En del följde uppmaningen och kommenterade. Det blev även en diskussion om det här med aktieanalyser, syften, intressekonflikter osv. Läs gärna det på Twitter. Det blev en hel del intressant kommentarer!

Och vill du se mer om hur jag ser på det här i praktiken, så rekommenderar jag senaste analysen om Elos Medtech som jag släppte tidigare i veckan. Värderingsavsnittet har resonemang kring olika värden, bull & bear osv. Motiverade värdet på SEK 155 var samma som DCF-värdet, men så hade det inte behövt vara. Tidigare har jag haft motiverade värden som varit lägre än DCF-värdet. Passa även på att kolla grafen över hur känslig DCF-värderingen är för diskonteringsräntan och i den figuren finns även hur bull & bear påverkas.

Här är en länk till analysen om Elos Medtech där du kan hämta pdf:en.

I en annan artikel reder jag ut hur man som investerare bör tänka när alla analytiker är positiva till en aktie.

Och jag har också skrivit om det här med hur mycket uppsida som behövs för att ha en köprekommendation och hur olämpligt jag anser att det är att ha samma för alla typer av bolag.

Eller läs mer om:

- Fokusbolagen och andra bolag i hälsovårdssektorn på Bolagssidan

- Hälsovårdssektorn på Sektorsidan

- Aktier och investeringar på vår Börssida

- Här finns Murgatas Blogg

Björn Olander

Aktieanalytiker

Murgata Equity Research