Undersökning: Uppsida vid läkemedelsutveckling

Relationen mellan risk och potentiell avkastning är central vid investeringar. Den riskfria avkastningen är förhållandevis låg, men ju högre risk man tar desto högre avkastning bör man kräva. Läkemedelsutveckling har hög risk och för att ta reda på hur hög avkastning investerare kräver har vi genomfört en enkel undersökning på Twitter.

Högre risk behöver inte innebära högre avkastning

Det är självklart för de flesta, men det är värt att påminna om det ibland:

Man får inte automatiskt en högre avkastning för att man tar en högre risk. Men man bör avstå från att investera när den förväntade avkastningen är låg i förhållande till den risk man anser sig ta.

Betydande risker för läkemedelsutvecklande bolag

Aktier i läkemedelsutvecklande bolag har generellt en hög risknivå jämfört med aktier i många andra branscher. Till att börja med är det en hel del osäkra antaganden om marknaden om man väl tar sig dit. Hur många patienter är aktuella för behandlingen, hur stor andel kommer behandlas med just det här läkemedlet, vilket pris kommer man kunna ta, vilka konkurrenter kommer in på marknaden, när kommer generika in på marknaden med mera.

Vägen till marknaden har också stor osäkerhet. Kliniska studier görs för att man inte vet tillräckligt mycket hur läkemedelskandidaten fungerar i människor och man vill visa att effekten är tillräckligt god och biverkningarna tillräckligt måttliga. Den regulatoriska risken med läkemedelsmyndigheter (exempelvis FDA) är också betydande. Även om ett bolag har väldigt lovande data från kliniska studier kan myndigheterna göra andra bedömningar än aktiemarknaden.

Till detta kommer mer normala risker på aktiemarknaden. Man kan tro att en konjunkturnedgång inte borde drabba de här aktierna och i många fall drabbas de inte rent operationellt. Däremot kan marknadens riskbenägenhet minska, vilket gör att de här aktierna faller utan att något egentligen förändrats i bolagen.

En väldigt påtaglig risk som många läkemedelsutvecklande bolag ställs inför är relaterade till finansieringen, eftersom läkemedelsutveckling nästan definitionsmässigt har negativa kassaflöden. Kostsamma studier och en sinande kassa kan resultera i emissioner som pressar aktierna.

Sammantaget är det logiskt att investerarna kräver en högre avkastning för att investera i ett sådant bolag jämfört med om de investerat i ett bolag med lägre risk. Frågan är då hur hög avkastning man bör kräva.

Eller uttryckt annorlunda:

Hur stor uppsida bör investerarna kräva för att köpa aktier i ett sådant bolag?

Undersökning på Twitter

Torsdag kväll till fredag kväll (5-6 december 2019) genomförde vi en undersökning på Twitter för att få en uppfattning om hur olika investerare ser på detta. Man bör så klart vara försiktig med att dra generella slutsatser med tanke på utformningen av undersökningen, urvalet av investerare med mera.

Frågeställningen hölls medvetet vag för att svaren skulle bli så spontana som möjligt och inte kräva beräkningar osv.

Tänk dig att du funderar på att köpa aktier i ett läkemedelsutvecklande bolag. Det kommer snart skicka in en ansökan till FDA och hoppas lansera i slutet av nästa år.

Hur stor uppsida på 6-12 månaders sikt skulle du vilja se i aktien för att det ska vara intressant att köpa den?

— Murgata.se (@MurgataER) December 5, 2019

Hela 233 personer besvarade frågan. För 10 (4.3%) av dem räckte det med 15% uppsida, 34 (14.6%) krävde 30% och 78 (33.5%) ville se 60% uppsida för att investera. Hela 111 personer (47.6%) ville ha minst 100% uppsida för att investera i ett bolag i den situationen.

Inte alltid köpvärt trots köprekommendation

Det är intressant att färre än 5% av dem som svarade tyckte att det räckte med 15% uppsida för att köpa en aktie under de omständigheterna.

Hos de flesta bankerna räcker det nämligen med 10-15% uppsida under de närmaste 6-12 månaderna för att analytikerna ska få sätta en köprekommendation. Och omvänt – de måste i princip sätta köprekommendation även om de inte tycker att uppsidan är värd risken. En del tillåter avsteg från de principerna, men i praktiken utnyttjas det inte särskilt ofta.

Det är viktigt att media och inte minst småsparare förstår att en köprekommendation inte nödvändigtvis behöver innebära att analytikern har en stark åsikt om att man bör köpa aktien.

Vid 60% uppsida kunde hälften tänka sig att köpa

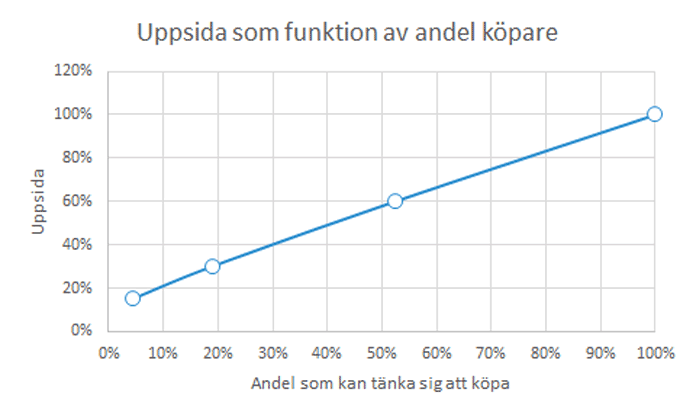

Vi tog svaren i Twitter-undersökningen och gjorde om dem till en efterfrågekurva. Tolkningen är att 19% av de som svarade (x-axeln) skulle kunna tänka sig att köpa om det var 30% uppsida (y-axeln). Med 60% uppsida skulle 52% vara intresserade av att investera.

Det sista svarsalternativet var att man krävde minst 100% uppsida. Det innebär alltså att datapunkten som längst upp till höger egentligen ligger någonstans ovanför den punkten. Nästan hälften av dem som svarade tillhörde den här kategorin. En hel del av dessa är nog inte intresserade av att investera i den här typen av bolag alls. Jag valde att inte ta med det alternativet, för de flesta skulle nog kunna tänka sig att ta emot en sådan aktie gratis (oändlig uppsida dvs >100%).

Klassisk fråga för analytiker och investerare

Det här är en klassisk frågeställning bland analytiker som funderar över sina riktkurser och rekommendationer. Det är nämligen så att mottagarna av analyserna (investerarna) tenderar att vilja se en rejäl uppsida när risken är hög. Annars bör de välja något annat bolag med lika hög uppsida, men med en lägre risk.

Det är dessutom ett svårt ämnesområde som få behärskar och det gör att många har svårt att bedöma hur stor risken är. Ju sämre man är på att bedöma risken, desto större uppsida bör man kräva. Uttryckt annorlunda behöver man en större säkerhetsmarginal för att investera när osäkerheten är stor. Rent logiskt borde det innebära att investerare som har god kontroll på riskerna blir mer benägna att investera i den här typen av bolag.

Några sammanfattande reflektioner

Köprekommendationer brukar innebära att uppsidan är cirka 10-15%, men investerare bör kräva betydligt större uppsida för att köpa läkemedelsutvecklande bolag i de fallen risken är hög. Förvaltare bryr sig inte så mycket om riktkurser och än mindre om rekommendationer, även om analytikerns övertygelse (“conviction”) ibland kan återspeglas i rekommendationen. Antagandena och resonemangen är betydligt intressantare.

Resultatet av undersökningen visar att de allra flesta kräver betydligt mer än 15% uppsida för att investera i läkemedelsbolag som snart ska skicka in en ansökan. Det är intressant att notera att Twitter-undersökningen visar att det krävs cirka 60% uppsida för att hälften av dem som svarade ska vilja investera i den här typen av aktier.

En förvaltare kan tycka att 15% uppsida i ett stort verkstadsbolag är attraktiv, medan 60% uppsida i ett läkemedelsutvecklande bolag inte alltid är tillräcklig med tanke på risknivån. Det är hoppfullt att även Twitter-undersökningen visar samma tendens.

Som vanligt bör man bilda sig en egen uppfattning, men det är få som har tillräcklig tid och kunskap för att göra det. Aktieanalyser kan hjälpa investerare att strukturera tankarna och förstå vilka risker och möjligheter investeringen innebär.

För dem som inte har möjlighet att diskutera med analytikern och kanske inte ens har tillgång till analysen bör inte utgå från att en Köp-rekommendation ens innebär att analytikern egentligen tycker att man bör köpa aktien. Riktkursen är i så fall ett bättre mått. En köprekommendation med 100% uppsida är förmodligen betydligt attraktivare än om uppsidan hade varit 20%, men det beror också på risken.

Du kanske också är intresserad av en annan Twitterundersökning:

Positivt eller negativt när alla är positiva?

Eller den här om riktkurser och motiverade värden:

Riktkurser – Roughly right or precisely wrong?

Följ Murgata på Twitter, Facebook, Instagram, LinkedIn och prenumerera på våra utskick!

Björn Olander

Aktieanalytiker

Murgata Equity Research