Raysearch: Stark orderingång och ökad kostnadskontroll

Raysearch växte försäljningen med 22% i lokala valutor till 188 (160) SEKm och orderingången ökade med 44% till 345 (239) SEKm. Jämförelsekvartalet är mer negativt påverkat av pandemin och Q4 tenderar att vara säsongsmässigt starkt, vilket det inte var förra året. EBIT var negativt, men tyngdes av engångskostnader som bolaget inte vill specificera. Det viktigaste i rapporten var att mycket talar för att försäljningen är på väg att ta fart, samtidigt som bolaget guidar för oförändrade kostnader 2022 jämfört med 2021. Det bör kunna leda till betydande resultatförbättringar och det har vi väntat på under en längre tid.

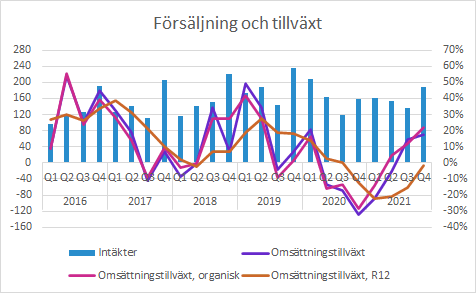

Försäljningen växte 22% valutajusterat i Q4

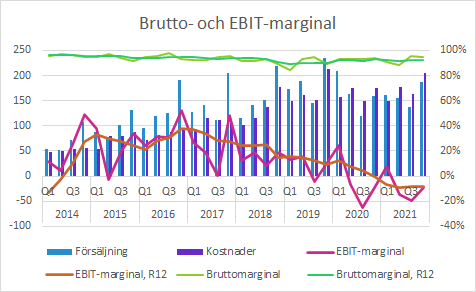

Försäljningen i Q4 ökade med 17.6% till 188.0 (159.8) SEKm, vilket motsvarar 22.0% tillväxt i lokala valutor. Jämförelsekvartalen har påverkats av pandemin och man bör ha i åtanke att Q4 normalt är ett säsongsmässigt starkt kvartal, även om den effekten inte var så påtaglig i Q4 föregående år. Samtidigt ser den sekventiella utvecklingen lovande ut om man jämför med de tidigare kvartalen 2021.

Den dystra utvecklingen för försäljningen, som faktiskt påbörjades före pandemin, ser ut att ha bottnat och vänder upp. Delvis på grund av enkla jämförelsetal och möjligen hjälpt av ett säsongsmässigt starkt kvartal.

Samtidigt är ledningen tydlig med att marknadsförbättringarna håller på att förbättras, även om läget inte normaliserats fullt ut än. Det finns även ett uppdämt behov av investeringar och bolaget uppger att det inte förlorat några ordrar till konkurrenter, så det kan bli en ovanligt stark period framöver.

Cancer har också underdiagnosticerats under pandemin, så det kommer med stor sannolikhet bli ovanligt många som diagnosticeras med cancer under den närmaste tiden. Det har ingen direkt inverkan på Raysearch, men det tydliggör behovet av ökad behandlingskapacitet i form av investeringar i fler och effektivare produkter.

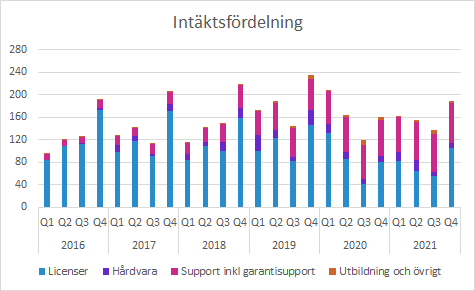

Det som framför allt drev tillväxten i Q4 jämfört med föregående år var licensintäkterna som ökade till 105.0 (81.1) SEKm. Supportintäkter ökade till 71.8 (63.9) SEKm, medan utbildning minskade till 2.1 (4.6) SEKm.

Hårdvara minskade till 9.2 (10.2) SEKm, men det är något Raysearch säljer till kunder som vill ha en komplett leverans med såväl mjukvara som hårdvara. Men Raysearch har låg marginal hårdvara och betraktar det mer som en service till kunderna än något som ska driva lönsamhet.

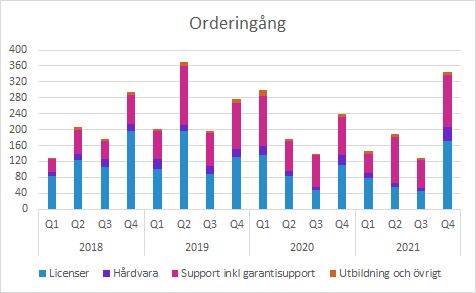

Orderingången växte med 44% i Q4

Orderingången växte med hela 44.3% i Q4 till 345.0 (239.1) SEKm, vilket var den näst högsta nivån i bolagets historia (Q2 2019: SEK 370.6m). Alla produktkategorier förbättrades jämför med förra årets Q4. Licenserna ökade till 170.9 (109.7) SEKm och Support till 130.7 (95.9) SEKm.

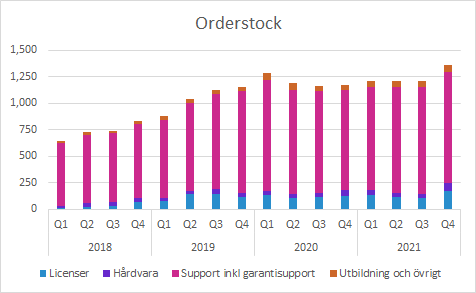

Orderstocken som har legat på ungefär samma nivå i två år tog ett nytt steg upp till den nya rekordnivån 1,362.9 (1,169.2) SEKm på grund av att orderingången var starkare än försäljningen i kvartalet. Bolaget förväntar sig att cirka SEK 350m av den orderstocken kommer generera intäkter under 2022. Sedan tillkommer försäljning som ännu inte finns i orderstocken.

En stor del av orderstocken består såldes av ordrar som förväntas generera intäkter efter 2022 och en stor del av det är supportkontrakt.

EBIT fortfarande negativt, men tyngt av engångskostnader

Bruttomarginalen förbättrades till 94.7 (94.0) procent och rapporterad EBIT kom in negativt på -16.8 (-14.6) SEKm. Den ökade förlusten trots den högre försäljningen berodde på ökade kostnader för försäljning i takt med att pandemin normaliseras och kostnader för flytt av huvudkontoret till nya lokaler vid Nya Karolinska. Bolaget uppger att en stor del av kostnadsökningen var av engångskaraktär, men vill inte kvantifiera det närmare.

Övrigt

Styrelsen föreslår att liksom förra året inte ge någon utdelning.

Raysearch kommer ha ett ökat kostnadsfokus framöver och förväntar sig en kostnadsnivå på samma nivå 2022 som 2021, trots att aktiviteterna ökar på många håll när pandemin avtar. Bolaget kommer till exempel vara mer selektivt med mässor och konferenser och prioritera fysiska möten med potentiella kunder när det är befogat, men samtidigt ha en större andel virtuella möten.

Bolaget har även påbörjat processen att minska antalet anställda, även om det än så länge inte är synligt i den externa rapporteringen. Raysearch kommer fortsätta satsa på FoU för att driva utvecklingen framåt, men vi ser det som ett intressant steg att bolaget ser över kostnaderna på ett strukturerat sätt.

Sedan ett par kvartal tillbaka har bolaget verbalt sagt sig vilja se över kostnaderna, men det har än så länge inte haft någon större effekt. Vi tror att den nye CFO:n Torbjörn Wingårdh som tillträdde den 15 november har goda möjligheter att med sina “nya” ögon hitta möjligheter till effektiviseringar av verksamheten.

Sammantaget är kombinationen av en försäljning som tar fart och ambitiösa ambitioner kring att hålla nere kostnaderna något som bör driva lönsamheten framöver. Det är ännu viktigare signaler i dagens rapport än den goda försäljningen och starka orderingången i Q4.

Murgata har för närvarande ingen analysbevakning av RaySearch. Det innebär att vi inte offentliggör våra prognoser och vi har inte heller någon officiell syn på aktien.

Mer om RaySearch hos Murgata

Mer information om RaySearch finns på bolagssidan!

Mer läsning hos Murgata

- Fler intressanta bolag i hälsovårdssektorn: https://murgata.se/bolag/

- Mer om hälsovårdssektorn: https://murgata.se/halsovard/

- Mer om börsen: https://murgata.se/borsen/

- Murgatas blogg: https://murgata.se/blogg/

- Här hittar du alltid den senaste rapportkalendern: https://murgata.se/rapportperiod/

Nyhet: Nu finns Murgata på Youtube!

Länkar till rapporter, presentationer, webcasts med mera finns här.

Kommentarer och analyser släpps först på murgata.se, sedan på Twitter (följ @MurgataER) och därefter på Facebook (följ MurgataER). Vi finns även på Instagram (följ MurgataER). Rapportkommentarer släpps inte på LinkedIn, men följ oss gärna ändå (länk här).

Björn Olander

Aktieanalytiker

Murgata Equity Research

Björn Olander äger aktier i Bolaget.

Murgatas anställda och andra medarbetare har handelsförbud i instrument relaterade till Bolaget från publiceringen till och med nästföljande handelsdag.